年金のプロによる年金相談ROOM 無料版 #16~#20

(こちらは2021年5月31日~12月24日に「Web年金時代」に掲載したものです)

#16 「支援給付金」と所得税法の改正!前年と同じ年金収入・給与収入なのに、「支援給付金」がもらえない?

長沼 明(ながぬま あきら)/浦和大学客員教授・前埼玉県志木市長

年金生活者支援給付金。

「老齢給付金」「障がい給付金」「遺族給付金」と略すべきなのか? あるいは、「支援給付金」と略すべきなのか?

なかなか難しい問題です。

市町村向けに発出したと思われる、令和3年(2021年)3月19日付の厚生労働省年金局事業管理課長名による【事務連絡】『年金生活者支援給付金事務取扱等に関するQ&Aの改訂について』では、略語一覧をみると、当初より、「老齢給付金」「障がい給付金」「遺族給付金」と記されています。

しかしながら、相談窓口の現場では、「老齢給付金」では、老齢基礎年金のことと混同されやすい、ということから、また、窓口では、会話でコミュニケーションを図っているので、耳で聞いた語感からくる誤認識を避けるという意図からも、「支援給付金」という言葉のほうが定着している、とも聞きます。

また、日本年金機構の指示文書では、年金生活者支援給付金のことを「支援給付金」と略しているとも聞きますが、ここでは(本稿では)、とくに断らないかぎり、「老齢給付金」のことを、「支援給付金」と記していきます。多少、表記が混在することがありますが、ご容赦ください。

所得税法の改正は、「支援給付金」に影響するのか?

さて、所得税法の改正が施行され、令和2年分から、給与収入が65万円の年金受給者の給与所得は10万円になりました。給与所得控除額が65万円から55万円に10万円引き下げられたからです。

そうすると、仮に、令和2年中に給与収入が65万円あり、老齢基礎年金を満額相当額(令和2年分であれば、781,200円。これが令和3年度の「支援給付金」の所得基準額となっている。【図表1】参照)、受給している68歳の高齢者は、給与所得が10万円加算されてしまうと、881,200円となってしまいます。

となると、令和3年度の補足的基準額881,200円と同じ金額になってしまい、「補足的支援給付金」(「補足的老齢給付金」のこと)も、令和3年度からは、すなわち、令和3年度の支給サイクル(「支給対象期間」)は、令和3年10月から令和4年9月までの期間ということになりますが、1円も「支援給付金」が受給できないことになりそうですが、本当にそうなるのでしょうか?(【図表1】参照)

今回は、パブリックコメントの意見やそれに対する回答、そして、冒頭の市町村職員向けの『年金生活者支援給付金事務取扱等に関するQ&Aの改訂について』であらたに示されたQ&Aも紹介しながら、述べていきたいと思います。

答えは、次の画面に進んでいただくと、すぐ出てきます。

老齢基礎年金を満額受給し、給与収入が65万円の年金受給者は、令和3年度の「支援給付金」は支給されない!

筆者は、厚生労働省年金局の政令改正および施行規則の改正に関し、パブリックコメントに意見を提出しました。

意見の概要は、【図表2】のとおりです。

【図表2】パブリックコメントに対する筆者の意見

平成30年度税制改正への対応として、「社会保障制度等の給付や負担の水準に関して意図せざる影響や不利益が生じないよう、当該制度等の所管府省において、適切な措置」を講じるという限りにおいて、賛成です。

年金生活者支援給付金について、令和2年中の老齢基礎年金の受給額が781,200円(国民年金の保険料納付済月数480月とし、保険料免除月数はないものとした)で、同じく令和2年中の給与収入を65万円得ている68歳の個人住民税非課税の単身者の場合、給与所得が10万円とカウントされると、「公的年金収入+その他の所得=881,200円」となり、補足的所得基準額881,200円と同額になり、令和3年10月分からは、補足的老齢年金生活者支援給付金も支給されなくなりますが、「意図せざる影響や不利益」が生じないよう、国民年金法施行令等について、所要の見直しを行うという改正の趣旨を踏まえると、所得のうち、給与所得については、プラス10万円の控除を行うべきと考えます。

「年金生活者支援給付金の支給に関する法律施行令」を改正しないと、「意図せざる影響や不利益」が生じるように感じますが、大丈夫なのでしょうか。

所得税の計算のように、所得金額調整控除のようなしくみは設けられず!

筆者としては、たとえば、公的年金収入が140万円、給与収入が100万円を得ている人の場合、令和2年分の所得税の計算から、公的年金等控除額は110万円(65歳以上の年金受給者の場合)、給与所得控除額は55万円となり、それそれ10万円ずつ減額されますが、このような場合、所得金額調整控除が給与所得から10万円控除され(雑所得からではなく、給与所得から控除される)、基礎控除額が38万円から48万円(個人住民税の場合は33万円から43万円)に引き上げられるので、結果として、公的年金収入と給与収入がある年金受給者において、税負担増が回避される措置が講じられていることを念頭においた意見の提出でした。

なお、厚生労働省年金局からの回答は以下のとおりです。

【図表3】 パブリックコメントに対する厚生労働省の回答

老齢年金生活者支援給付金については、平成30年度税制改正による個人住民税の見直しにより、貴見のとおり給与収入を得ている方について、給与所得控除が10万円減ることにより、合計所得金額が増え、所得要件との関係から支給対象から外れる方が出てくる可能性がある一方で、世帯全員非課税要件との関係では、給与所得者以外の世帯員について、個人住民税非課税基準に、10万円加算されることにより、新たに支給対象となる方も出てくると想定されます。このように、今般の個人住民税の見直しは、受給者の方々にとって双方向の影響があり得ることから、単に給与所得者の合計所得金額から10万円控除する措置は実施しないこととしております。

ということで、令和2年(2020年)中の公的年金収入と給与収入が、令和元年(2019年)と同じ金額であったとしても、先に示したような事例の場合、給与所得が10万円増える形になるので、令和3年度の「支援給付金」については(支給期間は令和3年10月分から令和4年9月分)、支給されなくなったり、支給額が少なくなる人が出てくることが想定されます(「支援給付金」から「補足的支援給付金」になるため。納付済月数はもう変わらない)。

とはいえ、実際に振り込まれる「支援給付金」の金額が変わるのを実感できるのは、令和3年10月分と11月分が振り込まれる令和3年12月15日(水)ですので、そのころには、もう、こんな変更があったというのは忘れ去られているかもしれません。

支給されなくなった場合の通知は、受給者に届くのですが、一般的には、預金通帳に金額が印字されていないのを見て、はじめて気づく人が多いのではないでしょうか。

個人所得課税の見直しを踏まえた国民健康保険税の見直し

筆者は、市長・県議会議員・市議会議員としての経験に基づく記憶では、所得税の改正に伴う影響を、地方税には波及させない措置が講じられてきたと認識しています。

今回の関係でも、たとえば、国民健康保険税では、講じられた措置の内容が十分かどうかはともかく、次のような措置が講じられています(【図表4】参照)。

すなわち、「令和3年1月1日施行の個人所得課税の見直しにおいて、給与所得控除や公的年金控除から基礎控除へ10万円の振替等を行うことにより、国民健康保険税の負担水準に関して意図せざる影響や不利益が生じないよう、被保険者に係る所得等について所要の見直しを行う。」とされています。

【図表4】 国民健康保険税の改正の概要

【改正の概要】

国民健康保険税の減額の対象となる所得の基準について、 軽減判定所得の算定において基礎控除額相当分の基準額を43万円(現行:33万円)に引き上げるとともに、被保険者のうち一定の給与所得者と公的年金等の支給を受ける者の数の合計数から1を減じた数に10万円を乗じて得た金額を加える。

【改正の内容】

〇 令和3年1月1日施行の個人所得課税の見直し(給与所得控除や公的年金等控除から基礎控除へ10万円の振替等)に伴い、国民健康保険税の負担水準に関して意図せざる影響や不利益が生じないようにする必要がある。

〇 一定の給与所得者等※1が2人以上いる世帯は、当該見直し後においては国民健康保険税の軽減措置に該当しにくくなることから、その影響を遮断するため、次のとおり軽減判定基準の見直しを行う。

※1 一定の給与所得者と公的年金等の支給を受ける者

<改正前>軽減判定所得

7割軽減基準額:基礎控除額(33万円)

<改正後>軽減判定所得

7割軽減基準額=基礎控除額(43万円)+10万円×(給与所得者等の数-1)

【出典】「令和2年度 税制改正の概要(厚生労働省関係)令和元年 12月厚生労働省」より11頁を一部抜粋のうえ、筆者が加工。5割軽減・2割軽減については省略。

市町村向けの『事務取扱いQ&A』では

最後に、冒頭で記した『年金生活者支援給付金 事務取扱等に関するQ&A Ver.6』の記述を紹介して、本稿を終わりとしましょう。

内容的には、もちろん、パブリックコメントの回答と同じです。

【図表5】 『事務取扱いQ&A』

【1.A.⑨】平成30年度税制改正を踏まえた政令改正により障害・遺族給付金の所得基準額が10万円引き上げられた。仮に老齢給付金の受給者が、781,200円(国民年金の保険料納付済月数480月とし、保険料免除月数はないものと勘案)の老齢基礎年金を受給しており、給与収入で65万円の収入を得ている場合、老齢給付金の所得基準額が10万円引き上げられないとすると、令和3年度分の老齢給付金は支給されなくなると考えられる。当該者に意図せざる不利益が生じると思慮されるが、なぜ、老齢給付金の所得基準額の引き上げは行わないのか。

【回答】

老齢年金生活者支援給付金については、平成30年度税制改正による個人住民税の見直しにより、貴見のとおり給与収入を得ている方について、給与所得控除が10万円減ることにより、合計所得金額が増え、所得要件との関係から支給対象から外れる方が出てくる可能性がある一方で、世帯非課税要件との関係では、給与所得者以外の世帯員について、基礎控除に10万円加算されることにより、新たに支給対象となる方も出てくると想定されます。このように、今般の個人住民税の見直しは、受給者の方々にとって双方向の影響があり得ることとなります。

また、老齢給付金の所得基準額(約78万円)は、法第2 条第1項の規定により、老齢基礎年金の額を勘案して定めるものとされているため、基礎控除の引上げによって変更されるべき性格のものではないことも考慮し、今般、単に給与所得者の合計所得金額から10万円控除する措置は実施しないこととしております。

#17 国民年金第3号被保険者の歴史

三宅 明彦(みやけ あきひこ)/社会保険労務士

国民年金の第3号被保険者制度は、昭和61年4月から始まっていますので、今年で35年目に入りました。また、この第3号被保険者制度については、幾度となく問題が噴出し、話題にもなりました。それから、特に共働きの女性や独身者からの批判が多く聞かれます。

そこで、今回は国民年金第3号被保険者制度の発足から現在までの流れを振り返ってみようと思います。

1. 国民年金第3号被保険者とは

国民年金の第3号被保険者は、一般的には「サラリーマンの妻」と呼ばれています。正確には厚生年金と共済組合(現在は厚生年金)加入者の被扶養配偶者のことをいい、男性でも約11万人が第3号被保険者になっています。第3号被保険者は自分で国民年金保険料は納めていませんが、納めたものとして取扱われます。

この制度ができたのは昭和61年4月です。制度ができる前は、サラリーマンの妻の年金は任意加入でした。当時、任意加入をして保険料を納めていれば年金額に反映され、任意加入をしていない期間はカラ期間として扱われます。

このときの年金は、厚生年金は世帯単位、国民年金は個人単位の給付水準となっており、厚生年金は夫の年金制度を通じて夫婦2人分の年金が給付され、一方、国民年金は夫婦ともに保険料を払い、それぞれに1人分の年金が給付されるしくみでした。

サラリーマンの妻は年金に任意加入しなければ、障害者になっても障害年金を受けられず、離婚をすると無年金者になってしまいます。そこで、女性の年金権確立のために第3号被保険者制度ができ、同時に厚生年金の給付水準が単身者水準に引き下げられたのです。

制度創設時の昭和61年の第3号被保険者数は約1,093万人で、その後、徐々に増えていきますが、平成7年の約1,220万人をピークに減少に転じ、平成31年度末では約847万人となりました。

なお、サラリーマン世帯で世帯収入が同じならば、妻が第3号被保険者であっても、共働き世帯で妻が厚生年金に加入していても、保険料負担も年金給付額も同額になりますから、制度としては第3号被保険者が優遇されているわけではありません。

しかし、「単身者」や「自営業者の妻で専業主婦」は保険料を納めなければならず、自営業者世帯や共働き世帯の妻、また独身女性からは「第3号被保険者に保険料負担がないのは不公平だ」という不満の声が多く聞かれます。また、「一定の収入があるにも関わらず、本人の保険料負担なしに基礎年金が受給できる」「女性の就労の足かせとなっている」「就労意欲をそぐ」「第3号被保険者制度導入前のほうが自助努力や自己責任の意識が高かった」等の意見も散見されますが、制度が正しく理解されていない面もあるように思われます。

なお、被扶養配偶者とは、健康保険の被扶養配偶者(=年収が130万円未満)であって、20歳から60歳未満の人をいいますが、この収入要件は当初から130万円だったわけではありません。参考までに、以下に記します。

図表1●第3号被保険者の加入要件の変遷

2. 第3号被保険者の手続きについて

第3号被保険者になる手続きは、制度が始まった当時は市区町村役所の国民年金担当窓口に、第3号被保険者であるという届出(3号届出)を本人が行うことになっていました。この手続きを種別確認および種別変更といいます。健康保険の被扶養者になる届出は夫の会社経由で行い、その後に別途、市区町村役所で本人が手続きを行うことになっていたため、届出を忘れる人が後を絶たない状況でした。これを「3号届出漏れ」といっていますが、保険料を払うことはないのに届出をしないといけない手続き方法にも問題があったと思います。

なお、この届出が遅れた場合には、2年前までしか第3号被保険者として認められず、2年よりも前の期間は保険料未納期間として扱われていました。

その後、平成14年4月からは、健康保険の被扶養者の届出と一緒に夫の事業所経由で第3号被保険者の届出を行うように手続きが変更されました。これ以降の「3号届出漏れ」はほとんどないのではないかと思われます。

それでも、まったく問題がないわけではありません。たとえば、夫が退職後、数日の期間を空けて再就職したような場合には、再度、3号届出が必要です。しかし、役所側が「再就職まで数日であれば届出は必要ない」と案内している場合が過去にありました。たとえば、例①の場合は9日間の空きがありますが、被保険者期間に空白期間が生じないので、妻の3号届出は不要と案内していました。

しかし、夫の退職と再就職が月をまたぐなど、被保険者期間に1日でも空白期間が生じる場合には、「3号届出漏れ」として取り扱われます。たとえば、例②の場合は6日間の空きでも、被保険者期間に空白期間が生じるので、妻は3号届出をしないと「3号届出漏れ」となります。

3. 3号特例届出とは

3号届出が遅れた場合には、2年前までしか第3号被保険者として認められませんでしたが、依然として届出漏れが多いということで、平成7年4月~平成9年3月に2年間の時限措置で、この間に特例届出をすれば過去の漏れた期間を全て第3号被保険者期間として認める制度ができました。

しかし、この間に届出をしなかった人も多く、その後も届出漏れが多発したため、再度、平成17年4月から特例届出制度が10年ぶりに復活しました。この特例届出制度は期限を設けているわけではありませんから、現在も有効です。

4. その後の3号期間の取扱いの変更について

その後、平成21年8月の通知により、「第3号被保険者期間と重複する第2号被保険者期間(厚生年金期間等)が裁定後に新たに判明した場合には、第3号被保険者届出漏れ期間が発生しない」という取扱いをするようになりました。これにより、第3号被保険者期間の途中に第2号被保険者期間が重複していることが裁定後に新たに判明したときに、この重複期間の後に続く第3号被保険者期間は、保険料納付済期間に算入されることになりました。

さらに、平成23年8月の「年金確保支援法」では、「第3号被保険者期間と重複する第3号被保険者期間以外の期間が事後的に判明した場合等における当該重複期間に引き続く第3号被保険者期間等については、引き続き保険料納付済期間に算入する」ことになりました。平成21年8月通知との相違点は、以下のとおりです。

①受給者に限られていた取扱いが、被保険者も対象になりました。

②保険料納付済期間として取り扱うのは、2号期間が3号期間と重複していた場合に限られていましたが、第1号被保険者期間との重複が判明した場合も、重複期間に続く3号期間は保険料納付済期間に算入されるようになりました。

③種別確認の届出をしていないと3号期間は保険料納付済期間に算入されませんでしたが、この改正により、届出をしていない3号期間は当初から保険料納付済期間に算入されるようになりました。

④この改正により、3号特例届は、3号期間として一度も管理してこなかった期間についてのみの届出と位置付けられることになりました。

5. 3号不整合記録問題とは

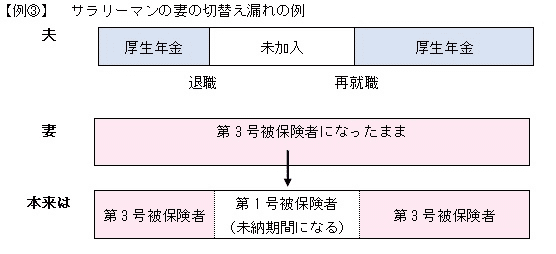

第3号被保険者に関する問題としてもう1つ、サラリーマンの妻の切り替え漏れの問題があります。これは「国民年金第3号被保険者不整合記録問題」と呼ばれていますが、簡単にいえば「夫婦間で年金記録に不整合記録がある」ことです。

具体的には夫(厚生年金加入の第2号被保険者)の被扶養配偶者である妻(第3号被保険者)が、夫が会社を退職して厚生年金の資格を喪失したにもかかわらず、第1号被保険者への種別変更(切替)手続きをしていなかったために第3号被保険者の記録のままになっている場合等をさします。

第3号被保険者から第1号被保険者への種別変更は、本人が住所地の市区町村の国民年金担当窓口で手続きをすることが必要です。この手続きを行わないと、年金記録上は第3号被保険者のままになってしまいます。

そして、この不整合記録を訂正すると、妻の第3号被保険者のままとなっていた期間は、第1号被保険者の未納期間として扱われることになります(例③)。

そもそも夫の2号喪失に伴って、自動的に妻の3号が喪失するしくみになっていなかったのが問題で、平成26年12月からは事業主経由で届出が義務化されています。

未納期間が生じることへの救済措置として、平成23年1月から通知による「運用3号(国民年金の第3号被保険者期間中に、第1号被保険者期間が含まれていることが確認された場合の取扱いについて)」が実施されました。

この取扱いは「不整合記録(1号期間)が判明した場合には過去2年間は1号に記録訂正して保険料納付を求めるが、それ以前の分については、本来は1号であるにもかかわらず記録訂正をせずに3号記録として取扱う」というもので、正しく手続きをして保険料を納付した人との間で不公平・不公正が生じる等の理由から、「運用3号」は同年3月8日付で廃止になりました。

その後、法律改正によって代替え救済策を行う目的で「主婦年金追納法案」(第3号記録不整合問題に対処するための国民年金法の一部を改正する法律案)が、平成23年11月22日に国会提出されましたが、廃案になりました。

さらにその後、平成25年7月から「公的年金制度の健全性及び信頼性の確保のための厚生年金保険法等の一部を改正する法律(平成25年法律第63号)」により、以下の①から③の救済措置が実施されました。内容は、当初の「主婦年金追納法案」と変わりません。

①不整合期間を「特定期間」とする

平成25年7月より、不整合期間を年金事務所に届出ることにより「特定期間」とされるようになっています。「特定期間」は届出日以後、合算対象期間(カラ期間=受給資格に算入することができるが年金額には加算されない期間)とみなされます。手続きとしては「時効消滅不整合期間に係る特定期間該当届」に、年金手帳や年金証書等を添付して年金事務所に提出をします。また、同日以後に不整合記録が訂正された人で、不整合期間を保険料納付期間として障害給付や遺族給付を受給している場合は、不整合期間を保険料納付期間とみなして給付が維持されています。

②特例追納の実施

平成27年4月1日から平成30年3月31日までの3年間の時限措置で、本人の希望により過去10年間(60歳を過ぎている場合は60歳前の10年間)の保険料の特例追納が実施されました。

納める保険料は「特定保険料」といい、10年以内の期間については政令で定める率を加算した金額になり、10年より前の期間については当時の保険料で最も高い金額が特定保険料になります。

以前実施された「新後納制度」(過去5年間の未納保険料を納付できる制度で、平成27年10月から平成30年9月まで実施)は、「特例追納」と対象期間が重複する場合があり、この場合は「特例追納」を利用することになっていました。

なお、平成27年9月30日まで実施されていた「後納制度」(過去10年間の未納保険料を納付できる制度)は、「特例追納」と対象期間が重複する場合は「後納制度」を利用することになっていました。

③年金額の減額と減額幅

平成25年7月以後に3号期間を1号期間に訂正して時効消滅不整合期間を有することになった人で、時効消滅不整合期間を保険料納付期間として年金を受けている人は「特定受給者」となり、特定保険料納付期限日の平成30年3月31日までの間、時効消滅不整合期間が保険料納付期間とみなされて年金額が維持され、平成30年4月以降は訂正後の正しい記録による年金額に改定されています。すべての時効消滅不整合期間を特例追納できなかった場合は減額となりますが、減額幅は10%が上限になりました。

なお、不整合記録訂正後の年金記録では受給資格を満たさなくなる場合には、平成30年3月31日に受給権がなくなってしまうので、それまでに「時効消滅不整合期間に係る特定期間該当届」を提出しておく必要がありました。また、「特定受給者」ではない平成25年6月30日以前に不整合記録を訂正した老齢給付の受給者等も特例追納ができましたが、この場合には特例追納した月の翌月から年金額が増額改定されています。

6. さらにその後は

平成26年4月施行の「年金機能強化法」では、遺族基礎年金の父子家庭への拡大が実施されました。これを検討した際には、「死亡者が第3号被保険者であるときは、遺族基礎年金の支給要件(生計維持)に当たらない」とする案が挙がり、一時は第3号被保険者の死亡が遺族基礎年金の支給対象からはずされそうになりました。

しかし、多くの反対意見があり、第3号被保険者が死亡した場合の取扱いは見直さないことになりました。そして、第3号被保険者の扱いを含めた遺族年金全体の在り方に関して、見直しを行っていくこととなりましたが、その後、議論は進んでいません。

なお、平成28年10月から短時間労働者への厚生年金適用拡大が始まったことに伴い、その後の第3号被保険者数は減少しています。相当数が減少した後に第3号被保険者廃止論が浮上する可能性もありますから、今後もこの制度に注視していく必要があるように思います。

【参考】

1.遺族基礎年金の父子家庭への拡大についての政令案

【改正の趣旨及び主な改正内容】

(1)遺族基礎年金の生計維持要件の見直し(国民年金法施行令(昭和34 年政令第184 号。以下「国年令」という。)、厚生年金保険法施行令(昭和29 年政令第110 号。以下「厚年令」という。)の一部改正)

* 遺族基礎年金は、世帯の生計維持者の死亡により、子のある世帯の生活の安定が損なわれることの防止を目的としており、その支給対象となる遺族は、被保険者の死亡当時、当該被保険者によって生計を維持していた遺族に限られている。現行制度で支給対象となる遺族は、法律上、死亡した夫によって生計を維持していた子のある妻又は子となっている。

* 今般、共働き世帯の増加等の社会経済情勢の変化を踏まえ、機能強化法により、遺族基礎年金の支給範囲が「子のある妻又は子」から「子のある配偶者又は子」に改正された。すなわち、制度上の男女差を解消するため、男性が家計を支えることを前提として、その死亡を稼得能力の喪失とみなして給付を行う制度設計から、男性も女性も家計を支える存在となり得ることを前提とした制度設計に変更した。

* この制度設計の変更に伴い、これまで遺族基礎年金の支給における生計維持関係も、機械的に男性を生計維持者と捉えていたが、その世帯において稼得の喪失に備えて保険料納付義務を負っていた者を男性・女性問わず生計維持者と捉えることとなる。

* この帰結として、第3号被保険者は、稼得能力を有する第2号被保険者の被扶養配偶者であり、被扶養者は世帯の生計を維持していないと考えられるため、第3号被保険者が死亡した場合には、遺族基礎年金の支給要件に該当しないこととなる。このことを明らかにするため、本政令案では、死亡者が第3号被保険者であるときは、遺族基礎年金の支給要件である「生計維持」に当たらない旨を明示することとする。

* また、厚年令についても、国年令に準じ、必要な規定の整備を行う。

(注)下線は筆者が加筆

2.厚生労働省の見解(平成26年1月発表)

【御意見に関する考え方】

一昨年の社会保障・税一体改革において、遺族基礎年金の支給範囲が母子世帯から父子世帯に拡大をされましたが、これは、共働き世帯の増加などの社会経済情勢の変化を踏まえ、これまでの「男性が家計を支えることを前提とした制度設計」から「男性も女性も家計を支える存在となり得ることを前提とした制度設計」という考え方の変更が背景にあります。

これまで遺族基礎年金の支給における生計維持の考え方は、機械的に男性を生計維持者として捉えていましたが、先述の考え方の変更を踏まえれば、遺族基礎年金が父子家庭にも支給されるにあたって、その世帯において実際に家計を支えていた方を男性・女性にかかわらず、生計維持者と捉えることが必要となります。

こうした考え方の帰結として、第3号被保険者は、稼得能力を有する第2号被保険者に扶養される人であることから、第3号被保険者が死亡した場合には、遺族年金の支給の要件である生計維持に該当しないという整理となり、政令に委ねられた生計維持の認定についての必要な事項として、その旨を明らかにすることとしておりました。

制度改正の考え方が政令の根拠規定である法律の解釈にも及び、政令で定める支給の要件が変更されること自体は適切で必要なものと考えており、上記の生計維持の見直しについても法の授権の範囲内での見直しであるものと考えております。

しかしながら、現実には男女で就労する期間や賃金の水準に差が存在する状況下で、こうした見直しを行った場合、主として男性の収入によって家計を維持されてきた家庭で、男性が失業や疾病などにより離職し、女性の被扶養者となった状態で死亡した場合にも遺族年金が支給されないこととなりますが、このような結果となることについて不合理ではないかとの指摘をいただいたところです。

被扶養配偶者が死亡した場合には遺族年金の支給の対象外という措置を講じつつ、被扶養のとらえ方を変えて、上記のような御指摘に対応しようとすると、死亡時点における生計を維持していたことの認定という政令に委任された範囲内で行うことが困難であることも考慮し、今回の政令改正によって第3号被保険者が死亡した場合の取り扱いを見直すことはしないことといたします。

ただし、稼得能力の喪失を補填するという年金制度の本質や共働き世帯の増加等の社会実態の変化を踏まえれば、現行の遺族年金の給付の内容・要件や生計維持の考え方には、一定の見直しが必要であると考えております。

このため、先般成立した「持続可能な社会保障制度の確立を図るための改革の推進に関する法律」で掲げた課題と併せて、第3号被保険者の扱いを含めた遺族年金の在り方に関して、検討を行い、必要な見直しを行っていくこととします。

*下線は筆者が加筆

3.社会保障審議会年金部会での論点整理(平成26年11月)

その後は、社会保障審議会年金部会で「遺族年金制度の在り方」が議論され、論点整理がなされて現在に至っていますが、その後の進捗がありません。

内容を簡潔に言うと、「男性も女性も、ともに生計を維持する役割を果たしている」という考え方で制度を設計し、この考え方を基礎にすると、死亡したのが男性であっても女性であっても遺族年金の支給対象となり得るが、支給の内容は男性も女性も就労するとの考え方に基づいた見直しを要することになる。諸外国の遺族年金の制度設計は、養育する子がいる間は支給されるが、養育する子がいない場合には給付がないか、有期の給付となっているものが多い。これは子の養育には男性も女性も、ともに責任を負うため、どちらが死亡しても保障の必要性は高いが、養育する子がいない場合には、男性も女性も就労する考え方に立つならば、保障の必要性は低いという整理になっているものと考えられる。

欧米諸国にみられるように、養育する子がいる場合には遺族年金を給付するが、養育する子がいない場合には、給付がないか有期の給付となるという方向での見直しの必要性や是非を検討し、第3号被保険者が死亡した場合の遺族基礎年金の取扱いに関しては、このような遺族年金全体の見直しの方向とともに検討する必要がある、としていますが、やはりその後の進捗がありません。

#18 加給年金額の支給停止ルールの見直し~令和4年4月1日施行~

長沼 明(ながぬま あきら)/浦和大学客員教授・前埼玉県志木市長

「令和2年改正法」(令和2年法律第40号)の施行に伴い、加給年金額の支給停止ルールの見直しが行われます。施行時期は令和4年(2022年)4月1日です。

夫婦とも厚生年金保険に20年以上加入している場合は、原則として、妻が全停であっても、夫の加給年金額は支給停止に!

今回の加給年金額の支給停止規定の見直しについては、令和3年6月19日に締め切られた厚生労働省のパブリックコメントにおいて、次のようにその理由が述べられています。

少し長いですが、ヘンに要約するといけませんので、そのまま掲載します(【図表1】参照)。

小見出しというか、小タイトルもそのままです(「加給年金額」ではなく、「加給年金」と表記されている)。

【図表1】 「加給年金の支給停止規定の見直し」に関するパブリックコメント

⑤ 加給年金の支給停止規定の見直し

○ 加給年金額の加算の基礎となっている配偶者が、老齢厚生年金(その年金額の計算の基礎となる被保険者期間の月数が 240 月以上であるものに限る。)等の老齢又は退職を支給事由とする給付の受給権を有している場合には、加給年金額に相当する部分の支給が停止されるが、配偶者の年金給付の全額が支給停止となっている場合には、この支給停止が解除されることとなっている。

○ 配偶者の老齢厚生年金等が一部でも支給されている場合には加給年金が支給されない一方で、配偶者の賃金が高く、在職老齢年金制度によりその全額が支給停止となっている場合には加給年金が支給されるといった不合理が生じていることを踏まえ、配偶者が老齢厚生年金等の老齢又は退職を支給事由とする給付の受給権を有する場合には、その全額が支給停止されている場合であっても、加給年金額に相当する部分の支給を停止することとする。

(注)一部文言を、筆者が削除している。

令和3年8月6日には政令(令和3年政令第229号)も公布され、厚生労働省年金局長・保険局長名による通知文も発出されています(「年発0806第1号」「保発0806第1号」)。

「⑤ 加給年金の支給停止規定の見直し」のタイトルが、「6 加給年金の支給停止ルールの改善」 に!

通知文の該当する箇所をみると、「⑤ 加給年金の支給停止規定の見直し」のタイトル名が、「6 加給年金の支給停止ルールの改善」 に変わっているだけで、基本的に、本文はパブリックコメント時と変わっていません。ほぼ同じですので、同じ文章を2回掲載しても意味がありませんので、ここでは略します(通知文は厚生労働省のホームページにアップされている)。

すでに述べたように、通知文では、「支給停止ルールの改善」とタイトル名が変更になっています。本稿では、足して2で割ったわけではありませんが、「加給年金額の支給停止ルールの見直し」の表記で書き進めていきます。この表記のほうが、変更内容を的確に表現していると思えるからです。

さて、「加給年金額の支給停止ルールの見直し」 の内容については、【図表1】に記したとおりで、これ以上の補足説明は必要がないように思えます。しかしながら、これには経過措置があります。

【図表2】のイメージ図をご覧ください。

【図表2】

令和4年4月からは、支給停止基準額が28万円から47万円に! 全停から一部支給に変わった場合の経過措置はどうなのか?

すでにご案内のように、令和4年4月1日からは、在職老齢年金制度の支給停止基準額が、低在老(65歳未満の厚生年金保険被保険者に適用)も28万円から47万円に変更になります(いずれも令和3年度の金額)。

そうすると、支給停止基準額が28万円のときは、特別支給の老齢厚生年金が全額支給停止であった人も、支給停止基準額が47万円に変更になると、一部支給または全額支給になる人も出てくることが想定されます。

その場合、令和4年3月31日に加給年金額が加算されていた配偶者(たとえば、夫)の加給年金額は、4月1日以後は、引き続き加算されて支給されるのでしょうか。

それとも、夫婦とも20年以上厚生年金保険に加入しているのだから、妻の厚生年金が支給されるか・支給されないかにかかわらず、見直しされた「加給年金額の支給停止ルール」が適用されて、夫に加算されていた加給年金額は、支給停止になってしまうのでしょうか。

はたまた、妻の総報酬月額相当額が高く、妻の厚生年金が引き続き全額支給停止であれば、配偶者である夫に加算されていた加給年金額は、引き続き支給されるが、妻の厚生年金が一部でも支給されれば、配偶者である夫に加算されていた加給年金額は、支給停止になってしまう、という経過措置なのでしょうか?

また、筆者は制度改正のすべてを網羅して記述しているわけではなく、あくまでも取り上げた事例についての解説であるということを、あらかじめお断りしておきます。

夫婦とも厚生年金保険に20年以上加入していても、妻の特老厚が全額支給停止ならば、夫に加給年金額が支給! ~現行の「加給年金額の支給停止ルール」~

Web年金時代の読者のみなさまは、加給年金額の支給要件や支給停止が解除される要件については、すでにご存じのことと思いますので、ここではあらためて触れません。

現行の事例をひとつ、紹介すると【図表3】のA夫婦の事例が考えられます。

ホームページ上の画面では、文字が小さくて読みにくいと思いますので、イメージ図をクリックして、拡大してお読みください。

【図表3】 現行の「加給年金額の支給停止ルール」

【図表3】で示したように、20年以上加入した妻の特別支給の老齢厚生年金が、在職中で全額支給停止ですと、夫に加算されていた加給年金額は、引き続き支給されます。

厚生年金保険法施行令のどこが改正されたのか?

それでは、これまでの厚生年金保険法施行令の、どの条文が、どのように改正されたのでしょうか?

夫婦ともに、20年以上厚生年金保険に加入すると、妻の特別支給の老齢厚生年金が全額支給停止になっても、夫の老齢厚生年金に加算されていた加給年金額が、支給されなくなってしまうのか、条文を示しておきましょう。

【図表4】をご覧ください。

【図表4】 厚生年金保険法施行令の改正前と改正後

【改正後】(法第46条第6項に規定する政令で定める給付)

第3条の7

法第46条第6項(法第54条第3項において準用する場合を含む。)に規定する老齢若しくは退職又は障害を支給事由とする給付であつて政令で定めるものは、次のとおりとする。

ただし、障害を支給事由とする給付であつてその全額につき支給を停止されているものを除く。

一 老齢厚生年金及び障害厚生年金並びに「旧法」による老齢年金及び障害年金

<以下、二~十二 略>

【筆者注】

※法第54条第3項とは、障がい厚生年金の支給停止の規定で、法第46条第6項の規定を準用することとしている。なお、第1号の条文の( )内の文言は省略している。

※条文や引用文を除き、筆者は「障がい」と表記している。

※赤字の部分が、改正部分。

【改正前】

(法第46条第6項に規定する政令で定める給付)

第3条の7

法第46条第6項(法第54条第3項において準用する場合を含む。)に規定する老齢若しくは退職又は障害を支給事由とする給付であつて政令で定めるものは、次のとおりとする。

ただし、その全額につき支給を停止されている給付を除く。

一 老齢厚生年金及び障害厚生年金並びに「旧法」による老齢年金及び障害年金

<以下、二~十二 略>

加給年金額の支給停止については、厚生年金保険法第46条第6項に規定され、加給年金額の加算の対象になっている配偶者(妻)に、厚生年金保険に20年以上加入した特別支給の老齢厚生年金や障がい厚生年金など、政令で定めるもの(これが厚生年金保険法施行令第3条の7で、第1号から第12号まで掲げられている)の「支給を受けることができる」ときは、その間、加給年金額を支給停止とする、とされていました。

しかしながら、【改正前】は、「ただし、その全額につき支給を停止されている給付を除く。」と規定されていたので、その場合は、支給停止が解除され、加給年金額は支給されていました(【図表4】下欄 参照)。

ところが、【改正後】は、「ただし、障害を支給事由とする給付であつてその全額につき支給を停止されているものを除く。」という規定に変更になったため、障がい厚生年金など障がいを支給事由とする年金給付については変更がないものの、厚生年金保険に20年以上加入した特別支給の老齢厚生年金については、全額支給停止になったとしても、それは「除く」に該当しなくなったため、支給停止は解除されない、と筆者は解しています(【図表4】上欄 参照)。

改正後は、こうなる!

それでは、改正後の条文を踏まえると、どのようになるのかをイメージ図で示しておきましょう。【図表5】のB夫婦の事例をご覧ください。

【図表5】 加給年金額の改正後の支給停止ルールのイメージ図

【図表4】上欄の改正後の条文を踏まえると、【図表5】のようなイメージ図になると、筆者は考えています。

経過措置は、どうなっているのか?

それでは、冒頭に掲げたC夫婦の事例についての解答を示しましょう。

【図表2】に正答を書き加えて、再掲しておきます(【図表6】とする)。

【図表6】

実は、この事例というのは、筆者がパブリックコメントで、意見を提出していたものです。

パブリックコメントでの結果をみると・・・

まずは、「加給年金の支給停止に関する経過措置の対象者」について、みていきましょう(【図表7】参照)。

ついで、「加給年金の支給停止に関する経過措置の終了」について、みてみます(【図表8】参照)。

いずれも、筆者が行ったパブリックコメントの結果公示に示された欄(厚生労働省年金局年金課による意見結果)からの引用であることをお断りしておきます。

【図表7】 加給年金の支給停止に関する経過措置の対象者

加給年金の支給停止に関する経過措置の対象者は、

・施行日の前日(令和4年3月 31 日)時点において加給年金が加算されている受給権者であって、

・加給年金の加算対象となっている配偶者が、厚生年金保険法施行令第3条の7に掲げる老齢又は退職を支給事由とする給付の支給を受けることができ、

・かつ、当該給付がその全額につき支給を停止されていることにより、加給年金が支給されている者

としております。

【筆者注】

厚生年金保険法施行令第3条の7については、【図表4】の【改正前】の規定をご参照ください。

【図表8】加給年金の支給停止に関する経過措置の終了について

加給年金の支給停止に関する経過措置は、次のいずれかに該当した場合に終了することとしております。

・ 加給年金が加算されている老齢厚生年金又は障害厚生年金が全額支給停止となったとき

・ 加給年金の加算対象となっている配偶者の老齢又は退職を支給事由とする給付が、施行日の前日において基本手当受給により全額支給停止されている場合であって、施行日以後にその支給停止が解除されたとき

・ 加給年金の加算対象となっている配偶者の老齢又は退職を支給事由とする給付が、他年金選択により全額支給停止となったとき

これらに該当しない限り、配偶者の 65 歳到達や死亡など、加給年金の加算事由不該当となるまで、加給年金が支給されることとなります。

ということで、事例のC夫婦の夫に加算されている加給年金額は、令和4年4月1日に、支給停止基準額が28万円から47万円に引き上げられ、その結果として、C夫婦の妻の特別支給の老齢厚生年金が一部支給になったとしても、引き続き、支給されることになると解されます。

妻が基本手当を受給し、特老厚が支給停止になった場合は・・・

なお、本稿には事例を示しておりませんが、【図表7】で記されている文意を理解すると、施行日の前日時点において、加給年金額の加算対象となっている配偶者の特別支給の老齢厚生年金が、基本手当の受給により全額支給停止になっている場合も、経過措置の対象者となります。

そして、その経過措置が終了(加給年金額が支給停止となる)となるのは、【図表8】の2つ目の「・(クロポチ)」に記されているとおり、たとえば、基本手当の所定給付日数を受給したあとは、妻(配偶者)の特別支給の老齢厚生年金の支給停止が解除され、支給されるようになりますので、「経過措置は終了」し、夫に加算されていた加給年金額は、支給停止となります。

思い出すと、被用者年金一元化法が平成27年(2015年)10月1日に施行されたときも、加給年金額の取扱いがどうなるのか、年金相談では、たいへんな関心事となりました。

このとき、【一元化で変わっている共済組合の絡む加給年金額の支給停止と停止解除について】というタイトルで、一元化前と一元化後で、厚生年金保険法第46条第6項および厚生年金保険法施行令第3条の7が、どう改正されたのかについて、記していますので、興味のある読者の方は、長沼明著『共済組合の支給する年金がよくわかる本』(年友企画)の25頁から30頁の記述もご参照ください。

令和2年改正法からは、まだまだ眼が離せません。新しい情報があれば、また、お伝えしていきます。

#19 離婚後、再婚した夫が死亡。遺族年金と離婚分割後の年金はどうなるのか?

長沼 明(ながぬま あきら)/浦和大学客員教授・前埼玉県志木市長

20年以上も連れ添った地方公務員(第3号厚生年金被保険者)の夫と離婚。その後、再婚した夫が突然死亡。再婚した夫は、20年未満だが、民間事業所に勤務した経験あり、遺族厚生年金の要件は満たしている。妻がもうすぐ60歳というときだった。

遺族厚生年金を受給していたが61歳になり、自分自身の特別支給の老齢厚生年金(1号特老厚)の受給権が発生。受給額が多い遺族厚生年金のほうを受給していたが、別れた夫(地方公務員だった夫)から離婚分割を受けた特別支給の老齢厚生年金(3号特老厚)の受給開始年齢になった・・・。

人生いろいろ。年金はこれまでの人生の投影でもあります。

今月は、離婚後、再婚した夫が死亡した女性の年金の移ろいをみていきます。

*事例はあくまでもフィクションです。また、年金額は実際の金額ではなく、筆者が設定したものです。

離婚した夫は地方公務員、消防司令で定年退職、60歳で受給権発生!

離婚した元夫(昭和31年11月30日生まれ)は、特定消防職員(第3号厚生年金被保険者)。だから、男性なのに、60歳(平成28年11月)から特別支給の老齢厚生年金・経過的職域加算額(退職共済年金)を受給しています。

別れた妻(昭和33年8月30日生まれ)と元夫の婚姻期間、そして、ひとり身になったこの女性(国民年金第1号被保険者)が、再婚した時期と、再婚した夫(再婚後の夫は、民間事業所に勤務した経験は20年未満だが、国民年金はすべて納付済で、遺族厚生年金の要件は満たしている)の死亡した時期については、【図表1】のとおりです。

女性は、再婚後、国民年金の第1号被保険者という設定になっています。

なお、本稿は離婚による年金分割の方法や手続きを解説したものではありませんので、あらかじめご了解ください。

【図表1】地方公務員の夫と離婚した妻の年金加入歴・婚姻期間

元夫(昭和31年11月30日生まれ。地方公務員共済組合の組合員、消防吏員)

妻(昭和33年8月30日生まれ、厚生年金の加入5年、その後国民年金第3号被保険者、そして平成19年8月に離婚、国民年金の第1号被保険者。平成25年5月に再婚し、国年1号に。平成30年5月に再婚後の夫死亡、国年1号は変わらず平成30年8月に60歳。)

(筆者注)第1号厚生年金被保険者(民間企業に勤務する職員)を1号厚年、第3号厚生年金被保険者(地方公務員共済組合の組合員)を3号厚年、国民年金の第1号被保険者を国年1号、国民年金の第3号被保険者を国年3号と表記している。作図スペースの関係で、加入期間の長さとスペースの欄の大きさが比例していませんが、ご理解ください。

【改定処理】

妻は元夫に、元夫が加入していた地方公務員共済組合の加入期間に係る離婚分割の対象期間の標準給与総額(標準報酬総額に相当する地共済の用語:当時)について、50%の按分割合で離婚分割の改定請求を行う。合意済み。

<事例はあくまでもフィクションです>

「特定消防職員」に該当すると、年金の支給開始年齢は、一般の公務員よりも早くなる!

元夫は消防職員であり、定年退職まで、38年間まじめに勤務。退職時、「消防吏員」の階級は、「消防司令」でした。消防職員の場合、「特定消防職員」に該当すると、年金の支給開始年齢は、同じ生年月日の一般の地方公務員よりも支給開始年齢が早くなります*。

*詳しくは、長沼明著『共済組合の支給する年金がよくわかる本』(年友企画)212頁参照。

この事例の場合ですと、生年月日が昭和31年11月30日生まれですので、一般の地方公務員が62歳の支給開始年齢であるところ、60歳で支給開始となり、一般の地方公務員よりも2歳早く受給できるようになります。

「特定消防職員」とは?

さて、「特定消防職員」とは、「消防吏員の階級が、消防司令以下の消防職員であった人で、退職時または60歳時点まで、引き続き20年以上在職していた地方公務員共済組合の組合員」をいいます*。

*詳しくは、長沼明著『共済組合の支給する年金がよくわかる本』(年友企画)160頁参照。

別れた夫は、この要件を満たしていますので、「特定消防職員」に該当するということになります。

現に、60歳になった平成28年11月に、特別支給の老齢厚生年金・経過的職域加算額(退職共済年金)の受給権が発生しています(平成27年10月の被用者年金制度の一元化後)。

離婚した夫が「特定消防職員」だと、離婚分割を受けた元妻も、年金が早く受給できるのか?

ところで、別れた夫が、「特定消防職員」に該当しているからといって、その夫から離婚分割を受けた元妻も、「特定消防職員」と同様に、この事例でいうと、60歳から特別支給の老齢厚生年金と経過的職域加算額(退職共済年金)を受給できるのでしょうか?

「特定消防職員」の年金の支給開始年齢の特例が、引き継がれるのではないか、と思う人もあるかもしれませんが、残念ながら、そのような取扱いにはなっていません。

一元化前に離婚した元夫が、「特定消防職員」ということであっても、離婚で年金分割したのは、あくまでも、一元化後でいうところの、標準報酬月額および標準賞与額の分割・改定ですので、報酬比例部分と経過的職域加算額のみに影響するに過ぎず、離婚分割で消防吏員の階級(妻自身は消防吏員でもなんでもない)や年金の受給資格要件などには影響しません。もちろん、定額部分や加給年金額にも影響しません(65歳からの経過的差額加算は増額しない)。

一元化前に、合意分割! 別れた元・妻は、何歳から年金を受給できるのか?

この夫婦は、一元化前の平成19年8月に離婚しました(【図表1】参照)。

離婚時の年金分割制度がスタート(平成19年4月)した直後の離婚で、婚姻期間中の離婚分割の按分割合は50%で合意済み(合意分割)、元夫が第1号改定者、元妻が第2号改定者になります。

別れた元妻は、当時、地方公務員共済組合から、元妻自身に共済組合の組合員期間が1年以上ないので、共済組合からの退職共済年金(当時、一元化前の年金の名称)の支給は、65歳からの支給になると言われたそうです。

一元化前は、65歳! 一元化後は、何歳から支給になるのか?

一元化前ですと、この離婚した妻は共済組合の組合員期間が1年以上ないので、65歳になるまで、夫から離婚分割を受けた共済組合の加入期間に係る退職共済年金は、全く支給されないことになっていました。

しかしながら、一元化後については、別れた妻が、被用者年金制度に1年以上加入していれば、生年月日に基づく元妻の支給開始年齢になれば、共済組合から、離婚で年金分割を受けた、特別支給の老齢厚生年金も支給される、ということになりました。

この元妻の場合、民間事業所に勤務し、5年間厚生年金保険(1号厚年期間)に加入した期間があります。したがって、元妻の生年月日が、昭和33年8月30日ですので、共済組合から支給される特別支給の老齢厚生年金は、63歳(令和3年8月29日)からということになります(【図表2】参照)。

もちろん、妻自身が加入していた民間事業所での5年間分の厚生年金(1号厚年期間)は、61歳(令和元年8月29日)に受給権が発生し、翌月の令和元年9月分から支給されることになります(【図表2】参照)。

なお、旧3階部分の経過的職域加算額(退職共済年金)については、1年以上の組合員期間(離婚時みなし組合員期間を除く)がありませんので、特別支給の老齢厚生年金のように、63歳からの支給開始ということにはならず、65歳からの支給となります(【図表2】参照)。

【図表2】元妻の「民間事業所」と離婚分割を受けた年金の支給開始年齢

遺族厚生年金を受給しているときに、1号特老厚、3号特老厚の受給権が発生・・・

さて、再婚した妻(昭和33年8月30日生まれ)ですが、夫と2人暮らしで(子どもはいずれも20歳以上)、ふつうに生活を送っていたのですが、再婚した夫が、平成30年5月に、妻がもうすぐ60歳になるというときに、突然死亡してしまいました。

妻は、その後は、日本年金機構から遺族厚生年金を年額約30万円程度を受給していたということです(遺族厚生年金以外の年金については、本稿の目的からそれますので、ここでは触れません)。

妻は61歳になり、自分の日本年金機構からの1号特老厚の年金請求をしましたが、年額が約3万円程度だったので、遺族厚生年金を受給する選択をしました。

ところが、最近、63歳近くになって、地方公務員共済組合の3号特老厚の受給見込額を調べると、年額45万円程度になるということがわかったので、地方公務員共済組合に3号特老厚の年金請求をすると同時に、遺族厚生年金から特別支給の老齢厚生年金への選択替えをしたということです。

これにより、いままでは遺族厚生年金の年額約30万円の年金受給額が、1号特老厚(日本年金機構から約3万円)と3号特老厚(地方公務員共済組合から約45万円)を合わせた約48万円の年金が、令和3年9月分から受給できるようになるということです(【図表2】参照)。

65歳時になると、年金機構と共済組合から本来支給の年金請求書が送付

さて、この妻が65歳になるとですが・・・。

どんな年金を受給できるようになるかですが、【図表2】で示したように、離婚した元夫から離婚分割を受けた、旧3階部分の経過的職域加算額(退職共済年金)が、地方公務員共済組合から受給できるようになります。

調べたところ、分割を受けたのが、一元化前の期間しかないので、2階部分の老齢厚生年金(報酬比例部分:年額約45万円)の、おおむね2割、年額約9万円が支給されるということです。

もちろん、老齢基礎年金も受給できます。

なお、65歳時には、日本年金機構と地方公務員共済組合から、それぞれ本来支給の請求書が送付されてきます。

65歳以降で、老齢厚生年金が優先支給となりますので、選択届は不要ということになります。

ワンストップサービスということですが、早く受給したいという人は機構と共済組合の両方に提出したほうがいいという人いますが、実際はどうなのでしょうか・・・?

今月は、人それぞれが歩んできた人生を反映するような、年金の支給開始年齢について、みてきました。

***************

本稿を執筆するにあたり、埼玉県社会保険労務士会の宇代謙治先生から多大なるご指導をいただきました。この場を借りて、厚く御礼申し上げます。

#20 5年前みなし請求で、65歳から6か月分だけの繰下げ増額はあるのか?

長沼 明(ながぬま あきら)/浦和大学客員教授・前埼玉県志木市長

令和3年もあと少し。

年内に生じた疑問は、年内に解消しておくべきと、少々長いタイトルではありますが、令和2年改正法に関する「疑問」を1つ挙げ、Q&Aで整理しました。

筆者が実際に感じた「疑問」は次のとおりです。

70歳6か月時点で年金を請求していない人が、その時点で繰下げ請求(繰下げの申出)をしない場合、制度改正後の取り扱いでは、「65歳から1年経過していないのに、6か月分だけの繰下げ増額」はありえるのか、という「疑問」です。

70歳6か月で繰下げ請求しない場合、5年前みなし請求で65歳6か月だが、65歳以降の6か月分だけの繰下げ増額はあるのか?

【Q】

たとえば、昭和28年4月2日生まれの人が、70歳6か月の時点(令和5年10月1日とする)で、繰下げの申出をするのではなく、5年前にさかのぼって年金を請求する(5年前みなし請求)場合、65歳6か月で請求することになります。

この場合、次の「考え方1」と「考え方2」の2とおりの解釈が考えられますが、どちらになるのでしょうか。

考え方1

6か月分は繰下げ増額(7/1000×6月=4.2%増)され、5年分が一括して支給される。

考え方2

老齢厚生年金・老齢基礎年金の受給権が発生して1年が経過していないので、6か月分は時効消滅して支給されず、65歳時に発生した年金額が、繰下げ増額されず、65歳6か月から一括して、5年間分支給される。

時効消滅が生じないように、制度を改正した趣旨を踏まえると、「考え方1」になるようにも思えるのですが、他方、(これまでの制度である)1年を経過しているかどうかを踏まえると、「考え方2」になるようにも思えます。法律を条文で読み解くと、どのように解釈するのが妥当なのでしょうか?

【A】

答えは、お示しした「考え方1」となります。

まず、「5年前みなし請求」の規定は令和5年4月1日に施行され(【参考】の厚生年金保険法第44条の3第5項参照)、昭和27年4月2日以後生まれの人が対象になります。

この取り扱いは、今回の改正で設けられた厚生年金保険法第44条の3第5項本文(のちに掲げる【参考】に示した改正条文をご参照ください)に規定されています。

厚生年金保険法第44条の3第5項本文では、同条第1項の規定により、老齢厚生年金の繰り下げの申出をすることができる者(=受給権取得日から起算して1年を経過した日前に老齢厚生年金の請求をしていなかった者)が、受給権を取得した日から起算して5年を経過した日後に当該老齢厚生年金を請求し、かつ、当該請求の際に繰下げ申出をしないとき(=一般的には70歳以降の請求日までの繰下げを選択しない場合)は、請求をした日の5年前に、繰下げ申出があったものとみなす(5年前みなし)こととされています。

ご指摘の、70歳6か月で請求(かつ、その際に70歳6か月までの繰下げ申出をしない)した場合には、まず、老齢厚生年金の受給権発生から1年を経過した日(66歳到達)まで、事実として年金の請求をしていないため、5年前みなし請求の規定が発動し、請求をした日の5年前(65歳6か月時点)に繰下げ申出があったものとみなされます。

このみなしは、あくまで、70歳6か月時点における請求者の状態(66歳までに老齢厚生年金を請求していない)および選択(70歳6か月までの繰下げを請求しない)により、いわば自動的に「65歳6か月で繰下げ申出を行った」との法的効果を発生させるものであり、この「申出を行ったとみなされた」時点が、65歳から66歳の間にあっても、この効果が打ち消されるものではありません。

参考までに、イメージ図(【図表1】)と令和5年4月1日施行の厚生年金保険法第44条の3を掲載しておきますので、ご参照ください。

【参考】 改正後の厚生年金保険法第44条の3 (令和5年4月1日施行)

(支給の繰下げ)

第44条の3 老齢厚生年金の受給権を有する者であつてその受給権を取得した日から起算して1年を経過した日(以下この条において「1年を経過した日」という。)前に当該老齢厚生年金を請求していなかつたものは、実施機関に当該老齢厚生年金の支給繰下げの申出をすることができる。ただし、その者が当該老齢厚生年金の受給権を取得したときに、他の年金たる給付(他の年金たる保険給付又は国民年金法による年金たる給付(老齢基礎年金及び付加年金並びに障害基礎年金を除く。)をいう。以下この条において同じ。) の受給権者であつたとき、又は当該老齢厚生年金の受給権を取得した日から1年を経過した日までの間において他の年金たる給付の受給権者となつたときは、この限りでない。

2 1年を経過した日後に次の各号に掲げる者が前項の申出(第5項の規定により前項の申出があつたものとみなされた場合における当該申出を除く。以下この項において同じ。)をしたときは、当該各号に定める日において、前項の申出があつたものとみなす。

一 老齢厚生年金の受給権を取得した日から起算して10年を経過した日(次号において「10年を経過した日」という。)前に他の年金たる給付の受給権者となつた者 他の年金たる給付を支給すべき事由が生じた日

二 10年を経過した日後にある者(前号に該当する者を除く。) 10年を経過した日

3 第1項の申出(第5項の規定により第1項の申出があつたものとみなされた場合における当該申出を含む。次項において同じ。)をした者に対する老齢厚生年金の支給は、第36条第1項の規定にかかわらず、当該申出のあつた月の翌月から始めるものとする。

4 第1項の申出をした者に支給する老齢厚生年金の額は、第43条第1項及び第44条の規定にかかわらず、これらの規定により計算した額に、老齢厚生年金の受給権を取得した日の属する月の前月までの被保険者期間を基礎として第43条第1項の規定の例により計算した額及び第46条第1項の規定の例により計算したその支給を停止するものとされた額を勘案して政令で定める額を加算した額とする。

5 第1項の規定により老齢厚生年金の支給繰下げの申出をすることができる者が、その受給権を取得した日から起算して5年を経過した日後に当該老齢厚生年金を請求し、かつ、当該請求の際に同項の申出をしないときは、当該請求をした日の5年前の日に同項の申出があつたものとみなす。ただし、その者が次の各号のいずれかに該当する場合は、この限りでない。

一 当該老齢厚生年金の受給権を取得した日から起算して15年を経過した日以後にあるとき。

二 当該請求をした日の5年前の日以前に他の年金たる給付の受給権者であつたとき。

(筆者注:第2項・第3項は一部改正、第5項は新設となる)

三宅 明彦(みやけ あきひこ)/社会保険労務士

東京都社会保険労務士会所属。 金融機関等での豊富な年金相談経験をもつ。多数の年金セミナー・年金研修等の講師を務める。現在、東京都社会保険労務士会の年金講座講師。著書多数。『年金マニュアルシート』(社会保険研究所)は年金相談の現場でも活用されている。

長沼 明(ながぬま・あきら)/浦和大学客員教授・前埼玉県志木市長

地方公務員を中心に共済組合等の年金に関する第一人者。埼玉県志木市長を2期8年務め、市長在任中に日本年金機構設立委員会委員、社会保障審議会日本年金機構評価部会委員、日本年金機構のシンボルマークの選考委員を歴任。著書に『共済組合の支給する年金がよくわかる本』(年友企画)などがある。