人生100年の準備はできていますか? 年金額を増額させる一大方法「繰下げ」

令和4年4月から老齢年金の繰下げ上限年齢が「70歳から75歳」に引き上げられ、65歳以降の繰下げ請求が増加することが予想されます。今回は、街角の年金相談センター長を務める内田健治氏に、繰下げ請求した場合の具体的な年金額の計算などについて、ご執筆いただきましたので、ご紹介します。

(こちらは2022年8月19日~10月11日に「Web年金時代」に掲載した記事です)

内田健治(うちだ・けんじ)街角の年金相談センター長・社会保険労務士

社会保険労務士への年金相談員養成講座講師

街角の年金相談センター運営本部 研修プロジェクトチームメンバー

#1|年間8.4%の増額率とは?「繰下げ」の意義と効果

本年4月1日、法律改正により繰下げ上限年齢が「70歳から75歳」に改定されました。厚生労働省から公表されている繰下げ請求者は、令和2年度末現在、老齢基礎年金では1.7%、老齢厚生年金では1.6%となっています。逆に言うと、全体の98%の人たちは繰下げ請求をせずに、65歳から通常どおりに受給していることになります。想像以上に少ないというのが実感です。

令和元年に発表された財政検証では、90歳まで生存している確率は、1960年(昭和35年)生まれの男性は38%、女性は64%と見込まれ、2055年(平成2年)生まれの男性は44%、女性は69%と見込まれています。このような情勢の中、「人生100年」を見据えた年金改正は、与党をはじめ野党の大多数が賛成し、令和2年5月29日に成立しました。

では、65歳以降の本格的な年金受給の年齢となった人たちは、どのように「人生100年、65歳以降の年金生活」を捉え、今後の年金受給プランをデザインしていけばいいのでしょうか。

その一つとして、65歳からの本格的な年金生活を1年以上遅らせて「繰下げ」受給し、年金額を少しでも多くして100歳へ向けて準備をすることも、選択肢として考える必要があります。

例えば、65歳時点の年金額が100万円とした場合、年金開始時期を1年遅らせて66歳から受給するだけで、受給額は108.4万円(年間8.4万円増)となります。月額7,000円の固定収入を増加させることができ、利率が年間0.001%の銀行預金とは比較にならないほどの差が生じます。

一方で、65歳から66歳まで受給しなかった100万円分の年金を、繰下げ増額した分で取り返すには11.9年、約12年を要することになります(加給年金額の加算や振替加算がある場合には、さらに時間を要します)。繰下げ受給開始後の約12年の間に死亡してしまったら、繰下げ受給した甲斐がなかったことになります。

しかし、公的年金は「保険」という考え方から成り立っている制度なので、生きている限り年金受給することが保障されています。単に、損益分岐点の約12年という期間だけを捉えるのではなく、受給者自身が増額した年金を今後の生活の糧として、価値を見出して欲しいと筆者は思います。

具体的には、増額した年金を月々の生活費の一部である公共料金に充てるとか、介護サービス利用料に充てるという具合に、月々に必要な支出に置き換えて考えることが必要ではないかと考えます。

繰下げ請求事例における年金額の計算

では、具体的な事例で年金額を確認してみましょう。

事例①は年金受給者夫婦の事例です。夫のA氏は現在65歳です。63歳から特別支給の老齢厚生年金を受給し、すでに定年退職して厚生年金に加入しない働き方をしています。現在、収入があるので、65歳からの年金を67歳に繰下げようと考えています。

以下にA氏が65歳からの年金を67歳で繰下げ請求した場合と、妻のB氏が65歳からの年金を67歳で繰下げ請求をした場合について、見ていきます。

【事例 A氏とB氏の夫妻】

●夫A氏 (S32年4月2日生まれ)65歳

厚生年金に20歳から43年加入し、既に定年退職して現在は厚生年金に加入しない働き方をしています。

<65歳時年金額>

老齢基礎年金 777,800円

老齢厚生年金 1,300,000円(報酬比例)+280円(経過的加算)

加給年金額 388,900円

合計 2,466,980円

●妻B氏 (S33年4月2日生まれ)64歳

20歳から厚生年金に18年加入しています。

<年金額>

特別支給の老齢厚生年金 400,000円

<65歳時点の見込み額>

老齢基礎年金 777,800円

老齢厚生年金 400,000円

振替加算額 38,717円

合計 1,216,517円

A氏が67歳で繰下げ請求した場合の年金額の計算

まず、A氏が67歳で繰下げ請求する場合について、イメージ図を記します。

次に、A氏が67歳で繰下げ請求をする場合の繰下げ加算額を計算します。65歳時点の年金額を基に計算します。

<繰下げ加算額>

老齢基礎年金分 777,800円×0.7%×24月=130,670.4≒130,670円

老齢厚生年金分(1,300,000円+280円)×0.7%×24月=218,447.04円=218,447円

合計 349,117円(月29,093.08≒29,093円)

なお、A氏には本来、65歳時点で加給年金額が加算されますが、繰下げ請求時には妻のB氏は既に65歳を過ぎていますから、加給年金額は加算されません。この結果、A氏の67歳からの年金は次のようになります。

<A氏の67歳からの年金額>

老齢基礎年金 777,800円+130,670円

老齢厚生年金 1,300,280円+218,447円

合計 2,427,197円

単純に年金額を比較すると、本来請求したほうが受給額は多くなります。理由は、繰下げ加算額よりも加給年金額のほうが多いからです。ただし、本来請求した場合、A氏に加給年金額が支給されるのは妻のB氏が65歳になるまでの1年間のみです。繰下げ加算額は当然ながら終身、加算されます。

◆損益分岐点

なお、A氏が67歳で繰下げ請求した場合、2年分の年金=(777,800円+1,300,280円)×2年+388,900円=4,545,060円を受給しなかったことになります。この年金額を繰下げ加算額で取り戻すには、何年かかるでしょうか。これを損益分岐点といいます。

損益分岐点=4,545,060円(繰下げ待機中の年金額)÷349,117円(繰下げ加算額)≒13年

Aさんが67歳で繰下げ請求すると、2年分の年金額を取り戻すには、受給開始から約13年かかる計算になります。加給年金額を考慮しなければ、11.9年です。

なお、加給年金額を含めた損益分岐点は、配偶者との年齢差(月数)も関係しますから、何が有利かはケースバイケースということになります。請求者によっては、老齢厚生年金と加給年金額を65歳から受給し、老齢基礎年金だけ繰下げ請求する人もいます。逆に、繰下げによって加給年金額程度の増額が見込めれば、繰下げ待機期間の収入が見込めるので繰り下げる、という選択肢もあるかと思います。

請求者の状況に応じた繰下げ請求の仕方を選択するとよいと思います。

妻のB氏が67歳で繰下げ請求した場合の年金額の計算

では、妻のB氏も67歳で繰下げ請求をしたときはどのようになるでしょうか。まず、B氏の年金のかたちを確認します。

次に、B氏の繰下げ加算額を計算します。

<繰下げ加算額>

老齢基礎年金 777,800円×0.7%×24月=130,670.4≒130,670円

老齢厚生年金 400,000円×0.7%×24月=67,200円

合計 130,670円+67,200円=197,870円/年(月16,489.16≒16,489円)

B氏の老齢基礎年金には、繰下げ請求以降に振替加算(年額38,717円)*が加算されます。この結果、B氏の67歳からの年金は次のようになります。*振替加算は昭和41年4月1日以前生まれの人が対象です。

<B氏の67歳からの年金額>

老齢基礎年金 777,800円+130,670円(繰下げ加算額)

老齢厚生年金 400,000円+67,200円(繰下げ加算額)

振替加算 38,717円

合計 1,414,387円

◆損益分岐点

B氏が67歳までの2年間に受給しなかった年金額は、振替加算も含めて2,433,034円((=777,800円+400,000円+38,717円)×2年)となります。これを繰下げ加算額で取り戻すための年数は、2,433,034円÷197,870円≒12.3年となります。

なお、振替加算は加給年金額や繰下げ加算額に比べて少額です。ですから、振替加算を考慮せず、繰下げ請求をするという考えの人もいます。請求者が「人生100年、今後の年金生活」をどのようにデザインするのか、繰下げ請求の考え方は千差万別です

同級生のC氏が67歳で繰下げ請求した場合の年金額の計算

最後に、A氏と同じ条件で、65歳以降に厚生年金に加入しているC氏について、確認しましょう。ただし、C氏には加給年金額の対象となる配偶者はいません。

まず、C氏が65歳以降、繰下げ待機中に厚生年金に加入していた分については、繰下げ増額されません。ですから、A氏とC氏は繰下げ加算額も同額となります。

繰下げ加算額は、65歳時点の年金額に、待機した月数に応じて加算をつけるという考え方です。下記の条文に「老齢厚生年金の受給権を取得した日の属する月」とありますが、通常は65歳で受給権が発生しますから、繰下げ加算額の計算の基礎となる被保険者期間は65歳までの被保険者期間ということになります。

読者の皆さんの中には、65歳以降に厚生年金に加入している分も、受給しないで待機しているわけだから、繰下げ加算がつくはず、考えている方もいるのではないでしょうか。残念ながら、65歳以降の被保険者期間については、繰下げ加算はつきません。

根拠となる条文は、以下のとおりです。

厚生年金保険法施行令

第三条の五の二(支給の繰下げの際に加算する額)

法第四十四条の三第四項(公的年金制度の健全性及び信頼性の確保のための厚生年金保険法等の一部を改正する法律(平成二十五年法律第六十三号。以下「平成二十五年改正法」という。)附則第八十七条の規定により読み替えて適用する場合を含む。)に規定する政令で定める額は、老齢厚生年金の受給権を取得した日の属する月(以下この項において「受給権取得月」という。)の前月までの被保険者期間(以下この条において「受給権取得月前被保険者期間」という。)を基礎として法第四十三条第一項の規定によつて計算した額に平均支給率を乗じて得た額(昭和六十年改正法附則第五十九条第二項の規定が適用される場合にあつては、当該乗じて得た額に受給権取得月前被保険者期間を基礎として計算した同項に規定する加算額を加算した額)に増額率(千分の七に受給権取得月から法第四十四条の三第一項の申出をした日(次項において「申出日」という。)の属する月の前月までの月数(当該月数が百二十を超えるときは、百二十)を乗じて得た率をいう。)を乗じて得た額とする。

以下、C氏の年金をまとめます。

まず、繰下げ加算額はA氏と同額です。

<繰下げ加算額>

老齢基礎年金分 777,800円×0.7%×24月=130,670.4≒130,670円

老齢厚生年金分(1,300,000円+280円)×0.7%×24月=218,447.04円=218,447円

また、C氏は65歳以降、厚生年金保険に加入していますから、本年4月1日に施行された「定時改定」により、本来請求であれば毎年9月1日を基準日として翌月の10月分から年金額が改定されます。

ただし、繰下げ待機期間は定時改定が行われません。65歳以降の被保険者期間については、繰下げ請求直前の定時改定までの分を含めて年金額を計算します。

<年金額の改定>

基準日 令和5年9月1日(令和4年6月分~令和5年8月分)

200,000円×5.481/1000×15月=16,443円(図表3の繰下げ請求時の定時改定部分)

この結果、C氏の67歳からの年金額は次のようになります。

<C氏の67歳からの年金額>

老齢基礎年金 777,800円+130,670円(繰下げ加算額)

老齢厚生年金 1,300,280円+218,447円(繰下げ加算額)+16,443円(定時改定分)

合計 2,443,640円

#2|在職老齢年金受給者の繰下げ

今回は、在職老齢年金受給者の繰下げ請求について、年金額の具体的な計算方法を見ていきます。

在職老齢年金受給中の繰下請求の計算は思いのほか複雑です。手順としては、65歳時年金額を基に、在職老齢年金の平均支給率を求め、繰下げ対象額(=65歳時年金額×平均支給率)から繰下げ加算額を計算します。

また、現在、支給されている年金額には、①本来額と②従前額保障の2つがあり、どちらか多い金額を支給することになっています。在職老齢年金の繰下げ請求時の計算については、厚生年金保険法施行令第三条の五の二に基づき、法第四十三条第一項の規定によって計算した額に平均支給率を乗じて得た額ですから、65歳時の年金額は従前額保障の年金額で支給されていたとしても、在職老齢年金は本来額で計算し、平均支給率を算出します。そして、支給する際には繰下げ請求時点で①本来額と②従前額保障のどちらか有利な額を支給することになります。

第四十三条第1項(年金額)(抄)

老齢厚生年金の額は、被保険者であつた全期間の平均標準報酬額(被保険者期間の計算の基礎となる各月の標準報酬月額と標準賞与額に、別表各号に掲げる受給権者の区分に応じてそれぞれ当該各号に定める率(以下「再評価率」という。)を乗じて得た額の総額を、当該被保険者期間の月数で除して得た額をいう。附則第十七条の六第一項及び第二十九条第三項を除き、以下同じ。)の千分の五・四八一に相当する額に被保険者期間の月数を乗じて得た額とする。

在職老齢年金受給者が繰下げ請求する場合の年金額の計算

では、次の事例について、具体的に繰下げ加算額を計算します。

【事例】在職老齢厚生年金を受給中の人が70歳で繰下げ請求をしたとき

昭和31年4月2日生まれの男性(65歳⇒令和3年4月1日)

65歳時点の老齢厚生年金額 1,200,000円(月額100,000円)

<標準報酬月額>

令和3年4月1日 月410,000円

令和4年9月1日 月470,000円

令和5年9月1日 月380,000円

令和6年9月1日 月410,000円

令和7年9月1日 月440,000円

手順としては、①標準報酬月額ごとに在職老齢年金の額と支給率を計算し、②在職老齢年金の全体の平均支給率を計算し、③平均支給率×65歳時老齢厚生年金の額=繰下げ対象額を出します。繰下げ対象額×0.7%×繰下げた月数=繰下げ加算額となります。

①標準報酬月額ごとに在職老齢年金の額と支給率を計算

【令和3年5月分~令和4年8月分】(16月)

100,000円+410,000円=510,000円

510,000円-470,000円(支給停止調整額)=40,000円

40,000円÷2=20,000円(支給停止額)

100,000円-20,000円=80,000円(支給額)

80,000円÷100,000円÷1月=0.8(支給率)

【令和4年9月分~令和5年8月分】(12月)

100,000円+470,000円=570,000円

570,000円-470,000円(支給停止調整額)=100,000円

100,000円÷2=50,000円(支給停止額)

100,000円-50,000円=50,000円(支給額)

50,000円÷100,000円÷1月=0.5(支給率)

【令和5年9月~令和6年8月分】(12月)

100,000円+380,000円=480,000円

480,000円-470,000円(支給停止調整額)=10,000円

10,000円÷2=5,000円(支給停止額)

100,000円-5,000円=95,000円(支給額)

95,000円÷100,000円÷1月=0.95(支給率)

【令和6年9月~令和7年8月分】(12月)

100,000円+410,000円=510,000円

510,000円-470,000円(支給停止調整額)=40,000

40,000円÷2=20,000円

100,000円-20,000円=80,000円(支給額)

80,000円÷100,000円÷1月=0.8(支給率)

【令和7年9月分~令和8年4月分】(8月)

100,000円+440,000円=540,000円

540,000円-470,000円(支給停止調整額)=70,000円

70,000円÷2=35,000円

100,000円-35,000円=65,000円(支給額)

65,000円÷100,000円÷1月=0.65(支給率)

②上記の各支給率から在職老齢年金全体の平均支給率を計算

(0.8×16月+0.5×12月+0.95×12月+0.8×12月+0.65×8月)÷60月

=0.75(平均支給率)

③繰下げ加算額を計算

1,200,000円(老齢厚生年金)×0.75(平均支給率)=900,000円(繰下げ対象額)

900,000円×0.7%×60月=378,000円(繰下げ加算額)

ここで参考までに、この事例について標準報酬月額と在職老齢年金の支給率のイメージ図を掲載します。標準報酬月額が高いほど在職老齢年金の支給率は低く、標準報酬月額が低ければ支給率は高くなります。

なお、年金事務所で繰下げ請求をした人には、計算根拠として小数点以下7位までの平均支給率が提示されます。繰下げ請求の支給決定後に、ご自身の年金データとして「年金額歴史回答票」に掲載されています。

年金額が100万円単位で1円まで決定しているわけですから、小数点以下7位までは必要ですね。

#3|老齢年金の繰下げと遺族年金

今回は、老齢年金の繰下げ請求と遺族年金との関係について、お話します。

まずは、遺族年金の受給権を有しているために、希望しても繰下げ請求ができない人について見ていきます。

遺族年金の受給権を有し、繰下げ請求できない場合

一般的に65歳で老齢厚生年金の受給権を取得したとすると、その時点で「他の年金たる給付の受給権者であったとき」または、受給権を取得した日から一年を経過した日までの間において「他の年金たる給付の受給権者となったとき」は、老齢厚生年金の支給繰下げの申出ができないことが厚生年金保険法に規定されています。

(支給の繰下げ)

第四十四条の三 老齢厚生年金の受給権を有する者であつてその受給権を取得した日から起算して一年を経過した日(以下この条において「一年を経過した日」という。)前に当該老齢厚生年金を請求していなかつたものは、実施機関に当該老齢厚生年金の支給繰下げの申出をすることができる。ただし、その者が当該老齢厚生年金の受給権を取得したときに、他の年金たる給付(他の年金たる保険給付又は国民年金法による年金たる給付(老齢基礎年金及び付加年金並びに障害基礎年金を除く。)をいう。以下この条において同じ。)の受給権者であつたとき、又は当該老齢厚生年金の受給権を取得した日から一年を経過した日までの間において他の年金たる給付の受給権者となつたときは、この限りでない。

すなわち、老齢厚生年金(老齢基礎年金の付加年金を含む)以外の障害厚生年金や遺族厚生年金等の受給権を取得した場合には、たとえ請求をしていなくても老齢年金の「繰下げ請求」ができないことになります。

以前、筆者が「繰下げ制度の盲点」という記事で紹介したとおり、遺族厚生年金の支給額がたとえ「0円」であっても繰下げ請求をすることがで

きません。

ここで、今後の繰下げ請求を見越して、遺族厚生年金の受給権がないことを証明するために、あえて遺族厚生年金を請求した実際の相談事例をご紹介します。

事例~遺族厚生年金の受給権がないことを「不支給決定通知書」で証明

事例は、65歳を迎えるにあたり、以前に妻を亡くした方が年金相談に見えられたものです。

この方は58歳のときに妻が亡くなりましたが、ご自身の収入額が遺族年金の収入要件の基準額(年間収入が850万円または年間所得が655.5万円)を大幅に上回っており、おおむね5年以内に基準額を下回ることが見込めない人でした。つまり、遺族厚生年金の受給要件を満たしていませんでした。従って、老齢年金を65歳以降に繰下げ請求できる可能性がありました。

そこで、あえて遺族厚生年金を請求して、日本年金機構から不支給決定通知書を発行してもらいました。そうすることで、老齢年金を65歳以降に繰下げ請求をするための準備をしたのです。

このような事例は、極めて稀かもしれません。しかし、遺族年金の受給権がないことを証明すれば、老齢年金の繰下げ請求も可能ということです。

◆65歳時点で受給権を確認することが必須

繰下げ請求では、65歳時点で老齢基礎年金・老齢厚生年金以外に受給権が発生しているのか否かを確認することが必須です。たとえば、繰下げ請求をする時期が70歳で、配偶者が亡くなったのが60歳だとしたら、配偶者の死亡時点での生計維持関係を証明する書類を、70歳時点でそろえるのは難しい場合があります。

現状では所得証明は5年以上の遡及証明は不可能となっています。通常の添付書類に加えて申立書等をつければ遡及請求は可能と思いますが、年々、困難性が高まってしまいます。

※住民票やこれに代わる戸籍附票の除票は、法改正により令和元年6月20日以降、保存期間が5年から150年に延長されました。ただし、法改正前に5年を経過した除票を請求するのは難しいと思われます。

繰下げ受給をしていた人が死亡したときの遺族厚生年金

次に、繰下げ受給をしていた人が死亡したときの遺族厚生年金について、説明します。まず、死亡した人が老齢年金を繰下げ受給していても、その分、遺族年金が増えるわけではありません。また、遺族が老齢年金を繰下げ受給中の場合には、遺族年金と老齢年金(繰下げ受給中)との調整が少し複雑になります。

では、具体的な事例で考えてみます。

事例~夫婦ともに繰下げ受給中に夫が死亡した場合の遺族厚生年金

夫は老齢基礎年金と老齢厚生年金を67歳から繰下げ受給していました。妻も67歳から繰下げ受給をして、かつ、65歳から短時間労働者の適用拡大で厚生年金に加入(月額8.8万円)しています。

夫が68歳(令和7年4月1日)で死亡してしまったら、妻の年金はどのようになるでしょうか。

●夫

老齢基礎年金 777,800円 繰下げ加算額 130,670円

老齢厚生年金 1,300,000円 繰下げ加算額 218,400円

(基本額 1,299,720円 経過的加算 280円)

合計 2,426,870円

●妻

老齢基礎年金 777,800円 繰下げ加算額 130,670円

老齢厚生年金 400,000円 繰下げ加算額 67,200円

合計 1,375,670円

まず、夫が死亡したことにより、妻は遺族厚生年金を受給します。ただし、夫の繰下げによる老齢年金の増額分は、妻が受給する遺族厚生年金の額には影響しません。繰下げによる増額は、老齢年金の受給権者本人のメリットであって、遺族年金まで増額することはありません。

したがって、妻の遺族厚生年金の額は次のようになります。

遺族厚生年金=1,299,720円×3/4=974,790円

なお、妻の遺族厚生年金からは、妻自身の老齢厚生年金額が先充て調整されます。このときには、妻の繰下げ加算額も含めて遺族厚生年金が調整され、受給額は次のようになります。

遺族厚生年金の受給額=974,790円-(400,000円+67,200円)=507,590円

なお、妻は65歳から月8.8万円で厚生年金に加入していますが、在職による年金額の調整はありません。

また、毎年9月1日を基準日とする「定時改定」により、年金額が改定されます。改定額は次のようになり、10月分の年金から増額となります。

88,000円×5.481/1000×12月=5,787.93≒5,788円/年

1,621円×12月=19,452円*

5,788円+19,452円=25,240円

*60歳以降の厚生年金の加入期間(上限480月)の定額部分相当金額が老齢厚生年金の差額加算に計上されます。

ただし、老齢厚生年金額が増加しても、増額分だけ遺族厚生年金額が減額されてしまいますから、結果的にプラスマイナス「0」ということになります。

#4|繰下げ請求を取りやめた場合の所得税と延滞税

当初、繰下げ請求をするつもりで待機していた人が、途中で繰下げを取りやめ、65歳遡及請求するケースがあります。この場合、数年分の年金が一括で支払われ、所得税については過去に遡って修正申告する必要があります。

この修正申告の際に延滞税が発生し、不服申立てを行ったケースがあります。今回は、このケースに基づいて、繰下げを取りやめて65歳遡及請求をした場合の所得税・延滞税について、ご紹介します。

事例~繰下げ請求を取りやめ、所得税を追加納税したが延滞税が発生

◆概要

65歳以降の老齢基礎年金と老齢厚生年金について、当初は繰下げ請求をする予定で待機をしていた人が、65歳遡及請求をして3年以上の期間をまとめて受給。その後、速やかに所得税の修正申告をして追加の所得税を納税したが、税務署から延滞税を支払えという通知(告知)があった。それを不服として裁判所に申立てを行ったが、棄却された。

年金請求日 平成24年8月16日

年金振込日 平成24年10月15日

修正申告日 平成25年1月28日

納 税 日 平成25年1月30日(修正申告による追加所得税の納税)

◆詳細

札幌地裁判決(平成27年7月15日)

「修正申告に伴う延滞税課税処分取消請求事件」

65歳以降、老齢基礎厚生年金の受給権を取得したが、繰下げ加算を予定して裁定請求を行わなかった。前記予定を変更して、本来受給を受けられる増額のない年金を遡及して受給することとなり、平成24年8月16日、「国民年金・厚生年金保険老 齢基礎厚生年金請求書(65歳支給)」を提出して、厚生労働大臣に対し、本件各年金の給付裁定の請求を行った。

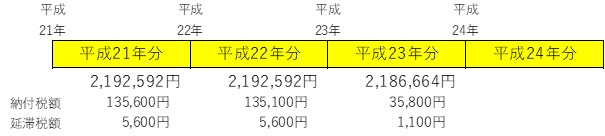

厚生労働大臣は、同年8月24日、原告の裁定請求に係る裁定を行い、当該裁定に基づいて、原告に対し、同年10月15日、平成21年分219万2,592円、平成22年分219万2,592円及び平成23年分218万8,664円(本件各年分の本件各年金)を支給した。

原告は、平成25年1月28日、処分行政庁に対し、本件各年金を本件各年分の雑所得とする本件各年分の所得税の修正申告を行った。原告は、平成25年1月30日、前記の修正申告により納付すべきこととなった平成21年分の所得税13万5,600円、平成22年分の所得税13万5,100円及び平成23年分の所得税3万5,800円を納付した。

処分行政庁は、平成25年3月27日、原告が前記の所得税額に係る平成21年分の 延滞税5,600円、平成22年分の延滞税5,600円及び平成23年分の延滞税1,100円(本件各延滞税)を納付していないとして、同日付けで、原告に対し、本件各延滞税に係る督促状を発付した。

原告は、平成25年3月27日付けで原告に対してした原告の平成21年分、同22年分及び同23年分の所得税に係る延滞税の各督促処分をいずれも取り消す請求をした。

【判決】原告の請求をいずれも棄却する。

******

なお、本件については控訴人が最高裁判所まで上告。札幌高等裁判所では、既に平成26年分所得税及び復興特別所得税の確定申告書の提出により還付金142,300円を受けることになり、延滞税合計12,300円に充当され、延滞税の納付義務は消滅してしまっている。よって、この訴えについては利益がないとの判断で却下。また、最高裁判所では上告審として受理しないとの判決が出た。

年金相談の窓口では、繰下げ請求と65歳遡及請求の説明は日常茶飯事のことです。また、遡及請求が多発したのは、年金記録問題が勃発した15年程前からのことと記憶しています。

年金相談の窓口では、税金の修正申告が必要なときには速やかに行っていただくように説明をしているところですが、前述の事例のように「延滞税」を支払うように告知され納付しなければならなかったということを、過去にお客様から聞いたことはありませんでした。

そこで、数年前まで国税庁の職員として勤務し、現在、税理士をしている方に、年金に関する所得税等や延滞税について御教示いただきました。そのときのやり取りを、「質問と回答」という形式でご紹介します。

質問①

所得税や地方税(国民健康保険税(料)・後期高齢者医療保険料・個人住民税・介護保険料)を徴収する税務当局や市区町村役所は、どのように年金額を把握して、年金受給者から税を徴収しているのでしょうか?

【回答】

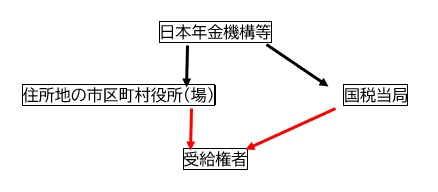

日本年金機構や国家公務員共済組合、地方公務員共済組合(以下「日本年金機構等」という。)から国税庁に対して、年金の支払情報が提供されていますので、(年金の繰り下げ受給を選択した場合の一括受給者も含めて)受領した年金が申告漏れとなっている納税者に対しては、税務署から年金も含めて申告(修正申告)するように連絡があります(注1)。

(注1)公的年金については、年金以外の所得金額が20万円以下の場合は確定申告が不要(所得税法121条3項)ですので、年金の繰り下げ受給を選択していても、例えば、貯えがたくさんあり給与所得等の所得がなく確定申告をする必要がない人が一括受給をしたとしても、各年分の年金収入金額が400万円以下の方には、(そもそも確定申告が不要のため)税務署から連絡がないケースもあります。

また、市区町村へも情報提供されていますので、国民健康保険税(料)、後期高齢者医療保険料、個人住民税、介護保険料等の納入告知(納付通知及び納付書)等の送付があります。

質問②

本事件は、修正申告をしなければならない期間を経過してからの申告による追加納税ですから、修正申告の勧奨は一定程度、理解しています。しかし、「延滞税」についての課税は過去に納税告知をしていたのでしょうか?

【回答】

延滞税額が1,000円以上(注2)、かつ、延滞税の免除事由に該当しない場合は、(例外なく)延滞税の通知を行っています。

(注2)延滞税の全額が1,000円未満の場合はその全額を切り捨てます(国税通則法119条1項)。

質問③

従来から遡及請求による年金受給は行われており、一定金額以上にならないと追加納税は必要ありません。また、一年間の追加納税額が一定額以上にならないと「延滞税」は課税されないと理解しています。

延滞税が発生するのは稀なケースと考えてよいでしょうか?過去には年金額が200万円超で5年遡及のケースもあったと記憶しています。これらの人たちにも延滞税が課税されていたと考えてよいのでしょうか?

【回答】

今回の事例は年金の収入金額が219万円です。令和3年分に当てはまめると、雑所得の金額は109万円(219万円-110万円)となります。

仮に、他の所得(給与所得等)と合算した金額から、所得控除(社会保険料控除、扶養控除、基礎控除など)を差し引いた金額(課税所得金額)が195万円以下の場合は所得税の税率は5%ですので、一括受給をした年金に係る所得税は54,500円です。

法定申告期限から1年を超えて修正申告書を提出し、修正申告書の提出日に54,500円の本税を納めた場合の延滞税は1,200円(50,000円(注3)×年率2.5%×365日/365日(注4))です。

(注3)延滞税の基礎となる金額は10,000円未満の金額を切り捨てます(国税通則法118条3項)。

(注4)法定申告期限から1年を超えて修正申告書を提出した場合の延滞税の対象となる期間は、「1年間(365日)+修正申告をした日から納税するまでの日数」となります(国税通則法61条1項)。

仮に、一括受給した年金が188万円、所得税の税率が5%の人の場合、修正申告をする所得税額は39,000円(188万円-110万円)×5%)となり、その場合の延滞税の額は750円となります。これは1,000円未満のため全額が切り捨てられます(延滞税額0円)。

以上のとおり、延滞税の金額が算出されるかどうかは、一括受給する年金の額、年金以外の所得金額、所得控除額の多寡によって異なってきますので、延滞税が告知される納税者もいれば、延滞税が告知されない納税者もいます。

質問④

事例では納税告知から2日目に納税しておりますが、仮に納税告知の指定期限を過ぎてから納税した場合、期限を過ぎた期間も延滞税の計算の基礎となり、その分、延滞税が増額されるのでしょうか?

【回答】

今回の事例のように、法定申告期限から1年を超えて修正申告をした場合の延滞税の対象となる期間は、「1年間(365日)+修正申告をした日から納税するまでの日数」です。

また、延滞税の税率は「1年間+修正申告から2カ月間」は年率2.5%、「修正申告から2カ月超の期間」は年率8.8%です(税率はいずれも令和3年の場合)。修正申告に伴う本税を早く納めた人と、遅く納めた人では、延滞税の額は異なってきます。

なお、今回の事例は、あくまでも年金の繰り下げ受給を選択していた人がその予定を変更して一括受給した場合の課税関係です。予定どおり繰り下げ受給をする場合は、「受給の繰り下げ」⇒「課税の繰り延べ」という考え方により、実際に支給された年の分として、実際に支給された年金額(増額された年金額)が課税されます。

以上のことから、修正申告の時期が修正申告期間(確定申告期間後1年)を超えると、延滞税が課税される可能性があることがわかりました。また、年金以外に課税所得があり、その所得で所得税控除額を使い切ってしまっていると、年金額が年間約190万円以上の人が繰下げ請求を取りやめた場合、延滞税が課税される可能性があると思われます。

ですから、65歳遡及請求をするのであれば、なるべく早い時期に判断をすべきと考えます。また、「繰下げ請求」は、年金以外の収入がなくなる場合の収入増額の方法として、検討していただければと思います。

***

年金相談の窓口に出ると、様々なケースに出会います。年金相談は10人10色、100人いれば100通りのパターンがあります。日々、お客様に勉強させてもらっています。これからも、お客様に感謝されるよう、一生懸命対応していきたいと思います。