年金のプロによる年金相談ROOM 無料版 #1~#5

(こちらは2020年2月21日~6月19日に「Web年金時代」に掲載したものです)

#1 年金法改正で想定される相談内容

三宅 明彦(みやけ あきひこ)/社会保険労務士

令和2年3月には、通常国会に年金制度の改正法[年金制度の機能強化のための国民年金法等の一部を改正する法律]が提出され、成立すれば一部を除き令和4年4月から施行される予定になっています。そこで、改正法が成立した場合に、今後想定される相談内容はどうなるかについて、主だった改正項目に絞って考えてみたいと思います。

(1)被用者保険の適用拡大での想定相談は?

短時間労働者の「社会保険を適用する企業規模要件」である501人以上の要件が、令和4年10月から101人以上になり、令和6年10月から51人以上になるのですから、今後は中小企業のパート労働者にも社会保険が適用されていくことになります。

働く側にとっては、短時間(週に20時間以上)で短期間(ただし、2ヶ月以上)の勤務でも社会保険に加入ができるのですから、良い方向だとは思われますが、中には手取り収入額が減るので、就業調整をする方も一部出てくるものと思われます。

また、雇用する企業側にとっては、社会保険料の事業主負担が増えるわけですから、雇用する人員を減らしたり、就業調整をさせることが考えられます。なお、昨今は人手不足の状況ですから、上記のことはあまりないとは思われますが、景気が変われば考えられることではないでしょうか。

(2)被用者保険の適用事業所の範囲の見直しでの想定相談は?

社会保険の非適用業種のうち、法律・会計に係る行政手続等を扱う業種(いわゆる「士業」)として、弁護士・司法書士・行政書士・土地家屋調査士・公認会計士・税理士・社会保険労務士・弁理士・公証人・海事代理士が適用業種になります。

そうすると、常時5人以上を雇用していれば、法人でなくても社会保険に加入できるようになりますが、問題は個人事業の場合には、事業主が加入できないことです。どちらかというと、事業主が加入したがるのではないかと思われますので、やはり、事業主が加入するには法人化することになるでしょう。

(3)在職老齢年金の見直しでの想定相談は?

60歳~64歳の在職老齢年金制度(低在老)について、支給停止の基準額が28万円から47万円に引き上げられることになると、働く側にとっては給与と年金の両方がもらえるようになる機会が増えるわけですから、年金をもらいながら働くことに対して就労調整を誘引することは少なくなるでしょう。

予定では、令和4年4月からの実施になっていますので、対象者はその時点で65歳未満の者ということになりますから、昭和32年度生まれより若い方になります。男性の場合は昭和36年度生まれから65歳支給になり、女性の場合は昭和41年度生まれから65歳支給になりますので、一部の世代だけが優遇されているとの批判もありますが、制度改正を行うときにはこのようなことは付きものですし、対象者が男性では4年間、女性では9年間になりますので、財政的にも大きくはないものと思われます。

さらに、今後は在職していても現役並み以上の給与をもらっていないと年金が在職停止されないわけですから、60歳で再雇用になり、給与が下がったような場合には支給開始年齢よりも前に繰上げ受給をすることが増える可能性があります。繰上げ減額率の緩和も加味すると一層増えるかもしれません。長く働いて現役期間を長くして、年金は遅くもらえば増えるので、その方向を考えている政府の構想とは別の方向に動くことも考えられます。

(4)在職定時改定の導入での想定相談は?

65歳以上の者について、在職中であっても年金額の改定を定時(毎年1回)に行う、というのは、働く人にとっては毎年年金額が増えるので喜ばしいことでありますが、厚生年金の加入上限年齢が75歳にならなかったため、70歳までの5年間のみの取扱いになるので、高齢者雇用の促進には、物足りないような気がします。

65歳以降に現役並以上の給与で在職している場合に、受給開始年齢を遅らせて(繰下げて)も在職停止を除いた分の年金額しか増額対象にならないものを、規定通りの増額率で受給できるようにするには、65歳以降の在職老齢年金(高在老)の廃止が必要です。それができなかったための代替え案にも見えてしまうのが残念です。

また、加給年金と振替加算の加算や停止が頻繁になりますので、事務手続きが多少頻繁になると思われます。漏れのないようにしていただきたいものです。

例1 夫の厚生年金加入が65歳時点で18年、65歳未満の配偶者がいて、65歳以降も在職する場合

<改正前> 厚生年金加入が20年以上になって退職したとき、または70歳時に加給年金の加算手続きをします。

<在職定時改定> 67歳時に厚生年金加入が20年になるので、このときの在職定時改定で加給年金の加算手続きをすることになります。

例2 年上の夫がいて20年以上加入した厚生年金を受給中。妻は65歳時点で厚生年金加入が18年、65歳以降も在職する場合

<改正前> 厚生年金加入が20年以上になって退職したとき、または70歳時に振替加算の停止手続きをします。

<在職定時改定> 67歳時に厚生年金加入が20年になるので、このときの在職定時改定で振替加算の停止手続きをすることになります。

(5)受給開始時期の選択肢の拡大での想定相談は?

現行70歳までである繰下げ受給の上限年齢を75歳に引き上げる(受給開始時期を60歳から75歳の間で選択可能にする)こと自体は、人生100年時代における選択肢の拡大という面でもよいことだと思われます。

また、その際の繰上げ減額率は1月あたり▲0.4%(最大▲24%)、繰下げ増額率は1月あたり+0.7%(最大84%)とし、数理的に年金財政上中立を基本として設定されていますが、今後の経済状況次第では中立でなくなってしまうことも考えられますから、もう少し政策的配慮があってもよかったのではないかと思われます。

今後、人生が長くなり年金額も増やすために、長く働いて遅く年金をもらうという考え方は、オプション試算でも所得代替率を引き上げることになります。自身でできる防衛策であり、政府も推奨しているものと思われますが、もしかしたら別の方向に向かってしまうかもしれません。

繰上げ受給については、減額率が1月につき0.1%緩和されます。人は以前とよく比較をしたがるものですから、以前より良くなったから繰上げ受給をしようか、さらには在職停止の緩和と相まって、繰上げ受給者が増える可能性があります。

繰下げ受給については、増額率が変わりませんので、75歳まで遅らせて受給をしても、65歳受給の場合と比較して総受給額が追いつくのは約12年かかりますから、87歳まで生きないと割に合わない結果となります。

また、70歳~75歳は働いていても厚生年金に加入ができないわけですから、ただ待機している期間になってしまいます。

さらに、改正前の繰下げ受給者が全体の約1.5%しかいなかったわけですから、75歳まで受給を待てる人は、相当に余裕のある人ではないかと思われます。結果として、選択肢は増えたが、実際に75歳まで待って受給する人はほぼ現れないかもしれません。よって、繰下げ受給者を増やしたいのであれば、語弊があるかもしれませんが、70歳以降の増額率については、増やしても良かったのではないかと思われます。

それから、70歳以降に請求し、かつ請求時点における繰下げ受給を選択しない場合、年金額の算定に当たっては、5年前に繰下げ申出があったものとして年金を支給するというのは、本来の年金受給権が65歳で発生するために、繰下げ受給を選択しない場合には、時効を10年にしなければならなくなりますが、それができないための対策になります。

例えば、75歳で受給しようとしていた人が74歳で亡くなった場合には、遺族には、69歳で繰下げ受給をしたとみなしてその年金額の5年分が未支給年金として支給されますが、遺族年金はあくまで65歳時の年金額を基準に算定されますから、こういったことを考えると繰下げ受給のリスクは結構あります。

また、「75歳までの繰下げ制度導入の未解決点」(2019/12/23掲載 年金改正はどうなる? ~財政検証オプション試算から~【後編】)として記載した「他の年金給付の受給権者となった場合の取扱い」で指摘したように、他の年金給付の受給権者となった人が支給繰下げを申し出た場合には、他の年金給付の受給権者となった日が支給繰下げの申し出を行った日とみなされますから、これも繰下げ受給のリスクになります。

こういった点を見てくると、75歳までの選択肢拡大は本当に利用しやすい制度にはなっていないような気がします。将来の支給開始年齢延長への布石と言われても否定できない気がします。

(6)適用除外要件の見直しでの想定相談は?

(2ヶ月を超えて使用されることが)「見込まれる者」についても、厚生年金・健康保険の適用の対象とすることは、短期の雇用でも社会保険の傘に入れるのですから良いことだと思います。

現在でも、中小企業では2ヶ月以上の雇用契約をしているにもかかわらず、2ヶ月間は試用期間として、3ヶ月目から社会保険に加入をさせる、というような誤った解釈をしている場合があります。

このような現状からすると、2ヶ月以内の雇用契約でも、2ヶ月を超えて使用される見込みがあると判断できる場合(例:①雇用契約上、契約更新があることが明示されている場合、②同一事業所の同一契約で更新等により2ヶ月を超えて雇用された実績がある場合)には、最初の2ヶ月の雇用期間を含めて当初から社会保険を適用させるには、誤った理解をされないためにも事前の相当の周知が必要ではないかと思われます。

#2 令和3年度の国民年金保険料は、どのように算出するのか?~原理がわかれば、自分で計算できる!~

長沼 明(ながぬま あきら)/浦和大学客員教授・前埼玉県志木市長

地方公務員共済組合で、一元化に絡み3回目の支給誤り!

小さい記事だったので、見落としている人が多いかもしれません。昨年末の朝日新聞の記事です(2019月年12月27日付朝刊)。地方公務員共済組合で、在職老齢年金の支給誤りがあり、対象者は8千人近く、影響額は2億円を超えると伝えています。

原因は何かというと…。地方公務員共済組合連合会のホームページにアクセスすると、次のような理由が記されています。

被用者年金制度一元化に伴う「一部のプログラム誤り」と「データの入力ミス」、ということのようです。過払いと未払いは、当然のことながら、他の実施機関である日本年金機構や私学事業団に及び、その影響額が約2億2千万円になる、ということのようです。けっこう大きな金額です。過払いだった人の影響額は、最高で1人あたり「130万5千円」と記されていますが、どうやって返済していくのでしょうか?

筆者の知る限り、被用者年金制度一元化に伴う地方公務員共済組合の支給誤りは、これが3回目で、1回目の支給誤りは平成28年2月、2回目が平成30年6月、そして今回です。

しかしながら、なぜ3回も同様な理由で支給ミスが続いているのか、その説明についての記載はありません。

また、共済組合が公表する年金の支給ミスというのは、他の実施機関である日本年金機構などが支給する年金に影響を及ぼすものに限定されているように思えるのですが、他に支給ミスはないのでしょうか。

と、ここまで書いていたところ、遺族年金がらみで日本年金機構側に1人あたり最高で「100万2千円」の過払いを生じさせる支給誤りが掲載されました(令和2年3月5日付)。

令和3年度の国民年金保険料は、どう算出したのか?

さて、令和2年1月24日(金)に厚生労働省から、令和3年度の国民年金保険料の額がプレスリリースされました。

令和2年度の国民年金保険料ではなく、令和3年度の国民年金の保険料が、なぜ、令和2年の1月の段階でわかるのでしょうか。

今月は、どうやって、令和3年度の国民年金保険料を求めるのか、算出できるのか、に迫っていきたいと思います。

なお、わかりやすく説明していくという観点から、法律の文言どおりに表記していない箇所がありますことを、あらかじめお断りしておきます。

まずは、【図表1】の【国民年金保険料を算定するのに必要な指標等】をご覧いただきましょう。

令和2年度の国民年金保険料は16,540円、令和3年度の国民年金保険料は16,610円、どのように算出したのか?

令和2年度の国民年金保険料は月額16,540円、令和3年度は月額70円上がり、月額16,610円となります。

毎年度の国民年金保険料は、どのように決められるのでしょうか?

国民年金法(昭和34年法律第141号)をみてみましょう。

国民年金法第87条第3項に、次のように規定されています(【図表2】参照)。

【図表2】国民年金保険料が規定された国民年金法の条文

(保険料)

第87条

(第1項・第2項 略)

3 保険料の額は、次の表の上欄に掲げる月分についてそれぞれ同表の下欄に定める額(筆者注:法律で定められた保険料の額。平成31年度以後の月額は17,000円)に保険料改定率を乗じて得た額(その額に5円未満の端数が生じたときは、これを切り捨て、5円以上10円未満の端数が生じたときは、これを10円に切り上げるものとする。)とする。

つまり、国民年金保険料の月額というのは、

「法定された国民年金保険料×保険料改定率」

で、もとめられるということです。

令和2年度と令和3年度の「法定された国民年金保険料の額」というのは、月額17,000円となっています(国民年金法第87条第3項)ので、「保険料改定率」がわかれば、いずれの年度の国民年金保険料をも算定することができる、ということになります。

それでは、「保険料改定率」は、どのようにしてもとめるのでしょうか?

条文を探すと、国民年金法第87条第5項に、「第3項の保険料改定率」は、「前年度の保険料改定率」に、「次に掲げる率」を乗じて得た率を基準として改定、と記されています。

「当該年度の保険料改定率」は、「前年度の保険料改定率」×「次に掲げる率」

ちょっと、やっかいなのですね。タマネギの皮むきではないのですが、「第3項の保険料改定率」 、つまり 「当該年度の保険料改定率」をもとめようとすると、実は、「前年度の保険料改定率」を算出しておかなければならないというのです。

あわせて、「次に掲げる率」も算定しなければならない、というのですが、「次に掲げる率」というのは、何なのでしょうか?

これは難しくて、国民年金法第87条第5項第1号および第2号を解説した厚生労働省ホームページの「国民年金法 逐条解説テキスト」253頁を読むと、「前々年の物価変動率に4年前の年度の実質賃金変動率を乗じたもの」ということです。そして、これを「名目賃金変動率」と言っています*。

*厚生労働省ホームページの「国民年金法 逐条解説テキスト」253頁より。

◇名目賃金変動率=前々年の物価変動率×4年前の年度の実質賃金変動率

「実質賃金変動率」「名目賃金変動率」「名目手取り賃金変動率」の違いって、どうなっているのか?

「令和2年度の年金額は、どうなるのか?」(2020年1月17日掲載)で、「賃金」にはいろいろな「賃金」があるということについて、深入りせず、少しだけ触れました。

『名目』なのか『実質』なのか、『手取り』の文言が付いているのかいないのか。なかなか、ややこしいです。そして、紛らわしいです。

今回も、深入りせず、何を算定するときに、どの『指数』を用いるのかという観点からだけ、その違いを簡単にメモ書きします(【図表3】参照)。

【図表3】 「実質賃金変動率」「名目賃金変動率」「名目手取り賃金変動率」の違い

①新年度の年金額を算定するときに、「物価」と「賃金」を比較するが、このとき用いるのは、「名目手取り賃金変動率」。なお、「物価」とは、「物価変動率」のこと。

②国民年金保険料の算定で用いるのは、「名目手取り賃金変動率」ではなくて、「名目賃金変動率」。

「名目賃金変動率」=「物価変動率」×「実質賃金変動率」 で、もとめる。

③「名目賃金変動率」と「名目手取り賃金変動率」とは、どこが違うのかというと、「名目賃金変動率」に「可処分所得割合変化率」を乗じたものが、「名目手取り賃金変動率」になる。

算式で表すと、

「名目手取り賃金変動率」=「物価変動率」×「実質賃金変動率」×「可処分所得割合変化率」(②と比べてみてください)

(注)これらの指数の表については、『共済組合の支給する年金がよくわかる本』(年友企画) 213頁 参照

令和3年度の国民年金保険料の算定方法

これまで述べてきたことを踏まえ、国民年金保険料を算定するために必要な指標ということでまとめたのが、冒頭の【図表1】です。

この【図表1】をもとに、令和3年度の国民年金保険料を算定していきましょう。

法律に規定された「前々年の物価変動率」×「4年前の年度の実質賃金変動率」については、【図表1】では「前年度の名目賃金変動率」という表記で整理していますので、ご了解ください。

【図表4】で、【計算方法】を各ステップごとに算式を示しました。法律を読んでいくと、このようになるのですが、実際の計算では、<ステップ3>から<ステップ2>、<ステップ1>と逆算していくようになります。

このほうがわかりやすいように思いますので、一度、みなさんも電卓をたたいてみてください。

【図表4】 令和3年度の国民年金保険料の計算方法

<ステップ1>

令和3年度の実際の国民年金保険料の額

=令和3年度の法定された国民年金保険料の額 × 当該年度(令和3年度)の保険料改定率

<ステップ2>

当該年度(令和3年度)の保険料改定率

=前年度(令和2年度)の保険料改定率 × 前年度(令和2年度)の名目賃金変動率

<ステップ3>

前年度(令和2年度)の名目賃金変動率

=物価変動率(【図表1】の令和2年度の欄)× 実質賃金変動率(【図表1】の令和2年度の欄)

それでは、【図表1】を参照していただきながら、データを入力していきましょう。【図表5】に、その計算過程を示しました。

【図表5】 令和3年度の国民年金保険料を実際に計算

<ステップ3>

前年度(令和2年度)の名目賃金変動率

=物価変動率(【図表1】の令和2年度の欄)× 実質賃金変動率(【図表1】の令和2年度の欄)=1.005×0.999=1.003995≒1.004

<ステップ2>

当該年度(令和3年度)の保険料改定率

=前年度(令和2年度)の保険料改定率 × 前年度(令和2年度)の名目賃金変動率=0.973×1.004=0.9769≒0.977

<ステップ1>

令和3年度の実際の国民年金保険料の額

=令和3年度の法定された国民年金保険料の額 × 当該年度(令和3年度)の保険料改定率=17,000円×0.977=16,609円≒16,610円

(5円未満切捨て、5円以上10円未満の端数は、10円に切上げ)

ということで、国民年金保険料の算定の原理がわかれば、厚生労働省が発表したデータをもとに、自分自身で電卓をたたいて、令和3年度の国民年金保険料の額を計算できるようになります。

自分で入力してみて、実際にそのとおりの金額が表示されるというのは、新鮮な知的感動であり、年金制度のしくみの理解も深まりますし、同時に、法律の条文を読み解く力も増すものと思います。

しくみを理解してから、法律を読み解くのも、いい勉強法かもしれません。

本稿を執筆するにあたり、『2019月年度版 事例でレベルアップ 年金相談 Q&A』(社会保険研究所)の執筆者のひとりである埼玉県社会保険労務士会の伊東晴太先生から多大なるご指導をいただきました。

この場を借りて、深く御礼を申し上げます。

#3 年金改正はどうなる? ~審議入りした改正法案から~

三宅 明彦(みやけ あきひこ)/社会保険労務士

4月14日、年金改正法案の国会審議が始まりました。本連載では、社会保障審議会年金部会の議論をもとに「年金改正はどうなる? ~財政検証オプション試算から~」(前編2019年12月16日掲載・後編2019年12月23日掲載)において、改正内容を解説しました。このときには、令和3年4月から順次、改正が施行されると見込んでいましたが、その後、改正法案がまとまって3月3日に国会へ提出された段階で、主な改正は令和4年4月から順次施行することとされました。

そこで今回は、審議入りした年金改正法案のポイントとそれぞれの施行時期について、前回の記事を補足しながら確認していきたいと思います。

1.被用者保険の適用拡大はどうなるのか?

被用者保険の適用拡大についての考え方や適用要件の考え方は、前回の記事から変わりはありません。国会に提出された改正法案では、企業規模501人以上の要件を令和4年10月から101人以上に、令和6年10月から51人以上にする、としています。

なお、企業規模要件を101人以上にする場合の新たな適用者は約45万人、51人以上にする場合の新たな適用者は約65万人が見込まれています。

【参考】

① 企業規模要件の「従業員数」は、週労働時間が通常の労働者の3/4以上の者を指し、それ未満のパート労働者は含みません。

② 月ごとに従業員数をカウントし、直近12ヵ月のうち6ヵ月で基準を上回った場合に適用対象となります。

③ 従業員数のカウントは、法人なら同一の法人番号を有する全事業所単位、個人事業主なら個々の事業所単位で行います。なお、一度適用対象となったら、従業員数が基準を下回っても引き続き適用されます。ただし、被保険者の3/4以上の同意で対象外にすることができます。

適用基準の「勤務期間が1年以上の見込み」は、実務上の取扱いの現状も踏まえて撤廃し、令和4年10月からフルタイムの被保険者と同様の「勤務期間が2ヵ月以上の見込み」に変わります。

また、厚生年金・健康保険の適用対象である国・自治体等で勤務する短時間労働者は、令和4年10月から公務員共済の短期給付(医療保険)が適用されます。

なお、今後の課題としては、企業規模要件の「撤廃」について検討していくほか、兼業や副業への社会保険適用についても継続して審議することになりました。兼業や副業への社会保険適用は、放置できない問題だと思われます。具体例を「年金改正はどうなる?~財政オプション試算から~【前編】」(2019年12月16日掲載)に掲載しているので、ご参照ください。

2.被用者保険の適用事業所の範囲の見直し(令和4年10月から)

適用事業所の範囲の見直しについても、大きな変更はありません。

非適用業種のうち、法律・会計に係る行政手続等を扱う業種(いわゆる「士業」)について、具体的には、制度上、法人化に一定の制約条件があるか、そもそも法人化が不可能な業種として、弁護士・司法書士・行政書士・土地家屋調査士・公認会計士・税理士・社会保険労務士・弁理士・公証人・海事代理士が適用業種とされました。

法律案要綱

弁護士、公認会計士その他政令で定める者が法令の規定に基づき行うこととされている法律又は会計に係る業務を行う事業の事業所又は事務所であって、常時五人以上の従業員を使用するものについて、厚生年金保険の適用事業所とする。

3.在職老齢年金の見直し(令和4年4月から)

在職老齢年金については議論が揺れた部分ではありますが、現時点では、低在老の支給停止の基準額のみの見直しとなりました。

60歳~64歳の在職老齢年金制度(低在老)について、支給停止の基準額が28万円から現行の高在老と同じ「47万円」 に引き上げられます。

また、高齢期の就労と年金の調整については、年金制度だけでなく税制での対応や各種社会保障制度における保険料負担等での対応を併せて、引き続き検討していく、とされています。

なお、65歳以上の在職老齢年金制度(高在老)について、当初の案では、在職老齢年金制度の廃止または支給停止の基準額を「47万円」から「62万円」に引き上げる内容でしたが、反対意見が多く修正案が提出されました。支給停止の基準額を「47万円」から「51万円*」に引き上げることが検討されましたが、最終的には変更しないことになりました。

* 51万円=現役男子被保険者の平均月収(43.9万円/ボーナスを含む)と、65歳以上の在職受給権者全体の平均年金額(報酬比例部分7.1万円)の合計額。

4.在職定時改定の導入(令和4年4月から)

前回、見直しの方向として示したとおりの内容となっています。

65歳以上の人については、在職中であっても年金額の改定を定時(毎年1回)に行うこととされました。

<例>

*月額10万円で1年間就労した場合

年額7,000円程度増額(月額+500円程度増額)

*月額20万円で1年間就労した場合

年額13,000円程度増額(月額+1,100円程度増額)

*月額30万円で1年間就労した場合

年額20,000円程度増額(月額+1,600円程度増額)

法律案要綱

受給権者が被保険者である場合の老齢厚生年金の額について、毎年九月一日を基準日とし、基準日の属する月前の被保険者であった期間を基礎として、基準日の属する月の翌月から改定するものとすること。

5.受給開始時期の選択肢の拡大

こちらも前回の見直しの方向として示したとおりの内容となっています。

(1)繰下げ受給の上限年齢の引上げ(令和4年4月から)

現行70歳の繰下げ受給の上限年齢が75歳に引き上げられます。つまり、受給開始時期を60歳から75歳の間で選択可能にします。なお、改正法施行時点で70歳未満の人が適用されます。

繰上げ減額率は1月あたり▲0.4%(最大▲24%)、繰下げ増額率は1月あたり+0.7%(最大84%)となります。それぞれの期間内において、数理的に年金財政上中立を基本として設定されています。

(2)上限年齢以降に請求する場合の上限年齢での繰下げ制度(令和4年4月から)

75歳以降に繰下げ申出を行った場合、75歳に繰下げ申出があったものとして年金が支給されます。

(3)70歳以降に請求する場合の5年前時点での繰下げ制度(令和5年4月から)

70歳以降に請求し、かつ請求時点における繰下げ受給を選択しない場合、年金額の算定に当たっては、5年前に繰下げ申出があったものとして年金が支給されます。これは繰下げ上限年齢を70歳から75歳に引き上げることに伴う対応です。

※改正後の繰上げ・繰下げ受給率については「年金改正はどうなる? ~財政検証オプション試算から~【後編】」(2019年12月23日掲載)をご参照ください。

6.その他の改正事項

以下については、ポイントのみ見ていきます。

(1)適用除外要件の見直し(令和4年10月から)

雇用の実態に即した社会保険の適切な適用を図る観点から、雇用保険の規定等も参考にし(2ヵ月を超えて使用されることが)「見込まれる者」についても、厚生年金・健康保険の適用の対象とする改正を行います。

これにより、例えば2ヵ月以内の雇用契約であっても、実態からみて2ヵ月を超えて使用される見込みがあると判断できる場合(例:①雇用契約上、契約更新があることが明示されている場合、②同一事業所の同一契約で更新等により2ヵ月を超えて雇用された実績がある場合)にも、最初の2ヵ月の雇用期間を含めて当初から社会保険を適用の対象とします。

法律案要綱

二月以内の期間を定めて使用され、当該定めた期間を超えて使用されることが見込まれる者について、厚生年金保険の被保険者とする。

(2)未婚のひとり親等の申請全額免除基準への追加(令和3年4月から)

国民年金保険料の申請全額免除の対象に、未婚のひとり親(前年の合計所得金額が135万円以下である者に限る)および地方税法に定める寡夫が加わります。

(3)外国人の脱退一時金制度の見直し(令和3年4月から)

支給上限年数について、現行の3年から5年に引き上げられます。

(4)年金生活者支援給付金の所得・世帯情報の照会対象者の見直し

①所得・世帯情報の取得の対象者の拡大(公布日から)

支給要件に該当する可能性のある人(基礎年金受給者等)に対象を拡大し、簡易な請求書の送付を可能にします。

②所得額の切替時期(支給サイクル)の見直し(令和3年8月から)

簡易な請求書(はがき型)の送付に伴い、所得情報の切替時期が「8月~翌年7月」から「10月~翌年9月」に変更されます。

※20歳前障害基礎年金、特別障害給付金も同様に変更されます。

(5)年金手帳の廃止(令和4年4月から)

新たに国民年金の被保険者となった人(20歳到達者、20歳前に厚生年金被保険者となった人等)に対する資格取得のお知らせとして、国民年金手帳の交付から基礎年金番号通知書(仮称)の送付に切り替わります。

新たな「基礎年金番号通知書(仮称)」について、以下のように規定されています。

1.年金手帳の代替として年金制度の象徴となるようなシンボリックなもの(色つきの上質紙など)とする

2.手元に丁重に保管してもらうため、名称を「基礎年金番号通知書(仮称)」とし、大臣印の印影を入れる

3.現在、共済年金加入者に送付している「基礎年金番号通知書」との統一を行う

(6)日本年金機構の調査権限の整備(公布日から)

適用事業所である蓋然性が高いと認められる事業所は、法的権限に基づく立入調査の対象に加えられます。

(7)児童扶養手当と障害年金の併給調整の見直し(令和3年4月1日から)

児童扶養手当の受給資格者が障害基礎年金等の給付を受けることができるときは、児童扶養手当の不支給対象が障害基礎年金等(子を有する者に係る加算に係る部分に限る)の額に相当する額に限られます。

(8)年金担保貸付事業の廃止(令和4年4月から)

年金担保貸付事業は令和3年度末に新規貸付の申込受付を終了します。そのため、年金担保貸付事業の廃止のために必要な法制上の措置を講じること、残債権の管理・回収業務を独立行政法人福祉医療機構が継続して実施することが規定されました。

(9)標準報酬月額の上限改定について

令和2年3月末において、全厚生年金被保険者の平均標準報酬月額の2倍が62万円を超えていることが確認された場合、令和2年9月から政令改正により標準報酬月額の上限を引き上げることとされました(現行の最高等級[第31級:62万円]の上に、「第32級:65万円」が加わります)。

(10)確定拠出年金の加入可能要件の見直し等

① 確定拠出年金の加入可能年齢を引き上げる(令和4年5月から)

加入可能年齢=企業型DC:65歳から70歳へ、個人型DC:60歳から65歳(被保険者である間)へ

② 受給開始時期の選択肢の拡大

DCの受給開始時期の選択の上限年齢を75歳に引き上げ(令和4年4月から)

DBの支給開始時期の設定可能範囲を70歳まで拡大(公布日から)

③ 確定拠出年金における中小企業向け制度の対象範囲の拡大等

従業員数100人以下から300人以下へ拡大(公布日から6月を超えない範囲で政令で定める日から)

企業型DC加入者の個人型DC加入の要件緩和(令和4年10月から)

7.保険料拠出期間の延長は改正項目から外れる

基礎年金拠出期間の延長(20歳~60歳までの40年から、20歳~65歳までの45年に)、厚生年金加入期間の延長(加入上限を70歳から75歳に)は、今回の改正項目から外れました。

特に、基礎年金拠出期間の延長は、財政検証のオプション試算の結果、給付水準に与える効果が大きかったので(所得代替率の上昇は各ケースで6%台)、残念です。しかし、今後も引き続き検討する項目となっています。

基礎年金拠出期間の延長については、①60~64歳の保険料拠出能力をどのように評価するか、②延長分に係る基礎年金2分の1の国庫負担に対する安定的な財源を確保すること等の課題があるとされます。オプション試算において、国庫負担の増加はピーク時(令和40年頃)に約1.2兆円と示されています。

厚生年金被保険者期間の延長については、被用者保険の適用拡大に関して企業負担が課題の一つとなっています。

#4 年金生活者支援給付金の所得基準額 ~令和2年度(令和2年8月分から令和3年9月分)は、779,900円

長沼 明(ながぬま あきら)/浦和大学客員教授・前埼玉県志木市長

年金生活者支援給付金に関するパブコメが令和2年5月9日に締め切られました。

どんな案件かというと、令和2年度の年金生活者支援給付金の所得基準額を「779,900円」と定めることについての意見公募です。

平成31年度の所得基準額は「779,300円」でした。

令和2年度の所得基準額はいくらになるのか、関係者の間で、関心が持たれていた事項ですが、実は、筆者が1年以上も前に執筆していたとおりの所得基準額が案として示されました(『くらしすと』年金広報2019年3月号)。

「予想が的中」したような話からで恐縮ですが、今回は、所得基準額の算定の考え方や現在国会で審議されている制度改正案(【年金生活者支援給付金における所得・世帯情報の照会の対象者の見直し等】の見出しの項目を参照)が可決成立したあとの年金生活者支援給付金がどのようになるのかについて、Q&A方式で述べていきます。

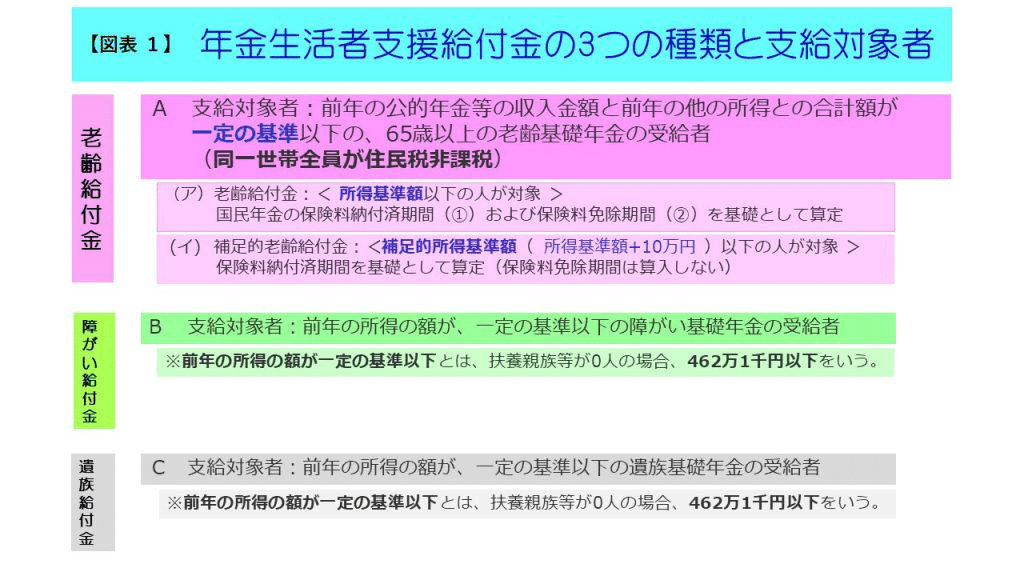

まずは、備忘録ではありませんが、年金生活者支援給付金の種類とその支給要件というか、支給対象者について、【図表1】のスライドで、みておきましょうか(主な要件のみを記している)。

このあと、Q&Aで述べるのは、老齢給付金についてです。

年金生活者支援給付金の所得基準額、779,300円から779,900円に!

Q1

年金生活者支援給付金の令和2年度の所得基準額が、パブコメの政令案では、779,900円とのことですが、前年の老齢基礎年金の満額が基準額になると思っていました。

前年度・平成31年度の老齢基礎年金の満額が780,100円だったので、所得基準額も780,100円になるのではないのですか?

年金生活者支援給付金がスタートした令和元年(2019年)10月のときの所得基準額は779,300円で、これは前年度・平成30年度(2018年度)の老齢基礎年金の満額779,300円と同額だったと思うのですが、どうなのでしょうか?

A1

そうですね。そのように思われていた人も多いかと思われます。

まずは、老齢基礎年金の満額の推移を表にした【図表2】をご覧ください。

【図表2】各年度の老齢基礎年金満額の推移

たしかに、令和元年度(2019年度)の「所得基準額」(ここでは、年金生活者支援給付金の支給に関する法律第2条第1項に規定する政令で定める額のことを「所得基準額」といいます)779,300円とその前年度の平成30年度(2018年度)の老齢基礎年金の満額は、同じ779,300円になっています。

それでは、なぜ、令和2年度の所得基準額(779,900円)と前年度・令和31年度の老齢基礎年金の満額の金額(780,100円)は、同じにならなったのでしょうか?

所得基準額は、「老齢基礎年金の額」を勘案して政令で定める!

ここで、年金生活者支援給付金の支給に関する法律(以下、単に、「年金生活者支援給付金法」といいます)第2条第1項の所得基準額についての規定をみてみましょう。

所得基準額は、「老齢基礎年金の額を勘案して政令で定める」とされています。「老齢基礎年金の満額」とは、規定されていません。

それでは、「老齢基礎年金の額を勘案」とは、どういうふうに捉えればいいのでしょうか?

冒頭の【図表1】のスライドでみていただいたように、老齢給付金でポイントとなるのが、「前年の公的年金等の収入金額と前年の他の所得との合計額」(以下、単に、「前年所得額」といいます)という考え方です。

個人住民税が全員非課税という概念も、基本的に前年の所得をもとに判定されます*。

*年金と個人住民税の詳細については、「年金と住民税の関係-課税か非課税か、それが問題だ!-」(2019年7月29日掲載)または長沼明著『共済組合の支給する年金がよくわかる本』228頁~231頁をご参照ください。

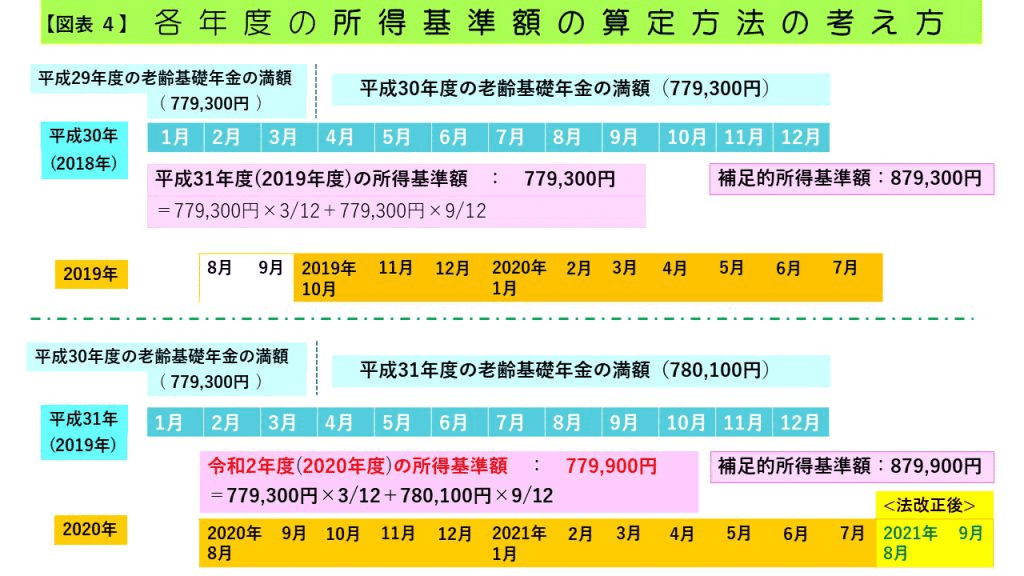

つまり、令和2年度の所得基準額を算定する上では、「前年の老齢基礎年金の額」、ということは、平成31年・令和元年中(2019年1月から12月)の老齢基礎年金の額が、政令で額を定めるにあたっての、勘案される額となる、と判断されます。

ということで、平成31年(2019年)1月から令和元年(2019年)12月に支給される老齢基礎年金の満額は、平成30年度779,300円の3か月分(2019年1月分から3月分)と平成31年度780,100円(2019年4月分から12月分)の9か月分の合計額ということになります。これを算定式で表すと次のようになります。

【図表3】令和2年度の所得基準額の算定式

779,300円×3月/12月+780,100円×9月/12月

=194,825円+585,075円

=779,900円

これが今回のパブコメで、厚生労働省年金局から示された案の考え方、と筆者は認識しています。

同じ内容ですが、次の【図表4】【各年度の所得基準額の算定方法の考え方】をみていただけると、平成31年度(2019年度)の所得基準額が平成30年度(2018年度)の老齢基礎年金の満額となぜ同じ金額になっていたかが、ご理解いただけると思います(【図表4】の上欄、下欄は令和2年度の所得基準額の算定方法)。

所得基準額が適用される期間は、8月から翌年の7月までというのが変わるのか?

Q2

国会で審議されている法案が可決成立すると、所得基準額が適用される期間が変わるのですか?

制度がスタートした令和元年(2019年)10月のときは、支給のサイクルというか、支給スパンは8月から翌年7月までの期間だったと思うのですが?

A2

いま、「老齢給付金」を受給されている人、具体的に申し上げると、令和2年(2020年)4月15日に、同年の2月分と3月分の老齢給付金が振り込まれた人は、令和2年(2020年)7月分までは、引き続き、受給することができます(同年8月14日に振り込まれる予定)。

所得基準額の適用期間が、令和2年(2020年)7月までとなっているからです(【図表4】の上欄をご参照ください)。

令和2年(2020年)8月から令和3年(2021年)7月まで、また引き続き、支給されるかどうかは、平成31年・令和元年(2019年)中の収入・所得、つまり前年所得額が、所得基準額以下だったのか、あるいは補足的所得基準額以下だったのかによる、ということになります(【図表4】の下欄をご参照ください)。

前年所得額の判定期間と「給付金」の支給期間の違いがわかりにくい!

【図表5】の【前年所得額と「給付金」の支給期間のタイムラグ】の上欄をご覧ください。

ここまで述べたように、令和元年10月から令和2年7月までの期間の「給付金」が支給されるかどうかは、令和元年(2019年)の前年、平成30年(2018年)中の前年所得額によって判定するということになっています。

この前年所得額と「給付金」の支給期間のタイムラグが、なかなかわかりにくいところで、説明のしづらいところです。

ということで、【図表5】で、【前年所得額の判定期間と「給付金」の支給期間の違い】というイメージ図を作成したのですが、どうでしょうか、ご理解いただけましたでしょうか。

法改正されると、「給付金」の支給サイクルは、「10月から翌年9月」に変更へ!

【図表5】の下欄をご覧ください。

令和2年(2020年)8月から令和3年(2021年)7月までの「給付金」は、令和2年(2020年)の前年である令和元年(2019年)の収入・所得、すなわち前年所得額によって判定されます。

この前年所得額が、令和2年度の所得基準額以下であれば、老齢給付金が支給されます。そして、所得基準額を超えているけど、補足的所得基準額以下であれば、補足的老齢給付金が支給されるということになります。

ここで、先ほど述べた法改正が影響してくると、筆者は判断しています。

というのは、法改正されると、「給付金」の支給サイクルは、「令和3年(2021年)10月から」に変わります。そうすると、「令和3年8月・9月」の2か月はどうなるのか、「空白の2か月」は、どうなるのかと心配になりますが、令和2年度の所得基準額が適用されるものと考えています。

そのため、【図表5】の下欄の、その箇所については、黄色で網掛けをし、法改正により2か月延長されて適用になる期間であることを示しています。

20歳前障がいの障がい基礎年金の受給権者の、前年の所得による支給停止期間も「10月から翌年9月まで」に!

なお、これにあわせ、同一の所得情報を活用しているということから、20歳前障がいの障がい基礎年金の受給権者の、前年の所得による支給停止期間も、現行の「8月から翌年7月まで」から「10月から翌年9月まで」の期間に変更になる予定です。令和3年8月1日施行が予定されています。

特別障がい給付金についても同様の改正となります。

不支給になった人が新たに給付要件に該当した場合の手続き

Q3

いったん不支給になった人が、あらたに「給付金」を受給できる要件に該当したときも、法改正がなされると、『はがき型の簡易な請求書』が届くようになるのですか?

A3

そのとおりです。

老齢給付金や補足的老齢給付金を受給していた人が、受給要件に該当しなくなり、その後一定の期間を経て、該当するようになった場合、現行の年金生活者支援給付金法ですと、あらためて、自分で、要件に該当することに気がついてから、請求(「認定請求」)を行う必要がありました。

これについては、高齢者によっては、要件に該当するようになっても気がつかない人もいて、請求漏れがでてくるのではないか、そのためには『はがき型の簡易な請求書』を送付するようにしたほうがいいのではないか、といういろいろな声が寄せられていたと認識しています。

これについては、年金生活者支援給付金法第37条などを改正して、所得情報・世帯情報などを取得できるようにする必要があるということを、2019年10月30日開催の第13回社会保障審議会年金部会で、事業管理課長が説明していました。

あわせて、定期的にこれを行うためには、所得情報を市町村から得る関係から、支給サイクルが「8月から翌年7月」ではタイミング的に送付時期が間に合わないので、「8月から翌年7月」を「10月から翌年9月」に変更せざるを得ないということでした。

法案では、この規定の箇所(所得情報・世帯情報の取得の対象者の拡大)については、公布の日から施行ということで、可決成立次第、その準備に取りかかるものと思います。なお、「給付金」の支給サイクルの見直しは、令和3年(2021年)8月1日に施行の予定です。

あわせて、昨年の制度スタート時と同様に、経過措置を設け、一定期間内に送付した人には、平成2年8月分に遡って受給できるようにする、と審議会では説明されていました。

今回の法案では、前出のWeb版年金時代の記事(2020/03/26掲載 国会提出された年金制度改正法案【公的年金編】)によれば、「2021年2月1日までに請求を行えば、2020年8月分からさかのぼって支給を行う経過措置を設ける。」とのことです。

新型コロナウイルスの関係で、確定申告もまだ行えていない人もいるかもしれません。年金生活者支援給付金の関係についても、他の年金と同様に、今後、法改正部分とは別に、特例的な取扱いが公表されるかもしれませんので、編集部と連携して、情報を提供していきたいと思います。

#5 再審査請求でようやく年金時効特例法が適用~94歳の無年金女性に28年分の年金が支給された事例

三宅 明彦(みやけ あきひこ)/社会保険労務士

「消えた年金記録」問題は終わっていない

「消えた年金記録」問題から10年以上が経過しました。次の年金制度改正への準備が進む中、この問題に対する世の中の関心も薄れつつあるように思います。しかし、現在も基礎年金番号に統合されていない年金記録が見つかることがあります。

年金記録の訂正により発生した年金は、時効特例法により時効消滅しないことになっていますが、今回ご紹介する事例は、年金記録が新たに見つかり年金請求したにも関わらず、5年を経過した分が時効消滅となりました。この決定に対する審査請求は棄却され、再審査請求を行った結果、ようやく時効特例法が適用されて当初の5年分に加え、約28年分の年金が支給されました。

年金決定や審査請求決定の際に、なぜ、時効特例法が適用されなかったのでしょうか。その理由について、解説していきます。最後に実際の書類も掲載しますので、年金実務に携わる皆さんの参考にしていただければと思います。

【事例概要】

・請求者Aさん 大正14年8月生まれ(女性)/無年金

・代理人Bさん Aさんの長男

①平成22年、Bさんは消えた年金記録問題をきっかけに、年金相談センターへAさんの年金記録がないか確認しに出向いたが、「本人の年金記録はない」と回答された。

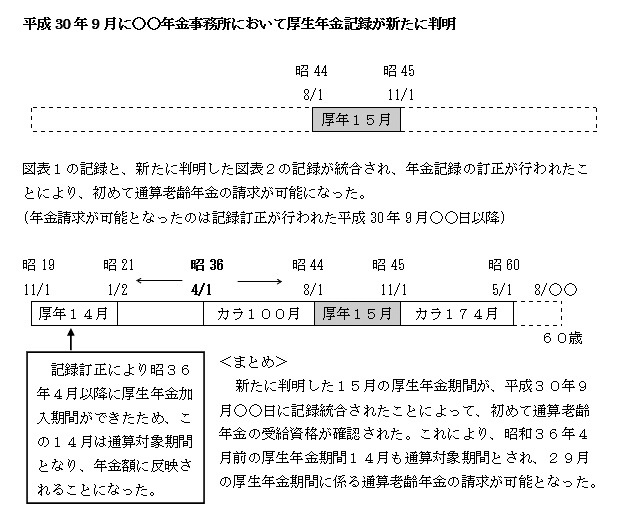

②平成30年6月、年金受給資格期間が10年に短縮される際、Aさんに14カ月の厚生年金加入記録がある旨のハガキが届いた。

③同年8月、AさんとBさんが年金事務所に出向いたところ、②のほかに15カ月分のAさんのものらしい厚生年金加入記録があることがわかった。

④同年9月、③の15カ月分の年金記録はAさんのものと確定し、年金記録を訂正した。また、②③の合計29カ月分の厚生年金加入記録に基づく年金請求の手続きをした。

⑤請求した年金のうち、5年を経過した分を時効消滅とする不支給通知が届いた。

⑥年金記録の訂正により発生した年金は、時効特例法により時効消滅しないのではないか、と決定に対してBさんが審査請求をした。

⑦審査請求は棄却された。Aさんは③の15カ月分の年金記録の訂正に関係なく、60歳時点で年金受給権があったとされた。無年金となっていたのは請求遅延によるものとされ、時効特例法は適用されなかった。

⑧再審査請求をした。Aさんに60歳時点で年金受給権があったとする決定は、法律の適用間違いである。③の15カ月の年金記録訂正により初めてAさんに年金受給権が発生したとし、時効特例法の適用とともに遅延加算金の支払いを求めた。

⑨再審査請求の結果、時効特例法が適用され、約28年分の年金と遅延加算金がAさんに支給されることになった。

1)審査請求までの経緯

●「本人の年金記録はありません」

大正14年8月生まれのAさん(女性)は無年金でしたが、息子(長男)であるBさんが「消えた年金記録問題」を報道で知り、Aさんにも年金記録があるかもしれないと、平成22年頃にAさんと共に某年金相談センターに出向きました。

年金の加入記録を問い合わせたところ、「本人の年金記録はありません」との回答でしたが、念のためAさんの住所・生年月日等を記入した書面(申請書)を提出しました。

●10年短縮年金の確認で14カ月分の厚生年金の加入記録が見つかる

その後、平成30年6月に緑のハガキがAさんに届き、14カ月分の厚生年金記録があると記載されていたので、Aさんは「年金記録が見つかった」と思いました。実は、これは年金受給資格期間の10年短縮により、10年未満の人に受給資格確認を促す案内文でした。

●基礎年金番号に統合されていない15カ月分の年金記録が見つかる

同年8月に某年金事務所にAさんとBさんが出向いたところ、ハガキの記録とは別に、カタカナで同姓同名・同一生年月日で「ある保険会社」の厚生年金記録が「1年半位」あることがわかりました。しかし、Aさんはその場では保険会社で働いていたことを思い出せませんでした。

なお、ハガキに記載の14カ月分(昭和19年11月~昭和20年2月)はAさんの記録で間違いないということでしたが、その場では請求手続をせず、いったん持ち帰ることにしました。その際、年金事務所から「年金裁定請求の遅延に関する申立書」の提出も求められましたが、提出しませんでした。

●29カ月分の厚生年金加入記録に基づく年金を請求

同年9月に某年金事務所に長女がAさんの委任状を持って出向き、ここで○○生命保険に在籍していた15カ月分(昭和44年8月~昭和45年10月)が、新たにAさんの年金記録と認定されました。そこで、合計29カ月分の厚生年金加入記録に基づく「厚生年金保険通算老齢年金請求書」を提出し、正式に手続きをしました。その際、「時効のため、支給がさかのぼれるのは5年分のみ」と説明されました。

●不支給通知から審査請求へ

平成30年11月○○日付で年金証書等が届きました。通算老齢年金の受給権取得年月を昭和60年8月としたうえで、「年金時効特例法に該当する場合を除き、平成25年7月以前の年金は、時効消滅によりお支払いはありません。」と記載されていました。

平成25年7月以前の年金を支給しない旨の処分(以下、これを「原処分」という)がされたということです。Aさんはこの原処分を不服とし、Bさんが代理人として平成31年2月、関東信越厚生局社会保険審査官に審査請求をしました。

2)審査請求したが、棄却という結果に

結論として、Aさんの審査請求は棄却されました。審査請求にあたっては、社会保険審査官に対して厚生労働省年金局事業管理課長から「保険者意見」が出されます。これに基づき、社会保険審査官は審査請求への決定を下します。

なぜ、Aさんの審査請求が棄却されてしまったのか、「保険者意見」と「審査請求決定」のポイントを見ていきます。

●保険者意見のポイント

保険者意見においては、平成30年6月に年金機構から緑のハガキで通知された厚生年金保険期間14カ月と、厚生年金加入者(夫)の配偶者であった期間=通算対象期間274カ月が確認できることから、Aさんは旧厚生年金保険法の通算老齢年金の支給要件を満たしているとしています。

つまり、新たに見つかった15カ月の年金記録(Aさんが保険会社に勤務していた期間の記録)の訂正をしなくても、すでに年金受給権があったのだから、時効特例法が対象としている「年金記録の訂正を行ったもの」に該当しない、と判断されたのです。

確かに、ハガキで通知された14カ月の年金記録は、特に訂正を行ったわけではなく、当初から存在していたものです。ですから、Aさんがこれまで無年金だったのは請求遅延のためであり、時効特例法は適用されないという結論が出されました。

●審査請求決定書のポイント

審査請求決定書においては、Aさんが「平成30年6月に緑のハガキが届き、新たに14カ月の年金記録がみつかったと思われるので時効特例が認められる」と申し立てている、としたうえで、新たに判明した厚生年金保険の被保険者期間は昭和44年8月から昭和45年11月までの15カ月であり、この期間以外に1年以上の厚生年金保険の被保険者期間を有していたことから、Aさんが60歳に到達した昭和60年8月時点ですでに通算老齢年金の受給権が発生していた、としています。

したがって、昭和60年8月時点で受給権が発生している通算老齢年金について、5年を経過した分は時効消滅が成立していると言わざるを得ない、としています。

3)再審査請求に至る

●Aさんには60歳時点で年金受給権がなかった

審査請求は棄却されてしまいましたが、これには明らかに法律の適用間違いがあります。最大の間違いは、Aさんが60歳に到達した昭和60年8月時点では、通算老齢年金の受給権は発生していなかった、ということです。

では、法律を見ていきましょう。ハガキで通知された14カ月の厚生年金被保険者期間は、通算年金通則法第4条第1項に定める通算対象期間になり得る可能性があります。しかし、これは昭和36年4月1日前の厚生年金被保険者期間であるため、「通算年金通則法附則第2条第1項」の規定が適用されます。

この規定により、Aさんが昭和36年4月1日以後、国民年金以外の公的年金制度の被保険者もしくは組合員となるか、または国民年金の保険料納付済期間もしくは保険料免除期間を有するに至らない限り、この14カ月の厚生年金被保険者期間は通算対象期間にはなりません。

また、Aさんには、他に通算年金通則法第4条第2項で定めのある通算対象期間として、国民年金法第7条第2項の規定により国民年金の被保険者とされなかった期間(いわゆるカラ期間)が、昭和36年4月から昭和44年7月までの8年4カ月と昭和45年11月から昭和60年7月までの14年9カ月の合計23年1カ月あります。しかし、前述の14カ月が通算対象期間とならない限り、いわゆるカラ期間だけでは通算老齢年金の受給権が発生することはありません。

つまり、Aさんが60歳に到達した昭和60年8月時点では、通算老齢年金の受給資格は確認されておらず、年金を請求することは不可能でした。Aさんの事例を単なる請求遅延とする保険者の主張は明らかに誤りであるといえます。

「審査請求事件に係る保険者意見書」には、参考とした関係法令に「通算年金通則法附則第2条第1項」は記載されておらず、見落としがあったことがわかります。

図表1 Aさんの年金記録(年金記録訂正前にあった記録)

図表2 Aさんの年金記録(新たに判明した厚生年金記録)

4)再審査請求の結果、処分変更へ

再審査請求をしてから7カ月後に公開審理が行われ、筆者の主張どおりに原処分が変更されました。これにより、Aさんには当初の5年分に加え、約28年分の年金と遅延加算金が支給されることになりました。

年金制度は経過措置などが重なり複雑化したことで、制度を扱う中枢部でさえ正しい理解や解釈ができなくなっているように感じます。社会保険審査会には、法令に沿った正しい判断とともに、年金受給者の年齢に配慮した迅速な対応をお願いしたいところです。その思いを「再審査請求公開審理における保険者意見に対する意見書」にまとめて提出しました。記事の最後に掲載しますので、ご覧いただければ幸いです。

また、年金の専門知識を有する社会保険労務士は、法令に関する知識にさらに磨きをかけ、もしも行政の決定に誤りがあるときには、それを正す役割が期待されるのではないでしょうか。

三宅 明彦(みやけ あきひこ)/社会保険労務士

東京都社会保険労務士会所属。 金融機関等での豊富な年金相談経験をもつ。多数の年金セミナー・年金研修等の講師を務める。現在、東京都社会保険労務士会の年金講座講師。著書多数。『年金マニュアルシート』(社会保険研究所)は年金相談の現場でも活用されている。

長沼 明(ながぬま・あきら)/浦和大学客員教授・前埼玉県志木市長

地方公務員を中心に共済組合等の年金に関する第一人者。埼玉県志木市長を2期8年務め、市長在任中に日本年金機構設立委員会委員、社会保障審議会日本年金機構評価部会委員、日本年金機構のシンボルマークの選考委員を歴任。著書に『共済組合の支給する年金がよくわかる本』(年友企画)などがある。