[寄稿]国民皆年金の保険料納付の促進策について~新たな統一的保険料免除制度を提案する~

喜多村 悦史/元内閣府経済社会総合研究所統括政策研究官、博士(社会福祉学)

略歴

喜多村 悦史(きたむら えつし)/元経済企画庁総合計画局計画官、元社会保険庁企画・年金管理課長、元内閣府経済社会総合研究所統括政策研究官、東京福祉大学から博士(社会福祉学)取得。1951年(昭和26)年広島県生まれ。京都大学法学部卒業。1974(昭和49)年厚生省入省、社会保険制度の企画・運営に従事。

国民年金(基礎年金)はすべての国民が加入する制度

国民年金年金制度にはすべての国民(正確にはすべての国内居住者)が加入する。「加入できる」のではなく、法律の規定により当然に「加入している」のであり、有業者にとどまらず、主婦(主夫)も、学生も、長期失業者も、引きこもり若者も、障害者、若年認知症、刑事施設収監者も例外なく被保険者なのである。

なぜそういう制度設計になっているか。理由は国民すべてに漏れなく当人名義の年金受給権を得てもらいたいという国家(=国民)の意思からである。この仕組みにより一定年齢になれば終身の定期給付を受ける期待を持つことができ、老後不安を軽減できることになる。これを分かりやすく国民皆年金と称している。

ただし公的年金は社会保険システムで運営されている。給付の主財源は加入者が納付する保険料であるから、加入しているだけでは年金にはつながらない。保険制度である以上、保険料納付と年金受給権はセットになっていなければならないはずだ。前もって保険料を納付していることにより、保険事故が発生(老齢年金では一定年齢に到達)すれば年金の権利が発生する。保険料を納付していなければ権利は発生しない。

ここにおいて実務的な問題が発生する。加入者自身に収入がない場合、保険料を納付したくてもできないのではないか。立法者も当然そこは心得ていて、国民年金法88条において、①被保険者(加入者のこと。以下同じ)は保険料を納付しなければならない、②世帯主は、その世帯に属する被保険者の保険料を連帯して納付しなければならない、③配偶者の一方は、被保険者たる他方の保険料を連帯して納付する義務を負う、と三段構えになっている。

世帯内、家族相互間の扶養意識によって一人分の保険料工面はできるでしょうということだろう。しかしこれですべての被保険者が例外なく、かつ遅滞なく、月々の保険料を期限(翌月末日)までに納付できるとは限らない。そこでいわゆる保険料免除の制度が併せて導入されている。当初は簡単であったが、時代の要請に応じて仕組みや運用が重ねられてきたため、説明にも多言を要する複雑な仕組みになってきている。

本稿では保険料免除の必要性を理解したうえで、制度が想定する基礎年金を国民だれもが老後に受け取ることができる理想に近づけるための新たな統一的保険料免除制度を提案する。

免除制度は第3号被保険者の保険料負担にもからむ問題

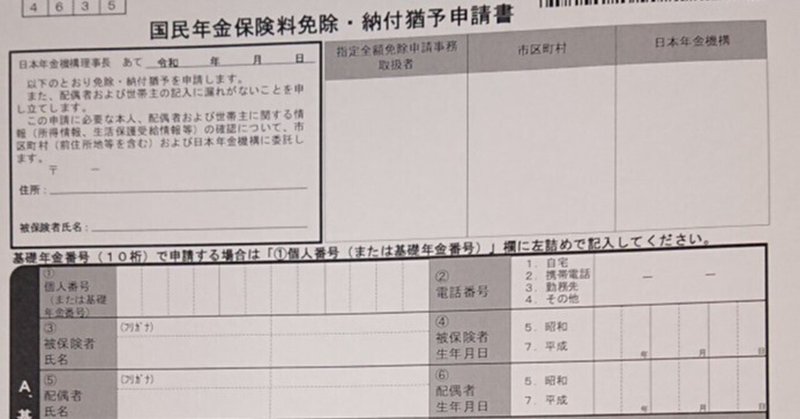

日本年金機構の作成資料によれば、国民年金制度には5種類の保険料免除制度がある。すなわち「産前産後免除」「法定免除」「申請免除」「納付猶予」「学生納付特例」である。このうち当初からあったのは「法定免除」「申請免除」のみであり、残り三つはその後に制度に加えられた。

これらについて順次分析していくわけであるが、その前に第3号被保険者の保険料についても考察を省くわけにはいかない。国民年金の被保険者が三つに分類されることについては基礎年金導入の昭和61年(1986年)以来40年近くになるから知らない者はいないであろう。国民年金には既述のように国内居住者が漏れなく加入するが、そのうちかなりの者は被用者として厚生年金保険の適用被保険者になっている。国民年金では彼らを第2号被保険者という。そして第2号被保険者と被扶養関係にある配偶者で自身は第2号被保険者でない者を第3号被保険者という。片働き家庭の主婦(主夫)が該当することになる。第2号被保険者と第3号被保険者以外の国民年金加入者がまとめて第1号被保険者に分類される(i)。冒頭に保険料納付が難しいかもしれないと事例として挙げた者は基本的に第1号被保険者である(ii)。

第3号被保険者は保険料を納付する必要がない。そもそも負担が課されない。これについて保険料納付なしで年金をもらえるのはおかしいのではないかとの批判がある。年金財政上の不公平はない。なぜならば基礎年金拠出金を持ち寄る際の計算では第3号被保険者の人数分も含めて第2号被保険者の厚生年金保険料で賄われることになっているからだ。

その点を踏まえたうえでなぜ第3号被保険者は保険料負担をしないのか。国民年金法88条の配偶者の連帯納付義務に照らせば、扶養している夫が妻分の保険料を負担することに違和感はないのではないか。

基礎年金導入時になぜ第3号被保険者は保険料納付義務なしとしたのか。実は昭和36年(1961年)開始の国民年金法では専業主婦(主夫)は適用除外になっていた。つまり国民皆年金ではなかった。適用でなければ保険料納付義務があるわけがない。そこに新たな保険料賦課では反発が生まれる可能性がある。対応策として第3号被保険者の仕組みが考えられた。「保険料を負担しないが給付を受けられる」のは健康保険の被扶養者と類似しており、受け入れられやすかった側面もある(iii)。保険料免除のあり方は第3号被保険者の保険料負担ともからむものであることを指摘しておいて、各免除の仕組みに移る。

産前産後免除期間は保険料納付済期間に算入

産前産後免除制度は平成31年(2019年)に導入された。少子化対策として厚生年金保険(第2号被保険者)には先行導入されていたのを第1号被保険者にも同様であるべきとの趣旨で設けられた。ただし他の免除とは基本的に違っていて、この産前産後期間(iv)は「老齢基礎年金額の計算においては保険料が納付されたもの」として扱われる。この免除を受けることによる年金受給における不利益はまったくない。

少しでも出産増につなげようとする国家政策の一環であることは理解するが、この免除によって生じる年金財政への影響分は当人以外に負担が転嫁されることになる。保険料納付と年金給付のリンクという保険制度の原則に照らして疑義はないのか。第3号被保険者が保険料負担なしで年金に結びつくのと同じ指摘があるのではないかと思われる。

筆者は少子化対策の緊急性を認める。岸田総理の『異次元の政策』に賛同し、期待もしており、文字どおりの従来発想を超える抜本的対策が必要である。その一つとして産前産後期間中の家計の負担軽減は重要だ。だがそのために社会保険原則を崩すのはどうかと思える。少子化対策のうち児童手当や保育所対策などは社会保険ではなく、一般財源で行われている。

一方、少子化が年金など社会保険制度運営上の課題であることも間違いない。ならば社会保険制度として少子化にどう取り組むのか、主体的な議論と論理の体系化が必要なはずではないか。少子化対策の名さえつければバラマキが許されるわけではない。少子化対策を体系化する中で産前産後の保険料負担免除の財源をどうするのかを真剣に考えるべきである。家計の年金保険料負担減免分は一般財政で負担すべきとの整理の方が論理的であるとの議論は十分に成り立つはずで、その場合には産前産後の保険料相当額を自治体など児童手当への上乗せなどで助成すれば済む(ⅴ)。

法定免除は法律で免除対象者を規定

法定免除制度は障害基礎年金2級以上の受給権者、生活扶助受給者(日本人に限る)、厚生労働大臣が指定する施設入所者が対象である。通常、免除という場合は存在する債務を債権者の判断でなくすということであり、債権者の意思表示が必要である。そうした誤解を避けるため国民年金法89条では「納付することを要しない」と法定事項であることを明確にしている。当事者の意思を問わない点では被保険者資格の設定に似ている。

なぜ法定免除にしたのか。障害基礎年金受給権者については分かりやすい。障害基礎年金は老齢基礎年金額と同等以上なので、老齢基礎年金額を増やすために以後も保険料を納付し続けるのは無意味である。ただしいわゆる内部障害などが障害基礎年金の給付対象になってくると必ずしもそうとも言えなくなってくる。障害の程度が軽快して障害基礎年金が支給停止あるいは失権になる事例が生じてくるからだ。つまり障害年金、即生涯支給とは言い切れなくないのである。そうなると障害基礎年金受給者を一律に保険料免除とするのではなく(vi)、他の被保険者同様に納付させることでよいのではないか。そうなれば事務処理面でも簡便であろう。もっとも障害基礎年金額の増額は必要になるかもしれない。

生活扶助の場合は理屈的に年金保険料を払えないだろうという判断による。しかしこれにも不都合が生じる。生活扶助は生計立て直しの期間中の生計費支給であり、生涯にわたって生活扶助を受け続けることは、生活保護制度が想定していない。扶助を受けて生活再建できたのが60歳目前であった者の老齢基礎年金はわずかであり、老後に再び生活扶助が必要になるかもしれない。これは不都合であろう。要件に該当する国民が生活扶助を受けることは正当な権利である。そうであれば受給によって将来不利益を受けなくて済むようにしておく必要がある。すなわち生活扶助対象者も保険料を納付するのが妥当であろう。ただ扶助費の設定において国民年金保険料相当額を含めることは検討事項になろう。

申請免除を利用しやすくしても納付率はアップするが、将来の年金額はアップしない

法定免除のほかに申請免除と呼ばれるものがある。一般には所得がきわめて低いため保険料納付をすると肝心の日々の生計が成り立たなくなる場合と受け取られているが、対象は低所得の場合に限られない。保険料納付が厳しいと考える第1号被保険者が市区町村または年金事務所に申請でき、事情を斟酌して期間を設定(基本は年度単位)して免除が認められる。

失業状態にあり雇用保険の離職票があれば認められるようであるし、厚生労働省からの貸付金を受けている場合も対象になる。震災等で住宅等の財産被害が評価額の2分の1以上でも免除が認められ、配偶者暴力(DV)で住居を別にせざるを得ない場合も対象になるようだ。さらに先般の新型コロナウイルス感染症の影響で収入が減じた場合も保険料免除の対象になった。

申請免除は免除を求める理由がさまざまであることなどから審査担当者による判断の幅がかなりあるのではないかと推量される。加えて一部免除がつけ加えられ、全額免除(保険料ゼロ)、4分の3免除(保険料の4分の1納付)、半額免除(保険料の半分納付)、4分の1免除(保険料の4分の3納付)と多段階になり、審査はさらにやっかいになっているのではないかと思われる。

なぜ仕組みが複雑化しているのか。理由はこう考えられる。国民年金保険料の収納率が低いことについて世論は厳しい。保険料を納付義務があるのに納付しないのは国法違反である。無法を放置しては社会が成り立たない。しかし現実に納付資力が乏しい時期に納付を強要するのは気が引ける。

ところで公表される保険料納付率は、保険料納付義務を負う者の中でのきちんと納付した者の割り算である(vii)。保険料免除者はこの計算においては納付義務者にはカウントされない。つまり免除者を増やせば、もっと極論すれば、積極的納付意欲がない者を免除対象者にすることによって保険料納付率を高めることができる。保険料収納額が減っても納付率は改善するという手品のようなことが起き得る(viii)。

これに関連してターンアラウンドという仕組みが実施されている。当人が申請すれば審査で保険料免除になると考えられる被保険者に対して、日本年金機構の側から、基礎年金番号など必要事項をすべて印字したハガキを送付し、当人が簡単な記載をして返送すれば申請免除になるという簡便システムである。当人の事情を年金保険者側で勝手に判断していいのかと思わないでもないが、申請したくない者はハガキを返送しなければいいのだという整理になっているのであろう。

せっかくの申請免除の制度を該当者が利用しやすくする保険者側の親切心の現れということなのであろう。それはいいとして免除を受けたままにしておいたのでは将来の年金額にはつながらない。極端な事例、20歳からの40年間において宝くじが当たった1年間を除いて保険料を免除された者の場合、年金額は微小なものになる。それでいいとは立法者は考えなかった。

免除された保険料は追納できる

そこで用意されたのが保険料の追納である(国民年金法94条)。免除された保険料について申し出ることによって事後納付することができる仕組みである。特別な事情があって納期には納付が難しいと判定されて免除になった。ということは事情が好転した時点で免除になっている分を納付すべきであるという整理なのだと考えられる(ⅸ)。

そうであれば現在の追納の仕組みは万全だろうか。追納は実は納期から10年以内でないと認められない(ⅹ)。これに関連して過去にはこういうことがあった。明日から老齢年金の受給が始まるという64歳の時点で、未納になっている保険料を一括して納付することが認められたのだ。不正直者を益するトンデモ制度なのだが、「特例納付」と銘打って3度も行われた。さすがに今どきこれを繰り返せという暴論は聞かれない。

だが、滞納者・未納者ではなく、免除対象者に対してであったらどうだろう。こういうことである。審査を経て正当に保険料免除になった者には10年間の追納のチャンスがあり、それに満額年金を回復できる。しかしながら追納を促す保険者努力は十分になされていないようなのだ。免除に該当するようターンアラウンドという親切心を持ちながら、当人の年金額を増やしてあげる親切心は持ち合わさないとしたら保険者の責任放棄ではないか。

保険料免除は、納付しづらい事情がある者への対応措置である。反対解釈でその事情が止めば保険料を納付することが当然視されていることになる。少し余裕が生じた時点で過去の免除期間分の保険料も納付できるはずだ。免除申請のターンアラウンドをする前提は、納税情報その他で日本年金機構が被保険者の懐具合を正しく把握していることである。そうであれば「そろそろ追納すべきでしょう」と追納促進のターンアラウンドをすることも可能なはずではないか。

国庫負担は免除期間にも適用され2分の1の年金額を支給

ここで基礎年金に対する国庫負担について考えてみよう。保険料免除を受けた部分について追納する率はきわめて低いという。それには追納のメリットが低いことがある。ご案内のように基礎年金の2分の1は一般会計からの繰入である。制度創設時は3分の1だったのが、今は2分の1になっている。そして国庫負担は保険料免除期間にも適用される。

先に挙げた宝くじ当選者を例にしよう。この者が追納しないまま年金受給年齢になったとする。本来ならば年金額は満額の40分の1であるところ、国庫負担が免除期間にも適用されるため、満額年金の2分の1が国庫負担財源で給付され、これに自身の保険料納付実績に基づく額と併せて受け取ることになる。これを知っていれば敢えて追納しようとするだろうか。

実はこの点は昭和36年の制度創設時点でも議論されている。保険料免除期間についての国庫負担には、①保険料納付を促進するための国庫負担であり、免除期間は対象外にする、②免除は保険料の滞納ではないのだから納付期間と同じとする(現在の仕組み)、③事情があっての免除なのだからむしろ国庫負担を高率にする、の考え方があった。国庫負担率を引き合える際に改めて検討すべきであったと思われる。

いずれにせよ基本は家計状況が改善した時点で遅滞なく追納させることであろう。そうすることでのみ満額年金になるのだから。

納付猶予期間は国庫負担の対象にならず

納付猶予制度は、30歳未満の若者の中に不安定な収入形態の者が多くなったという今世紀初頭の時代状況を反映して制度化された。したがって時限措置(平成17年(2005年)4月から令和12年(2030年)6月まで)であり、事情変更がなければ数年後にはなくなるはずである。

本人及び配偶者の前年所得が一定以下であれば保険料の納付を猶予する制度であり、申請に基づき適用される。世帯主の所得を問わないのが特徴であり、世帯主(一般的には親)の連帯納付義務が排除される。対象者はその後50歳未満にまで拡大されている。

これが前項までの保険料免除と違うのは、猶予期間については国庫負担の対象にならないこと。ここでも極端な事例を挙げると、20歳から50歳直前までずっと猶予対象であった者は、その後の10年間保険料を納付しても満額年金の4分の1にしかならない。年金額を増やすには追納を忘れないことである。

学生納付特例は卒業翌年度に一括納付したらどうか

最後は学生納付特例である。学生の本分は勉強である。しかるに昨今の学費の値上がりはたいへんなものだ。長期にわたって物価は安定していたのに、学費だけは例外的に上昇した。親の支援で高等教育を受けさせるのは限界があるということで、奨学金制度の充実が政府施策になり、その返済も大部分は当人が生活安定後にするという方向になってきている。そういう状況において国民年金保険料までは負担できないとして平成12年度(2000年度)から実施されている。

要件は学生であることと本人(親ではなく)の所得が低いこと。対象期間の年金への反映は納付猶予制度と同じである。すなわち卒業して自活できるようになってからの追納が期待される。しかしながら現実の追納率は相当に低いようだ。現役で大学入学して22歳で卒業すれば対象期間は平均2年半になる。将来の老齢基礎年金額への影響はたいしたことではないという意識もあるだろうし、学生時代の手続きは親が代理でしていることが多いだろうから当事者意識がない側面もあるだろう。他方、逆の傾向として、そこそこ経済力がある親では大学授業料のついでであるとしてこの保険料を納付しているケースが多い(ⅺ)。

大学に長期間通った者では追納意欲が損なわれる可能性がある。学部卒業後、修士課程、博士課程と進み気がついたら35歳になっていた者を想定すれば、学部期間中の保険料は追納可能期間を徒過してしまっている可能性が高い。

ところで学生の国民年金保険料の納付はほんとうに難しいのだろうか。分かりやすく学部を出て会社勤めを始める者を想定してみよう。在学中、学費は奨学金だが、生計費や小遣いを親が支援していたとしよう。これに国民年金保険料を追加するのは親としても厳しいかもしれない。しかし卒業した途端に支援が必要なくなる。以後の年金保険料は子ども自身の問題だ。そこで卒業祝いとして、納付特例になっている保険料を親が援助したらどうなるか。令和5年度の国民年金保険料月額は16,520円。平均2年半(30月)分では49万5,600円になる。在学中の月々の支援が4万円未満という親はまずいないだろう。つまり不肖な息子・娘が1年留年したと思えば負担可能な額であると思えるのだが。

追納保険料貸付金制度の創設を提案する

ここまで種々の保険料免除制度を概観してきた。そして意見も加えてきた。まず第3号被保険者については仮に保険料納付が求められることになっても、よほど特殊な夫婦でない限り「納付できない」ことにはならない。

「産前産後免除」では納付しなくても納付したと同等に見なされるから、追納する必要もない。

「法定免除」では、生活扶助費や障害基礎年金額への改定をすることで、保険料納付実績を得ることができる。

「申請免除」では日本年金機構が有しているはずの個人情報を活用して追納促進のターンアラウンドをすることが考えられる。

「納付猶予」制度は時限措置であるが、加えてここでも追納促進のターンアラウンドを実施することが考えられる。

「学生納付特例」も追納ターンアラウンドは同じだが、その前に卒業時に親が事後一括納付する仕組みを普及することが考えられる。

以上の実施により、保険料免除制度の円滑な運用が行われることになると考えられる。ただ免除等の期間中に障害や死亡した場合に障害基礎年金または遺族基礎年金が支給されることには疑問がある。生活保障に重点を置く観点からの措置であろうが、保険原理に照らしてどうかと思われるし、追納意欲を減退させる。

公的年金の主目的は何といっても老後の生活保障。例えば障害年金は老齢年金の早期支給であると整理し、老齢基礎年金支給開始年齢に至れば障害基礎年金は自動失権する仕組みにすることで(ⅻ)、追納意欲を多少は喚起することができるのではないか。

免除や猶予期間中の保険料を事後に納付するのが追納である。これはあくまでも変則である。思い起こしてみれば、制度発足時には国民全員が国民年金に加入していたわけではない。勤め人になって厚生年金保険に加入すれば、国民年金から離脱した。制度と縁が切れた者に保険料の追納を求めるのは難しい。現在のようにITで被保険者管理ができているわけでもない。そのため追納には保険者の承認が必要とする(国民年金法94条)ことの合理性があった。

今は文字どおり全国民が国民年金に加入する。そして基本的に保険料の免除や猶予を必要とするのは一時的である。そこで保険料免除者が納期内に保険料を納付してしまう仕組みは考えられないだろうか。すなわちこういう仕組みである。保険料免除者・猶予者等が希望する場合、保険料の貸付を受けられることにする。原資は公的年金の積立金。利息が高いと返済意欲がなえるのが世の習いであるから、原資である積立金の実績運用利回りに準拠する。利回りは年々変動しているから、いつ返すのが得策か該当者にもゲームの要素が出て関心が高まるだろう。採取返済期限は当然60歳到達以前になる。

貸付金で保険料納付されるから、障害年金の要件を満たせば支給される。問題は返済能力を回復しても返済を遅らせる者が出てこないか。その対策はこうする。日本年金機構が申請免除等のターンアラウンドで使用している情報を活用して「今は何か月分返済できるはず」と通告し、それによって滞納状態にあると見なす仕組みを導入する。そしてその滞納について日本年金機構が有する自力強制執行の対象とするのである。返済促進効果は抜群であろう。

以上の手立てを講じた後には免除要件に該当しないのに期限内納付しない者への遠慮は要らないことになる。国民年金法に定めるルールに従って粛々と滞納処分をすればよい。

まとめ

国民年金保険料の納付実績が低調であることが指摘されて久しい。これは滞納者の横着を許しているのと同時に、満額年金受給機会を国民から奪っていることになる。制度設計者は当然、法定の被保険者はしっかりと確実に保険料納付するものと期待しているはずだ。その意志を活かすにはどうするべきか。体験に基づき、見解をまとめてみた。実務面も含めて指摘や示唆を受けたいと思う。

【参考文献】

『国民年金の歩み』厚生省年金局

『国民年金法』有泉徹・中野撤雄編 日本評論社

『日本公的年金制度史』吉原健二・羽田満 中央法規

『百年単位で考える社会保障』喜多村悦史 社会保険研究所

『社会保障改革への処方箋』喜多村悦史 医薬経済社

日本年金機構HP

【注】

(ⅰ) 被保険者数は第1号1,431万人、第2号4,535万人、第3号763万人(令和3年度末)。

(ⅱ) 第2号被保険者でも、長期療養中で健康保険の傷病手当金の支給期間も終了したため無収入状態にあるといったことはあり得るが、こうした事情にある第2号被保険者に対しての保険料免除は制度化されていない。

(ⅲ) 当時主婦(主夫)の7割程度は国民年金に任意加入して自ら(配偶者の稼ぎの中から)保険料を納付していた。こうした者にとっては保険料負担に限ってみれば「負担が減った」ことになる。

(ⅳ) 出産予定日または出産予定日が属する月の前月から4か月間。

(ⅴ) 保険料不徴収にこだわるならば、政府が免除保険料総額分を年金会計に一括して繰り入れることで処理できる。

(ⅵ) 厚生年金保険料においては障害年金受給者であることによる保険料免除はない。

(ⅶ) 実際には納付義務月総数に対する納付済み月総数で計算される。

(ⅷ) かつて保険料未納者を職員が、当人の意向も聞かず独断で免除者として処理して問題になった。年金制度の本旨をわきまえない言語道断のことであったが、そうしたことは今ではないはずである。

(ⅸ) 解説書では「現役の全期間にわたって保険料を納付できない事情の者がいるはずがない」という趣旨が強調されている。

(ⅹ) 追納期間を10年間に限定した理由としては、当初の国民年金制度が積立方式を採っており、納期に振り込まれた保険料が運用収入を産むことが期待されていたことが挙げられる。追納では運用益収入を得られないので年金財政に不利益になると考えられた。賦課方式になっている今の国民年金ではこの理屈は該当しない。

(ⅺ) この場合、親は保険料全額を自身の所得税・住民税の控除対象にすることができる。

(ⅻ) 障害基礎年金1級の年金額は老齢基礎年金満額の1.25倍である。そこで1級の障害基礎年金が年齢で失権した場合に、その者の老齢基礎年金を特別に1.25倍にすることで対応することになる。