年金のプロによる年金相談ROOM 無料版 #11~#15

#11 繰下げ受給時の加給年金と振替加算/改正後の在職老齢年金(低在老)の対象者

三宅 明彦(みやけ あきひこ)/社会保険労務士

今回は2つのテーマについて説明をします。前半は繰下げ受給時の加給年金と振替加算がどうなるのか、後半は制度改正後に60代前半の在職老齢年金を受給する対象者について、です。

繰下げ受給時の加給年金と振替加算

現在、繰下げ受給を希望する人は1%程度と多くはありませんが、今後、70歳までの雇用が確保されれば、より多くの年金額を求めて繰下げ受給を選択する人が今まで以上に増えてくることは予想がつきます。

繰下げ受給についての問い合わせも以前より増えてきました。中でも、加給年金と振替加算についての質問が目立つので、今回、ポイントを簡単にまとめてみました。

ポイント1 加給年金・振替加算は繰下げ待機中は支給されず、受給後も増額されない

①老齢厚生年金を繰り下げる場合、繰下げ待機中は「加給年金」は支給されません。

「加給年金」は、厚生年金の被保険者月数が240月以上の老齢厚生年金の受給権者が65歳未満の配偶者の生計を維持している場合に、老齢厚生年金に加算されるもので、令和2年度の配偶者加給年金は年額390,900円になっています。

加給年金は老齢厚生年金に加算されるものですから、本体の老齢厚生年金を受給していない間は、当然、加給年金も受給できません。また、加給年金は繰下げ加算額の対象になっていませんので、繰下げ受給後に加算される加給年金は年額390,900円のままです。

よって、65歳時に加給年金の加算対象者がいる場合には、繰下げ待機中は加給年金が受けられないこと、増額対象ではないこと、支給期間は配偶者が65歳になるまでであることを考慮する必要があります。加給年金が加算される年数にもよりますが、繰下げ受給自体が得策ではない場合がありますので、十分にご検討のうえ、選択をしてください。

②老齢基礎年金を繰り下げる場合、繰下げ待機中は「振替加算」は支給されません。

「振替加算」は、前述の加給年金の支給対象となっている配偶者が65歳になって以降、当該配偶者の老齢基礎年金に加給年金から振り替えられる加算で、生年月日により加算される金額が異なります。

今年65歳になる昭和30年度(昭和30年4月2日以降)生まれの配偶者の場合で年額51,052円になります。以降、若くなる毎に減額されて昭和36年度生まれから昭和40年度生まれの場合では年額15,068円になります。昭和41年度生まれ以降の人には、振替加算はありません。

振替加算は老齢基礎年金に加算されるものですから、本体の老齢基礎年金を受給していない間は、当然、振替加算も受給できません。また、振替加算は繰下げ加算額の対象になっていませんので、繰下げ受給後に加算される振替加算には増額はありません。昭和30年度生まれの場合で年額51,052円のままです。

よって、65歳時に振替加算の加算対象者である場合には、繰下げ待機中は振替加算が受けられないことと、増額対象ではないことを考慮する必要があります。ただ、現在は振替加算自体の金額が少ないので、あまり気にすることはないように思われます。

なお、現行制度でも、老齢厚生年金・老齢基礎年金のどちらか一方の繰下げ受給を選択することで、一方を繰り下げながら、もう一方の年金の加給年金・振替加算を受けることも可能になっています。繰下げ受給を検討する際にご確認ください。

ポイント2 繰下げ待機中に婚姻状況等が変わった場合について

今後、繰下げ受給を選択する人が増えるにつれ、いろいろなケースが出てくることが予想され、65歳時と繰下げ受給時とで婚姻状況等が変わっていることも考えられます。

そこで、ここでは繰下げ待機中に離婚した場合、新たに婚姻した場合それぞれについて、加給年金と振替加算について確認していきます。

①繰下げ待機中に離婚した場合

●加給年金について

加給年金は、65歳になったとき(長期加入者特例及び障害者特例で厚生年金期間が240月以上ある場合は特別支給の老齢厚生年金の支給開始時)から、配偶者が65歳になるまで(配偶者が240月以上加入した特別支給の老齢厚生年金を受けられる場合はその時まで。ただし、全額支給停止である場合にはその後も加算されます)加算されます。

加算対象期間中に離婚をした場合には、離婚をした翌月から加算されなくなります。その際には、「加給年金額不該当届」を年金事務所に提出をするのですが、提出が遅れると過払いが発生した後から返金することにもなりかねませんから、注意が必要です。

65歳時点で加給年金の加算対象配偶者がいた場合で、その後、繰下げ待機期間中に離婚した場合には、繰下げ受給後に加給年金が加算されることはありません。

●振替加算について

振替加算は、加給年金の加算対象となっている配偶者が65歳になって以降、老齢基礎年金に加算されますが、240月以上加入した老齢厚生年金を受けるとその時点で加算されなくなります。振替加算が加算されたあとに離婚をしても振替加算は加算されたままになります。

したがって、老齢基礎年金の繰下げ待機中に離婚した場合には、繰下げ受給後に振替加算が加算されます。ただし、離婚時の年金分割をした場合には、みなし被保険者期間が240月以上になると加算されなくなります。

②繰下げ待機中に婚姻した場合

<加給年金について>

加給年金は、65歳になったとき、または長期加入者特例及び障害者特例で厚生年金期間が240月以上ある場合は特別支給の老齢厚生年金の支給開始時から加算されることになります。この加算開始時点までに婚姻をした場合には、加給年金が加算されることになります。しかし、この時点を過ぎてから婚姻をしても加算されることはありません。

また、繰下げ待機中に婚姻をした場合にも繰下げ受給後には加算されることはありません。

ただし、65歳以降も在職して厚生年金に加入し、65歳以降に厚生年金加入期間が240月になる場合には、240月を超えてから退職するか、70歳になると退職時改定が行われ、その時点から加給年金が加算されることになります。このようなケースでは、この時点より前に婚姻をしていれば加算されることになります。

なお、令和4年4月からは在職定時改定が実施されますので、在職定時改定の際に厚生年金期間が240月を超えたときが加給年金の加算開始時点になります。したがって、この時点までに婚姻をしているかどうかで加算されるか、されないかが決まります。

<振替加算について>

一方、振替加算は、加給年金の支給対象となっている配偶者が65歳になって以降、老齢基礎年金に加算されます。65歳以降の振替加算が加算されたあと、つまり繰下げ待機中に離婚をして再婚をしても、振替加算に影響はありません。

ポイント3 繰下げ請求時の添付書類

繰下げ請求をする場合には、66歳以降の受給したいときに「老齢基礎厚生年金支給繰下げ請求書」に必要事項を記入し、必要書類を添付して、年金事務所に提出をしますが、加給年金・振替加算の対象者は、いわゆる3点セット(戸籍謄本・世帯全員の住民票・配偶者または本人の課税または非課税証明書)を添付します。

なお、課税または非課税証明書については、加給年金・振替加算の加算開始時期のものが必要になりますから、一般には65歳時の年度の課税または非課税証明書を添付します。請求年度のものではありませんので、ご注意ください。

また、現在は、個人番号(マイナンバー)が登録されている場合には、世帯全員の住民票・課税または非課税証明書の添付が省略されていますので、戸籍謄本のみ添付すればよい場合があります。

課税証明書について

課税証明書は、例えば「令和1年1月~12月の収入」を証明したものを「令和2年度の課税証明書」と呼んでいます。

また、課税証明書は年末調整及び確定申告の集計が済んでから税務署より各市町村に情報が伝達されます。よって、新年度の課税証明書は、毎年5月末頃から6月初旬にならないと市町村では交付されません。

年金の請求では、「原則は、請求する年の年度の課税証明書」を添付することになっています。

つまり、令和2年1月~12月に年金請求をする場合の課税証明書は、令和2年度のものを添付するのが原則ですが、5月末頃にならないと令和2年度のものは発行されません。令和2年1月~5月末頃までに年金請求をする場合には、前年度の令和1年度の課税証明書を添付します。

現在65歳の人が68歳で繰下げ請求をする場合には、65歳時の課税証明書を添付することになります。65歳になるのが令和2年1月~12月の間であれば、令和2年度の課税証明書を添付することになります。3年後のことですから、令和2年度は5⽉末を待つ必要はなく、いつでも交付されます。

生年月日で表すと、昭和30年1月2日~昭和31年1月1日生まれの人は令和2年度の課税証明書、昭和31年1月2日~昭和32年1月1日生まれの人は令和3年度の課税証明書を添付する、という具合になります。

ケーススタディ 繰下げ請求時には夫婦が同居、65歳時には別居していた

先日、筆者が手続き代行をした案件になりますが、68歳になる女性の老齢厚生及び基礎年金の繰下げ請求をしました。

この方は、振替加算の対象者になるので、戸籍謄本・世帯全員の住民票・本人の課税証明書(65歳時のものが必要なので、平成29年度)を添付して請求をしました。

すると、2カ月ほどしてから年金事務所から連絡があり、調べてみたら65歳の時点では夫婦が別住所になっていることがわかりました。理由を聞いてみると、親の介護のために住所を別にしていた、とのことでしたが、2年ほど前に親が亡くなり、別居理由がなくなったので、その後は夫婦で同居しています。住民票では現在は同居になっているので、そこまでの確認を行いませんでしたので、当方のチェック漏れですが、勉強させられた案件でした。

そして、追加で戸籍の附票と生計維持申立書に第三者の証明をつけて提出をして、無事に解決しました。

改正後の在職老齢年金(低在老)の対象者について

令和2年の年金法改正により、令和4年4月から改正される在職老齢年金制度(低在老)の対象者は誰になるのか、という視点で説明します。

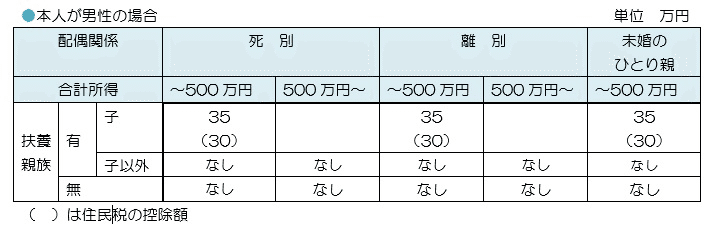

60歳~64歳の在職老齢年金制度(低在老)について、令和4年4月から支給停止の基準額が28万円から47万円に引き上げられます。

対象者はその時点で65歳未満の方なので、昭和32年度(4月2日以降)生まれより若い方になります。男性の場合は昭和36年度生まれから、女性の場合は昭和41年度生まれから65歳支給になりますので、その間の世代が制度改正の恩恵を受けられることになります。

一部の世代だけが優遇されているとの批判もありますが、制度改正を行うときにはこのようなことは付きものですし、対象者が男性では4年間、女性では9年間になりますので、財政的にも負担は大きくはないものと思われます。

以下に、「改正後の低在老の対象世代」と「改正後の低在老の早見表」を記しますので、参考にしてください。

#12 令和3年度の年金額は、なぜ、0.1%下がったのか?~老齢基礎年金の満額は、780,900円に!~

長沼 明(ながぬま あきら)/浦和大学客員教授・前埼玉県志木市長

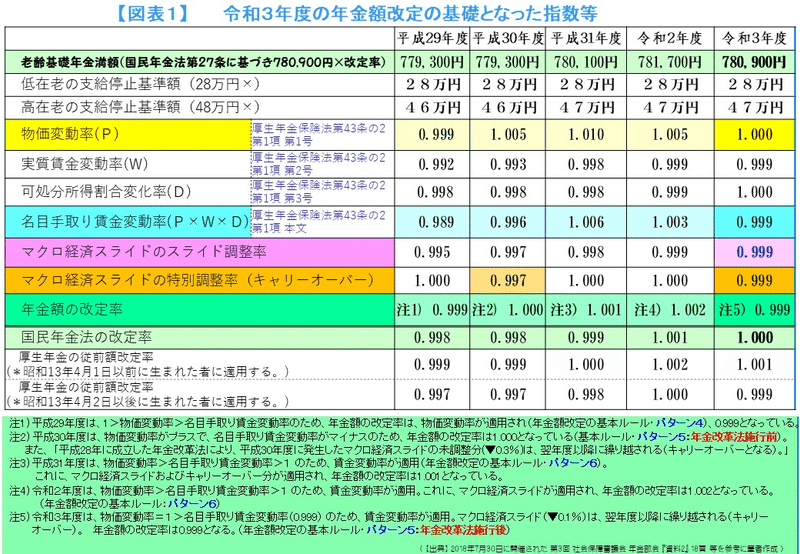

令和3年度の年金額が、1月22日(金)に、厚生労働省より正式に公表されました。老齢基礎年金の満額は、年額780,900円(月額65,075円)となります(【図表1】参照)。

昨年は、厚生労働省の正式な公表を待たず、令和2年度の老齢基礎年金の満額は781,700円になる、と大胆にも試算を執筆しました。

しかしながら、今年は、令和3年度の年金額の試算を執筆することを見送りました。コロナ禍の中で、「物価」の動向を読み切れなかったからです。「物価」の数字を把握できないと、なぜ、令和3年度の年金額を試算することに、躊躇を感じたのか。

年金専門誌はいずれも、財務省のデータ(【図表2】参照)を踏まえ、「令和3年度年金額改定は据え置きへ――令和3年度予算案」という記事を発信しました。

これ自体は、全く間違いはありませんし、この時期に、年金専門誌が令和3年度の年金額を読者に伝えるのは当然の責務でしょう。

では、なぜ、政府予算案どおりの年金額、すなわち据え置きにならず、0.1%のマイナスになったのか?(【図表1】の「年金額の改定率」の欄・『注5)0.999』の項、参照。「年金額の改定率」が『0.999』ということは、年金額が0.1%のマイナスになる、ということを意味します)。

そんなことを考えながら、あらためて令和3年度の年金額の決定のしくみについて述べていきます。

また、法律から読み解くという視点は、いずれ、年友企画の代表取締役・大山均氏が執筆されるものと思いますので、本稿は、【図表】のイメージ図や数字を眺めながら、「あっ、そういうことだったのか!」と、なんとなく理解したと思えるレベルで記述していきますので、もし読みにくい箇所があれば、そこは飛ばして、先に読みすすんでいってください。

ひとつひとつ正確に理解して先に進むのは、容易ではありませんから・・・。

令和3年度の年金額の改定は、どのように求めるのか?

令和3年度の年金額の改定が、なぜ、据え置きにならずに、マイナス0.1%の減額になったのか?

年金額の改定は、難しい用語が並んでいて、正確に説明するのは容易ではありません。

本稿では、厚生労働省が公表した年金額の改定で用いられている「参考指標」をもとに、令和3年度の年金額が、なぜ、0.1%の減額になったのか、について説明していきます。年金額改定の制度全般を解説するものではありません。

また、言葉で説明しづらいところは、イメージ図や算定式を用いて説明しますので、あらかじめご了解ください。

まず、【図表3】【令和3年度の年金額の改定について】をご覧ください。

まずは、「物価」と「賃金」を見極める! -第1段階-

新年度の年金額を決めるにあたっては、物価上昇率がどうなっているのか、また、賃金上昇率がどうなっているのか。これを見極めることが、たいへん重要です。年金額改定を判断するにあたっての第1段階、ということになります。

そのうえで、「賃金」を選択するのか、「物価」を選択するのか、という第2段階に移り、いずれかを「決定」します。

なお、制度上は、既裁定者は「物価」、新規裁定者は「賃金」と分かれ、老齢基礎年金の年金額が2種類存在することもありえます(「老齢基礎年金のダブルスタンダード」)が、令和3年度もそうなりませんでしたので、ここではこれ以上触れません。

年金額改定を判断するにあたっては、シェイクスピアになぞらえていうと、「物価」か「賃金」か、それが問題だ、ということになりましょう。

「賃金」とは何か? 「実質賃金変動率」もあれば、「名目手取り賃金変動率」もあるが・・・

さて、冒頭でみていただいた【図表1】【令和3年度の年金額改定の基礎となった指数等】を再掲します。

「賃金」といっても【図表1】に示されているとおり、「実質賃金変動率(W)」あり、「名目手取り賃金変動率(P×W×D)」ありで、どれをどこで使うのか、なかなかよく理解できません。

そこで、【図表1】においては、 「年金額の改定率」で用いる指数の「賃金」「物価」について、「賃金」を青色、「物価」を黄色に色塗りをしました。

「賃金」では、「名目手取り賃金変動率(P×W×D)」を用いますので、青色系の色に、「物価」については、「物価変動率(P)」を用いますので、黄色系の色に塗りました。

なお、毎年度の国民年金保険料を算定する場合は、「名目賃金変動率(P×W)」という指数を用いますが、本稿の目的から外れますので、【図表1】では示していません。ご了解ください。

年金額改定の【基本ルール】は6パターン

「物価」と「賃金」の上昇率の組み合わせは、下落率の組み合わせも含めると、【図表4】のように、6つのパターンが考えられます。

令和3年度の年金額の改定については、【図表4】のどのパターンに当てはまるのかを見極めていかなければなりません。

ところで、年金額改定の基本ルールは、

(1)新規裁定者は賃金変動、既裁定者は物価変動をベースに改定

(2)物価変動>賃金変動の場合は、既裁定者も賃金変動をベースに改定

とされています(2020年12月25日に開催された社会保障審議会年金数理部会【令和元(2019)年財政検証に基づく公的年金制度の財政検証(ピアレビュー)】3頁)。

令和3年度は「物価」=0>「賃金」

では、令和3年度は、【図表4】の6つのパターンのうち、どのパターンに該当するのでしょうか?

厚生労働省の公表した資料によれば、

「物価(0.0%)」=0>「賃金(▼0.1%)」

ということです。

「物価」はプラス・マイナスゼロだけれども、「賃金」はマイナス、ということです。

ということは、【年金額改定の基本ルール】に当てはめると、パターン⑤に該当するということになります(【図表4】参照)。

パターン⑤は、「既裁」も「新規」も、「賃金」で改定!

パターン⑤に該当しますので、新規裁定者(この本文では、略称は、「新規」とする。【図表4】は、【出典】が厚生労働省社会保障審議会の資料であり、そこでは「新裁」と表記されているので、そのまま「新裁」としている)も、既裁定者(「既裁」という)も、令和3年度の年金額の改定は、「賃金」による、ということになります。

パターン⑤は、平成28年の年金改革法施行(令和3年4月施行)以前は、年金額の改定は据え置きだった!

パターン⑤に該当する場合、平成28年に成立した年金改革法が、令和3年4月から施行になる以前は、年金額は据え置くことになっていました。

ちょっと、面倒ですが、【図表1】の平成30年度の「年金額の改定率」の欄・『注2)1.000』の項をみてください(図表を拡大しないと見にくくなっていて申し訳ありません)。

注記で、

注2) 平成30年度は、物価変動率がプラスで、名目手取り賃金変動率がマイナスのため、年金額の改定率は1.000となっている(基本ルール・パターン5:年金改革法施行前)。

また、「平成28年に成立した年金改革法により、平成30年度に発生したマクロ経済スライドの未調整分(▼0.3%)は、翌年度以降に繰り越される(キャリーオーバーとなる)。」

と記してあるのが、読めますでしょうか?

先に述べた、社会保障審議会年金数理部会【令和元(2019)年財政検証に基づく公的年金制度の財政検証(ピアレビュー)】においても、「賃金変動率が物価変動率を下回る場合に賃金変動率に合わせて年金額を改定する考え方を徹底している(令和3(2021)年4月施行)」(同2頁)と記されています。

年金改革法の該当する箇所が、ちょうど令和3年4月施行だったのですが、タイミングがいいというか、何というか、ちょうどそこが当てはまったということになります。

政府予算案どおりにならずに、年金額の改定がマイナスになったわけが、ここに・・・

政府の予算案では、 「物価変動率(P)」を令和2年11月までのデータをもとに、「1.001」として、次のように「名目手取り賃金変動率(P×W×D)」を見込んでいたと推測されます。

<政府予算案での年金額改定の前提となる見込値>

「物価変動率(P)」×「実質賃金変動率(W)」×「可処分所得割合変化率(D)」

=1.001(P)×0.999(W)×1.000(D)

=0.999999

≒1.000=「名目手取り賃金変動率(P×W×D)」

しかしながら、実際は、「物価変動率(P)」が「1.000」となったため(【図表3】の第1段階の記述を参照)、「名目手取り賃金変動率(P×W×D)」がマイナスとなり(指数として1を割り込む)、年金額の改定もマイナスになった、と筆者は判断しています。

なお、「実質賃金変動率(W)」と「可処分所得割合変化率(D)」の値に変化はありません。

<実際の年金額改定の基礎となる指数の値>

「物価変動率(P)」×「実質賃金変動率(W)」×「可処分所得割合変化率(D)」

=1.000(P)×0.999(W)×1.000(D)

=0.999=「名目手取り賃金変動率(P×W×D)」

「物価」がプラスマイナス(+-)ゼロで、「賃金」がマイナス(▼)であったとしても、令和3年4月の年金改革法の施行前であれば、年金額の改定率は、「1.000」だったので、新年度の年金額については、「据え置き」ということで、試算をしやすかったのですが、令和3年度の場合については、「物価」の動向いかんによっては、「実質賃金変動率(W)」が「0.999」のため、「賃金」が「マイナス改定」になるかもしれないという状況にあり、なおかつ、コロナ禍の中で、その「物価」の動向をつかみにくいという状況がありました。

そういう意味では、2021年1月16日15時28分に、いち早く、「21年度の年金0.1%程度減額 4年ぶり引き下げ 実質賃金低下が影響」と報道した毎日新聞の記者は、かなり優秀な記者なんだな、とものすごく感心しました。

この記事は、年金額改定の基本ルールがわかっていないと書けない内容で、しかも改正後に施行された条文が初めて適用されるかもしれないというカテゴリーなので、正式発表の前に、これだけの情報を集めることのできる取材力もすばらしいと思いました。

わかりやすい表記か、正しい記述か・・・?

ここで、あらためて、財務省の【図表2】【令和3年度の年金額改定に関する財務省のデータ】をみると、『名目賃金変動率』という用語が出てきています。

しかしながら、これは明らかに、厚生労働省が、年金額改定の際に用いている用語と意味するところとは別の概念です。

とはいえ、正確に書いていると、かえってわかりにくいということもありますし、いまの時代、わかりにくいからといって、2回・3回と読み返してくれることを期待するのは、執筆者の文章表現力が稚拙といっているようなものなので、なかなか難しいところです。

令和3年度の年金額の改定は、「賃金」を基準に。マイナス改定なので、名目下限措置が適用され、マクロ経済スライドは発動せずに、キャリーオーバーに!

【図表3】【令和3年度の年金額の改定について】の第1段階で、「物価」と「賃金」の値を求め、「物価」か「賃金」かどちらを選択するのかを比較検討すると述べました。

そして、【図表4】【年金額の改定(スライド)の基本ルール(現行制度)】のイメージ図をみて、「賃金」を選択することに決定しました。

『パターン⑤』ですので、新規裁定者も既裁定者も「賃金」(令和3年度の場合は、マイナス0.1%。指数でいうと、0.999)が適用となります。

さて、次の第3段階は、マクロ経済スライドの調整をどうするかです。

令和3年度の『年金額の改定率』は、「賃金」(名目手取り賃金変動率:マイナス0.1%)を用いるということになりましたが、「賃金」は、マイナス改定ということになっています。

マイナス改定のときに、マクロ経済スライドの調整率(▼0.1%)の適用をどうするか、ということです。

このような場合、マクロ経済スライドの調整は発動せずに、翌年度以降に、キャリーオーバー、つまり繰り越される、ということになっています。

マクロ経済スライドを発動させるときは、「前年度の年金の名目額を下回らないようにする(名目下限措置)」という考え方があるからです。

物価変動率・賃金変動率が「プラスの場合のみ、マクロ経済スライドを発動」することになっている、ということです。

(2018年7月30日に開催された第3回社会保障審議会年金部会における【資料2】【年金額の改定ルールとマクロ経済スライドについて】9頁・17頁 および部会の議事録参照)

マクロ経済スライドの調整率は、どのように算出するのか?

話は少し前後しますが、それでは、マクロ経済スライドの調整率、「▼0.1%」はどうやって算出したのでしょうか?

マクロ経済スライドの調整率とは、「公的年金の被保険者総数の増減(変動率)」と「平均余命の伸び」に基づいて設定されます。

労働参加が進み、公的年金の被保険者総数が増加すれば、変動率はプラスに作用します。一方、平均余命は伸びていますので、保険料の上限が固定されたマクロ経済スライドのもとでは、その分、給付は減に作用します。

さて、厚生労働省のプレス発表の資料によれば、 「公的年金被保険者数の増減(変動率)」は「プラス0.2%(指数でいうと1.002)」・「平均余命の伸び率」は法定されており、「マイナス0.3%(指数でいうと0.997)」と記されています。

これを掛け合わせると、マクロ経済スライドの調整率は、次のとおりとなります。

「マクロ経済スライドの調整率」

= 「公的年金の被保険者総数の変動率」×「平均余命の伸び率」

=1.002×0.997=0.998994

≒0.999

なお、マクロ経済スライドの調整期間が終了すれば、このスライド率は用いないということになります。

既裁定者であれば、「物価」が上昇すれば、上昇した分だけ、年金額が増額されるということになります(「賃金」>「物価」>0の場合)。

令和3年度の『年金額の改定率』は、▼0.1%!

令和3年度の『年金額の改定率』は、次のようになります。

法律の規定では、乗じて得た額ですので、掛け算になります。

加算・減算、すなわち足し算・引き算ではありません(値が小さいので、結果として答えは同じになりますが、法律の規定上は掛け算です)。

また、掛け合わせるときは、「▼0.1%」の場合は「0.999」と指数に置き換えて計算します(【図表1】参照)。

「年金額の改定率」

=「賃金(▼0.1%)」×「マクロ経済スライド調整率(発動せず)」

=0.999×1.000

=0.999

ということで、令和3年度の『年金額の改定率』は、マイナス0.1%という値が導き出されました。

長い道のりでしたが、これまでの流れについては、【図表3】で確認することができます。

老齢基礎年金の満額を算出するためには、どうすればいいのか?

令和3年度の『年金額の改定率』まで算出することができました。0.1%のマイナス、指数でいうと、「0.999」です。

さて、ここから、老齢基礎年金の満額を算出するためには、どのようにすればいいのでしょうか?

老齢基礎年金の満額は、国民年金法第27条で

780,900円×「改定率」

と規定されています。

『国民年金法の改定率』と『年金額の改定率』は違う!

したがって、国民年金法第27条に規定する「改定率」(以下、『国民年金法の改定率』という)を求めればいいということになりますが、この『国民年金法の改定率』は、これまで述べてきた『年金額の改定率』とは、異なりますので、注意を要します。

なお、筆者の用語の使い方・意味するところについては、基本的に、厚生労働省の社会保障審議会年金部会での提出資料および審議会での説明を基礎として、用いています。

『国民年金法の改定率』の算出方法は?

『国民年金法の改定率』は、どのように求めればいいのでしょうか?

『国民年金法の改定率』は、前年度の『国民年金法の改定率』に、当該年度の『年金額の改定率』を乗じて得た額によって求められます。

具体的には、次の算定式によって求められます。

当該年度(令和3年度)の『国民年金法の改定率』

=前年度の『国民年金法の改定率』×当該年度の『年金額の改定率』

=令和2年度の『国民年金法の改定率』(1.001)×令和3年度の『年金額の改定率』(0.999)

=0.999999

≒1.000

令和3年度の老齢基礎年金の満額は、780,900円!

さて、これを使って、令和3年度の老齢基礎年金額の満額を算出することになります。

『国民年金法の改定率』が「1.000」なので、法定額どおりの金額ということになります。

老齢基礎年金の国民年金法で定められた満額×改定率(『国民年金法の改定率』のこと)

=780,900円×1.000=780,900円 (100円単位)

令和3年度の厚生年金の従前額改定率は・・・?

最後に、令和3年度における厚生年金の従前額改定率も、年金相談時の年金額の計算においては、必要な数字ですので、算出しておきましょう。

『国民年金法の改定率』と同様の方法で求められます。厚生年金の定額部分も算出しておきます。一度やっておくと、どのように計算すればいいのか、ということが理解されると思います。

■厚生年金の従前額改定率(昭和13年4月1日以前生まれ)-令和3年度-

=前年度の従前額改定率×当該年度の『年金額の改定率』

=令和2年度の従前額改定率(1.002)×令和3年度の『年金額の改定率』(0.999)

=1.000998

≒1.001

■厚生年金の従前額改定率(昭和13年4月2日以後生まれ)-令和3年度-

=前年度の従前額改定率×当該年度の『年金額の改定率』

=令和2年度の従前額改定率(1.000)×令和3年度の『年金額の改定率』(0.999)

=0.999

■厚生年金の定額単価-令和3年度-

=法定単価×国民年金法第27条に規定する改定率(『国民年金法の改定率』)

=1,628円×1.000

=1,628円(1円単位)

**************

本稿を執筆するにあたり、北海道社会保険労務士会の高松裕明先生・埼玉県社会保険労務士会の田口芳夫先生・大阪府社会保険労務士会の仲野吉彦先生から多大なるご指導をいただきました。この場を借りて、厚く御礼を申し上げます。

#13 「未婚のひとり親」の取扱いについて

三宅 明彦(みやけ あきひこ)/社会保険労務士

令和2年度税制改正により、これまで控除対象ではなかった「未婚のひとり親」について、これまでの寡婦・寡夫と同様の控除が受けられるよう、見直しが行われました。従来の寡婦・寡夫控除についても見直され、寡夫控除が廃止されて「ひとり親控除」と「寡婦控除」に組み替えられました。

この税制改正にともない、令和3年度から国民年金保険料の全額免除基準に「未婚のひとり親」が加わります。また、一部免除や納付猶予、学生納付特例の所得基準を計算する際にも、この税制改正を反映するよう国民年金法等が改正されました。

そこで今回は、「未婚のひとり親」等に関し、税法の改正等やこれに関する年金制度の改正も含めて整理していきたいと思います。

未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

今回の税制改正は、以下の①②の問題点を改善するために行われました。

① 婚姻を前提とした制度になっている(婚姻歴の有無による不公平)

配偶者と離婚または死別して子を扶養するひとり親であれば寡婦(寡夫)控除が適用されるのに対し、未婚のひとり親には控除項目がなく、婚姻歴の有無によって控除の適用が異なっていました。

② 男女で控除額が異なる

男性のひとり親と女性のひとり親では、控除額が異なるので、不公平だと指摘されていました。

こうした観点から、ひとり親が婚姻歴の有無に関係なく控除を受けられるよう、新たに「ひとり親控除」が新設されました。これまで控除の対象でなかった「未婚のひとり親」も、「ひとり親控除」の対象に加わりました。

なお、従来の寡夫控除は「ひとり親控除」に吸収され、従来の寡婦控除については、おおまかに言うと、扶養する子がいれば「ひとり親控除」、子がいないか、子以外の扶養者がいる場合には「寡婦控除」に整理されました。

また、従来の寡夫控除には所得制限があり、一方で従来の寡婦控除の一部には所得制限がありませんでした。今回の税制改正により、「ひとり親控除」も「寡婦控除」も合計所得500万円以下であることが条件になりました。さらに、「ひとり親控除」または「寡婦控除」を受けられる人のうち、前年の合計所得が135万円以下の場合は住民税も非課税とされました(図表1)。

令和2年度の税法改正から

では、もう少し詳しく見ていきましょう。

ひとり親控除(35万円)[住民税では30万円]の創設

所得者がひとり親(現に婚姻をしていない人または配偶者の生死の明らかでない一定の人のうち、下記の全てに該当する場合には、ひとり親控除として、総所得金額等から35万円[住民税では30万円]が控除されます。

①生計を一にする子(総所得金額等が48万円以下に限る)を有すること

②合計所得金額が500万円(年収678万円)以下であること

③住民票に事実婚の記載「夫(未届)」「妻(未届)」がないこと

寡婦控除の見直し

従来の寡婦控除について、一定の要件を見直した上で、ひとり親控除に該当しない寡婦に係る寡婦控除に改組されて、総所得金額等から27万円[住民税では26万円]が控除されます。

(1)夫と離婚後、再婚していない人のうち、下記の要件を満たすもの

①扶養親族を有する

②合計所得金額が500万円(年収678万円)以下

③住民票に事実婚の記載がないこと

(2)夫と死別後、再婚していない人のうち、下記の要件を満たすもの

①合計所得金額が500万円(年収678万円)以下

②住民票に事実婚の記載がないこと

※従来の寡婦控除では、扶養親族や生計同一の子がいれば本人の合計所得金額は問われませんでしたが、改正後の寡婦控除では、扶養親族の有無にかかわらず合計所得金額が500万円(年収678万円)を超える場合には適用されません。

個人住民税の人的非課税措置の見直し

このような見直しに伴い、現行の寡婦、寡夫、単身児童扶養者(18歳以下の児童の父またはは母)に対する個人住民税の人的非課税措置が見直され、令和3年度からは婚姻歴の有無に関わらず、「ひとり親」(寡夫を含む)および「寡婦」が非課税措置の対象となります。

これにより、ひとり親(寡夫を含む)および寡婦に該当する方で令和2年の合計所得金額が135万円以下の場合、令和3年度分の個人住民税(所得割・均等割)はかかりません。

国民年金保険料の取扱い

国民年金保険料の申請全額免除や納付猶予、学生納付特例の判断基準となる所得基準は、地方税法の個人住民税の非課税基準に基づいています。したがって、今回の税制改正により、国民年金保険料の申請免除や納付猶予等の所得基準も見直されました。

また、これまで全額免除の該当基準に規定されていなかった「未婚のひとり親」と「寡夫(地方税法上)」が基準に加えられ、「ひとり親(寡夫を含む)」「寡婦」すべてにおいて、住民税が非課税であれば、国民年金保険料が全額免除となります。

具体的には、学生納付特例は令和3年4月分以降の国民年金保険料から、申請免除については令和3年7月分以降の国民年金保険料から適用されます。

♯14 障がい年金を受給しているのに、障がい者控除を受けられない?

令和2年分の所得税の確定申告書の提出期限は、コロナ禍の関係で、本年は令和3年4月15日(木)までとされています。

確定申告の関係で、こんなご相談をいただきました。

70代の高齢者の男性から、40代の息子が障がい厚生年金・障がい基礎年金(障がい等級2級)を受給しているのだが、障がい者控除の適用を受けられない、という相談内容です。

もちろん、息子さんは就労することができず、収入はありません。ご両親と同居して、日常生活をほぼ全面的にサポートしてもらっています。

お住まいの自治体で、障がい者手帳を申請しようとしたのですが、該当しないと言われ、申請するまでには至っていないということです。

はたして、障がい年金(障がい等級2級)を受給しているのに、身体障がい者手帳・療育手帳・精神障がい者保健福祉手帳の、3つの障がい者手帳の申請には至らないで、所得税法・地方税法上の障がい者控除にも該当しない、という障がい年金があるのでしょうか? また、どんな障がい年金を受給していると、そういうことが起こりうるのでしょうか?

今回は、障がい年金と障がい者控除、障がい者手帳の関係について、述べていきます。

(注)本稿では、法律名および引用文を除いて、原則として「障がい」と表記しています。ご了解ください。なお、本文に出てくる事例は、実際の実例をもとに記述していますが、個人情報に配慮して記していますので、ノンフィクションではありません。

傷病名「急性リンパ性白血病」で、障がい等級2級の障がい年金を受給

Aさんは、70代の男性で、妻(70代)と息子(40代)の3人で生活しています。Aさんは、年金生活者ですが、公的年金だけでなく、私的年金も受給しており、個人住民税は課税されています。

妻(70代)は、老齢基礎年金のみの収入です。

息子(40代)は、現在、障がい基礎年金と障がい厚生年金(障がい等級2級)を受給していますが、病気の関係で、就労することはできず、障がい年金以外の収入は全くありません。

息子さんが受給している障がい年金の傷病名は、「急性リンパ性白血病」ということです。息子さんが勤務しているときに、ある日突然、「全身の点状出血、口腔内出血、鼻出血」が認められ、血液検査の結果、入院となったということです。

入院後の骨髄検査を経て、急性リンパ性白血病と診断され、骨髄バンクドナーから同種末梢血管細胞移植を施行し、移植後に発症した慢性GVHD(移植片対宿主病)に対して免疫抑制剤の投与を継続しているとのことです。

平成30年(2018年)6月に障がい年金の受給権が発生(障がい等級2級に該当)し、令和元年(2019年)12月に更新され(障がい等級2級は変わらず)、現在も障がい年金を受給中です。

障がい年金を受給しているというだけでは、障がい者控除は適用されない!

さて、Aさんのところに、ある共済組合から【公的年金等の受給者の扶養親族等申告書】が郵送されてきました。

同居する息子さんが、障がい年金を受給するようになったので、「控除対象扶養親族」欄に息子さんの氏名を記載し、『普通障がい』に○(マル)を付けるのか、『特別障がい』に○(マル)を付けるのか、わからなかったので、同封されていた【手引き】で、該当する説明を探したということです。

そうすると、以下に示す【図表1】【障がい者控除の申告について】の、①から⑧までのいずれかの障がいの状態に該当しない場合には、『障がい者控除』を受けることはできません、と記されているということで、たいへん驚いたということです。

【図表1】【障がい者控除の申告について】を見てみましょう。

パソコンの画面上では、小さい字で読みづらくなっていて申し訳ありません。たいへん恐縮ですが、拡大してご覧いただけると幸いです。

障がい年金2級を受給していても、障がい者手帳には該当しないのか?

Aさんは、共済組合の【手引き】を持って、最寄りの税務署に、相談に行ったそうです。税務署の職員が、『障害者と税』というチラシを示し、丁寧に説明してくれたそうです。

やはり、障がい年金を受給しているだけでは、障がい者控除は受けられないということで、Aさんの息子さんの事例では、身体障がい者手帳か、療育手帳か、精神障がい者保健福祉手帳の、どれか障がい者手帳を取得するしか障がい者控除が適用になるということはないだろう、という理解に到達したということです。

そこで、市長の経験があるということで、筆者に相談が寄せられたというわけです。

別の共済組合のQ&Aにおいても

念のため、筆者も、【図表1】に記した公立学校共済組合以外の共済組合のホームページを調べたところ、次のようなQ&Aが記されていました。

ということは、障がい者控除の関係では、どの共済組合でも、年金受給者から問い合わせがきているのかもしれません。

問

扶養親族の子が障がい基礎年金を受け取っていますが、障がい者手帳はなく市からの認定書などもありません。障がい者控除は申告できますか。

答

障がい基礎年金を受給しているだけでは、障がい者としての申告はできません。障がい者手帳の交付などを受ける必要があります。

(注)筆者が「障がい」と表記。

所得税法上の「障がい者」とは?

所得税法上の障がい者控除の定義を読むと、所得税法第2条第1項第28号および所得税法施行令第10条第1項で、「障がい者」が規定され、所得税法第2条第1項第29号および所得税法施行令第10条第2項で、「特別障がい者」が規定されています。

これらをわかりやすく、年金受給者向けに整理したのが、公立学校共済組合で作成した【図表1】ということになりましょう。たしかに、筆者が調べた限りでは、一番わかりやすく整理されていると思います。

療育手帳や精神障がい者保健福祉手帳には該当せず、身体障がい者手帳も・・・

さて、障がい年金を受給していても、所得税法上の障がい者控除が自動的に受けられるという規定にはなっていない、ということがわかりました。

【図表1】を参照し、Aさんの息子さんが障がい者控除に該当する可能性を考えると、やはり障がい者手帳の交付を受けられるかどうか、ということでしょうか。

で、考えていくと、Aさんの息子さんの場合、知的障がいがあるということではないので、療育手帳の交付対象者には該当しません。

精神疾患を有するということでもありませんので、精神障がい者保健福祉手帳の交付対象者にも該当しません。

で、お住まいの自治体の身体障がい者手帳の担当窓口に、相談に行っていただいたのですが、「急性リンパ性白血病」という病気の症状としては、味覚障がいがあったり、歩行時に息切れしたり、高度のドライアイなどがあって、ご本人にとっては、日常生活に著しい支障が生じているのだけれども、身体障害者法で規定されているような、視覚障がいがあるというわけではなく、肢体不自由に該当する項目もなく、心臓機能障がい・呼吸器機能障がいなど内部障がいに該当する項目もないということで、手帳の申請には至らなかったということです。

障がい年金を受給していても、障がい者控除が適用されない事例がほかにもあるのか・・・

それでは、障がい年金を受給していても、障がい者控除が適用されない事例がほかにもあるのでしょうか?

障がい年金にたいへん詳しい、社会保険労務士の高橋裕典先生に伺ってみました。それによると、

平成26年3月までは、身体障がい者手帳においては、人工関節は(股関節・膝関節が一律4級、足関節が一律5級)と認定されていましたが、同年4月からは、その状態に応じて「4級~非該当」になりました。

一方で、障がい厚生年金にかかる認定基準は改正されておらず、人工関節は3級以上確定です。

人工関節では、障がい年金は支給されるが、手帳は交付されない、という現象が起こりえます。

との貴重なアドバイスをいただきました。

また、ある社会保険労務士の先生からは、平成26年4月以降に、人工関節手術をした人で、身体障がい者手帳は不該当(医師の判断)だったが、障がい厚生年金は3級に該当した、というご報告もいただきました。

精神障がい者保健福祉手帳の新規申請・更新では、障がい年金の年金証書の写しを添付すればOK!

精神障がい者保健福祉手帳は、精神疾患のある人の中で、長期にわたって日常生活または社会生活への制約があると認められた場合に交付される、と自治体のホームページに記されています。

新規申請に必要なもの(更新時も同様)として、障がい年金の絡みで、関係部分だけ記すと、提出する書類として、次のいずれかを添付することとされています。

①医師の診断書(精神障がい者保健福祉手帳用)

②年金証書(精神障がいを支給事由とする年金)の写し又は年金払込(支払)通知書の写しおよび同意書

③特別障がい給付金資格者証(精神障がいを支給事由とする給付金)

精神障がい者保健福祉手帳の新規または更新時等の申請においては、精神障がいを支給事由とする障がい基礎年金・障がい厚生年金・障がい共済年金などの障がい年金を受給していれば、その写しを添付すればいいということになっています。

別に、コロナ禍の中での、特別の取扱いということではありません。

参考までに、大阪府の同意書を【図表2】として示しておきましょう。

なお、厚生労働省の、令和3年3月12日「障害保健福祉関係主管課長会議資料」を読むと、令和元年10月30日付けで【精神障害者保健福祉手帳制度実施要領】を一部改正し、マイナンバーを活用した情報連携により、精神障がいを支給事由とする障がい基礎年金・障がい厚生年金・障がい共済年金などの年金給付を現に受けていることが把握できる場合には、「交付申請時に、①(医師の診断書)又は②(年金給付を現に受けていることを証する書類)の添付を不要とした」(47頁)ことが説明されています。

ということで、厚生労働省の通知を読むと、マイナンバーを活用することにより、障がい年金の証書などを添付する必要もない、と解されるのですが、現場の市町村の窓口では、まだそこまで周知されていないのかもしれません。

障がい年金が1級ならば、手帳も1級!

【精神障害者保健福祉手帳制度実施要領】の「3 審査及び判定」によると、「マイナンバーを活用した情報連携により年金関係情報を把握する場合又は年金証書等の写しによる申請については、(中略)、年金における障害等級が1級であれば手帳における障害等級も1級、2級であれば2級、3級であれば3級であるものとして判定を行う。」と記されています。

障がい年金側からみた、精神障がい者保健福祉手帳の障がい等級の関係は明瞭です。

「知的障がい者」の用語の定義は、知的障害者福祉法にはない!

こう書くと、少し驚かれるかもしれませんが、「知的障がい者」という言葉の定義です。知的障害者福祉法では、その用語の定義がされていません。

大学の「障害者福祉」の講義で、テキストとして使われている『よくわかる 障害者福祉 第7版』(ミネルヴァ書房)34頁を読むと、「日本では身体障害や精神障害については、身体障害者福祉法、精神保健福祉法において、それぞれ規定されています。しかし、知的障害者福祉法には知的障害の定義が規定されていません。」と記されています。

同様に、実務で定評のある『2019 障害者福祉ガイド』*(社会保険研究所)229頁においても、「知的障害者福祉法では、知的障害者について定義していません。」と記されています。

*令和3年4月版を発刊予定。ONLINE BOOKSTORE より予約ができます。

療育手帳は、知的障害者福祉法に基づかず、次官通知による!

では、知的障がい者に交付されている療育手帳というのは、知的障害者福祉法に基づいて交付されているのではなかったのでしょうか?

実は違うのです。

[最新 社会福祉士養成講座 精神保健福祉士養成講座]シリーズの『7 社会保障』(中央法規)239頁を読むと、「知的障害者福祉法には、身体障害者福祉法と異なり、知的障害者に関する定義や手帳に関する規定が設けられていない。」と記述されています。

では、何を根拠に交付されているのでしょうか?

厚生労働省のホームページによれば、昭和48年(1973年)9月の厚生事務次官通知【療育手帳制度について】による(昭和48年9月27日 厚生省発児第156号)、ということです。

この通知に基づき、都道府県知事および政令指定都市の長が、「児童相談所又は知的障害者更生相談所において知的障害であると判定された者(以下『知的障害者』という)」に対して、「療育手帳」を交付する、というしくみになっているということです。

その後、厚生省児童家庭局長名による【療育手帳制度の実施について】 の通知が発出され、「手帳の名称は『療育手帳』とするが、別名を併記することはさしつかえない。」と記されています。

ということで、「愛の手帳」「愛護手帳」「みどりの手帳」という名称で、療育手帳が存在していることになります。

「療育」とは

それでは、最後に、ちょっと耳慣れない「療育」という言葉の定義を紹介して終わりにしましょう。

「『肢体不自由児の父』といわれる高木憲次の造語であり、療は医療を、育は養育・保育・教育を意味し、『療育とは、時代の科学を総動員して、肢体不自由をできるだけ克服し、自活の途が立つよう育成することである』と定義された。」(『新版 社会福祉用語辞典』中央法規出版 平成13年9月 第2刷)

***

本稿を執筆するにあたり、埼玉県社会保険労務士会の高橋裕典先生に多大なるご指導をいただきました。この場を借りて、厚く御礼申し上げます。

#15 コロナ禍における年金への影響について

三宅 明彦(みやけ あきひこ)/社会保険労務士

新型コロナウイルス感染症の影響で各方面に多大な被害が出ています。そこで今回は、公的年金制度のこれまでの対策を確認し、最後にコロナ離職をした方が年金を繰上げ受給する事例をご紹介します。

新型コロナへの公的年金制度の対策

新型コロナウイルス感染症に関する国のこれまでの対策を時系列で記しますので、参考にしてください。

(1)令和2年3月12日 国民年金保険料の免除制度や厚生年金保険料の事業主猶予制度を案内

国民年金の被保険者に対しては、新型コロナウイルス感染症の影響で保険料の納付が困難となった場合の免除制度の活用について、日本年金機構のホームページを通じて案内をしました。

また、3月6日には、新型コロナウイルスで厚生年金保険料等の納付が困難となった事業主に対して、保険料を一時に納付することにより事業の継続等を困難にするおそれがある場合、厚生年金保険料等を分割納付できる「換価の猶予」の仕組みについて案内をしました。

(2)令和2年3月19日 事業所が厚生年金保険料を納付できない場合の猶予制度について広報

日本年金機構は、新型コロナウイルス感染症の影響により事業所の経営状況等に影響があり、一時的に厚生年金保険料等を納付することが困難な場合の2つの猶予制度をホームページ上で周知しました。

①換価の猶予

厚生年金保険料等を納付することで事業の継続等が困難になるおそれがある場合に、厚生年金保険料等を分割納付できるしくみのことです。

「換価の猶予」が認められると、猶予された金額を猶予期間中の各月に分割納付が可能となり、猶予期間中の延滞金の一部が免除され、財産の差し押さえや換価(売却等現金化)が猶予されます。ただし、納期限から6ヵ月を過ぎた厚生年金保険料等は対象とならないほか、これまでに滞納や延滞金がない、猶予を受けようとする金額に相当する担保の提供がある(100万円以下は担保不要などの一部例外あり)などの要件があります。また、猶予期間は原則として1年以内となっています。

手続は、事業主が年金事務所に「換価の猶予申請書」を提出し、財産収支状況書や担保の提供に関する書類などを添付します。

②納付の猶予

災害、病気、事業の休廃業などにより、厚生年金保険料等の納付が一時的に困難になった場合に、厚生年金保険料等の納付が猶予されます。換価の猶予と同様のことが認められます。

事業主や親族が病気や負傷をした、事業を廃止・休業した、事業が著しい損失を受けた、財産が災害を受けた(または盗難に遭った)場合などが対象となります。換価の猶予と同様、原則として担保の提供が要件となり、また、猶予期間は原則として1年以内になります。

手続は、事業主が年金事務所に「納付の猶予申請書」を提出し、財産収支状況書や担保の提供に関する書類、災害などの事実を証する書類などを添付します。

(3)令和2年4月22日 障害状態確認届の提出期限の延長などについて広報

日本年金機構は、新型コロナウイルス感染症の世界的蔓延に伴い、一部の国や地域あての国際郵便が一時的に引き受けを停止していることや、郵便物発送の遅延が生じていることにより、社会保障協定の相手国との協議に時間を要したり、協議を一時中断しているケースが生じているとし、適用証明書の発行に遅れが見込まれることをホームページで広報しました。

また、4月24日には、新型コロナウイルス感染症の影響を踏まえ、障害年金の受給者に対して機構から送付される障害状態確認届(診断書)の提出期限について1年間延長する予定となったことを広報し、令和2年2月末から令和3年2月末までに提出期限を迎える人は、提出期限がそれぞれ1年間延長されました。

これに伴い、令和2年2月から令和2年6月の間に提出期限を迎える人は、現時点で診断書を作成・提出する必要がなくなりました。令和2年7月から令和3年2月までの間に提出期限を迎える人については、日本年金機構からの障害状態確認届(診断書)を今年は送付しなくなり、障害状態確認届(診断書)は来年以降、改めて送付する予定となりました。

さらに、新型コロナウイルス感染症により事業所の経営状況等に影響があり、一時的に厚生年金保険料等の納付が困難となった場合の猶予制度を案内する専用コールセンターが設置されました。

(4)令和2年4月30日 厚生年金保険料等の納付を1年間猶予

政府は、新型コロナウイルス感染症緊急経済対策に盛り込んだ厚生年金保険料等の納付猶予の特例を実施しました。新型コロナウイルス感染症の影響により、事業等収入に相当の減少があり、一時的に厚生年金保険料等を納付することが困難な事業主等を対象に、厚生年金保険料等の納付を1年間猶予し、延滞金も全額免除されます。

特例の対象となるのは、①令和2年2月以降の任意の期間(1ヵ月以上)における事業等収入が、新型コロナウイルス感染症の影響によって前年同期に比べて20%以上減少していて、②厚生年金保険料等を一時に納付することが困難な事業主等です。

該当する事業主等が年金事務所に申請することにより、令和2年2月1日から令和3年1月31日までに納期限が到来する厚生年金保険料等の納付が猶予されます。また、4月30日までの間に納期限が到来している厚生年金保険料等(令和2年1月分から3月分)は、令和2年6月30日までに申請することで遡って特例を利用できます。

なお、政府は新型コロナウイルス感染症の影響により国民年金保険料の納付が困難となった場合の臨時特例免除等の措置も講じており、5月1日から受付手続を開始しました。①令和2年2月以降に、新型コロナウイルス感染症の影響により収入が減少したこと、②令和2年2月以降の所得等の状況から見て、当年中の所得の見込みが現行の国民年金保険料の免除等に該当する水準になることが見込まれること、のいずれも満たした場合が対象で、学生であっても上記の要件に合致すれば、特例の対象となります。

(5)令和2年6月1日 生計維持確認届・現況届の取扱いで事務連絡

厚生労働省は、緊急事態宣言が解除されたことなどによる生計維持確認届や現況届、障害状態確認届(診断書)についての取扱いを日本年金機構あてに事務連絡しました。

令和2年3月6日付の事務連絡では、受給権者等から届書などの提出がない場合でも当面の間は年金や年金生活者支援給付金を差し止めないこととしていて、その後、障害状態確認届については、令和2年2月末から令和3年2月末までに提出期限を迎える人の提出期限を1年間延長していました。

こうした状況の下、生計維持確認届と現況届については、令和2年2月から令和2年6月の間に提出期限を迎える人がこれらの届を7月末までに提出していない場合、令和2年10月の定期支払いから加給年金額や子の加算額または年金全額の支払いが一時差し止められます。なお、基礎年金全額が一時差し止めとなった場合は年金生活者支援給付金も一時差し止められます。また、障害状態確認届が未提出であるために生計維持確認や現況が確認できない人には、障害状態確認届の様式と一体化されていない生計維持確認届様式と現況届様式を送付しました。

令和2年7月末以降に提出期限を迎える人が生計維持確認届や現況届を期限までに提出しなかった場合、通常どおり提出期限の属する月の翌支払期月から加給年金額や子の加算額が一時差し止められます。なお、基礎年金全額が一時差し止めとなった場合は年金生活者支援給付金も一時差し止められます。令和2年7月から令和3年2月までの間に提出期限を迎える人については、日本年金機構からの障害状態確認届を今年は送付しないため、障害状態確認届の様式と一体化されていない生計維持確認届様式と現況届様式を送付しました。

生計維持確認届や現況届の提出期限が令和2年2月末以降の人で新型コロナウイルス感染症の影響によって郵便の受付が停止されている国や地域に居住している場合は、引き続き当面の間は加給年金額や子の加算額、年金全額の支払いは差し止められません。郵便の受付が再開された場合は、再開された日の属する月の3ヵ月後の末日を提出期限とし、それまでに提出しなければ当該末日を基準として加給年金額や子の加算額、年金全額の支払いが差し止められます。

(6)令和2年6月25日 日本年金機構が事業主に向けて健康保険・厚生年金保険料の標準報酬月額の特例改定の延長を案内

日本年金機構は、ホームページにおいて、事業主に向けに新型コロナウイルス感染症の影響に伴う休業で著しく報酬が下がった場合における、健康保険・厚生年金保険料の標準報酬月額の特例改定が延長等することになったことを案内しました。

令和2年4月から7月までの間に新型コロナウイルス感染症の影響による休業により報酬が著しく下がった場合に、事業主からの届出により、健康保険・厚生年金保険料の標準報酬月額を通常の随時改定(4ヵ月目に改定)によらず、特例により翌月から改定を可能としていますが、このほど、令和2年8月から12月までの間に新型コロナウイルス感染症の影響による休業に伴い報酬が急減した人や、4月または5月に休業により著しく報酬が下がり特例改定を受けている人についても、特例措置が講じられることになりました。

令和2年8月から12月までの間に新たに休業により報酬が著しく下がった人の特例については、次の①から③のすべてに該当する人が対象となります。

①新型コロナウイルス感染症の影響による休業があったことにより、令和2年8月から12月までの間に、報酬が著しく下がった月が生じた

②著しく報酬が下がった月に支払われた報酬の総額(1ヵ月分)が、すでに設定されている標準報酬月額に比べて2等級以上下がった(固定的賃金の変動がない場合も対象)

③本特例措置による改定内容に本人が書面により同意している

また、4月または5月に休業により著しく報酬が下がり特例改定を受けている人の特例については、次の①から③のすべてに該当する人が対象となります。

①新型コロナウイルス感染症の影響による休業があったことにより、令和2年4月または5月に報酬が著しく下がり、5月または6月に特例改定を受けた②8月に支払われた報酬の総額(1ヵ月分)が、9月の定時決定で決定された標準報酬月額に比べて2等級以上下がった

③本特例改定による改定内容に本人が書面により同意している

なお、これらにより特例改定を受けた人は、休業が回復した月に受けた報酬の総額を基にした標準報酬月額が、特例改定により決定した標準報酬月額と比較して2等級以上上がった場合には、その翌月から標準報酬月額を改定することになるので、月額変更届の提出が必要となります。

※その後、標準報酬月額の特例改定はさらに延長され、令和3年7月までに新型コロナウイルス感染症の影響による休業に伴い報酬が急減した人も対象となりました。

(7)令和2年6月30日 令和2年7月以降の国民年金保険料も特例免除が申請可能

日本年金機構は、新型コロナウイルス感染症の影響で、所得が相当程度まで下がった場合、臨時特例措置として本人申告の所得見込額を用いた簡易な手続によって令和元年度分(令和2年2月分~令和2年6月分)の国民年金の保険料を特例的に免除してきましたが、これに引き続いて令和2年度分(令和2年7月~令和3年6月分)の国民年金保険料についても免除の申請が可能となりました。

(8)令和3年2月22日 厚生年金保険料の納付猶予特例が2月末に終了

新型コロナウイルス感染症の影響により厚生年金保険料等を納付できない事業主に対する納付猶予特例が2月末で終了します。

日本年金機構はホームページ上でこの特例の終了を周知するとともに、令和3年1月分以降の厚生年金保険料等の納付が困難な場合や、特例を受けた分の保険料を猶予期限までに納付できない場合などには、他の猶予制度を受けられることもあるとして、管轄の年金事務所への相談を呼び掛けています。また、これまで納付猶予特例を受けていない事業主に対しても、厚生年金保険料の納付が困難な場合には同様に、管轄の年金事務所への相談を呼び掛けています。

(9)令和3年3月8日 緊急事態宣言下での障害年金診断書の特例措置を延長

厚生労働省は、緊急事態宣言が延長されたことに伴う障害年金診断書の取り扱いについての通知を発出しました。

障害年金の受給者は、提出期限までに障害年金診断書を日本年金機構に提出する必要があり、期限までに提出されない場合は障害年金の支払いが一時差し止めとなります。障害年金診断書の作成可能期間は3ヵ月間とされていますが、令和3年1月8日~3月21日の緊急事態宣言の対象地域に居住する人や、圏域をまたいで対象地域の医療機関を受診する人は、医療機関を受診できずに手続きを円滑に行うことができない場合も想定されることから、診断書の提出期限が令和3年2月末日の人については、令和3年5月末日までに障害年金診断書を提出すれば、障害年金の一時差し止めが行われないようにしました。また、提出期限が令和3年3月末日、4月末日、5月末日の人についても、令和3年6月末日までに障害年金診断書が提出されれば、障害年金の一時差し止めを行わないこととしました。

※その後、「新型コロナウイルス感染症まん延防止等重点措置」の実施に伴い、措置の対象地域に居住する人や、圏域をまたいで対象地域の医療機関を受診する人についても、診断書の提出期限が令和3年2月末日の人は令和3年6月末日までに、提出期限が令和3年3月末日、4月末日、5月末日、6月末日の人は、令和3年7月末日までに障害年金診断書が提出されれば、障害年金の一時差し止めを行わないこととしました。

コロナ離職をした方が年金を繰上げ受給する場合の事例

では最後に、新型コロナ感染症の影響で離職し、生活費に充てるために年金を繰上げ受給する場合の事例をご紹介します。

【事例概要】

・昭和35年3月生まれ(61歳)の男性

・令和2年3月末に60歳となり定年退職し、1年間の嘱託契約で再雇用となった。

・65歳まで契約更新をする予定だったが、新型コロナウイルス感染症の影響により、令和3年3月末日で契約が更新されずに退職。

・年金の支給開始は64歳からになるので、生活のために年金を繰上げて受給。

・雇用保険の失業給付を受ける予定。

<年金額等>

*64歳~ 約132万円(特別支給の老齢厚生年金)

*65歳~ 約210万円(老齢厚生年金約134万円/老齢基礎年金約76万円)

*雇用保険の基本手当月額 146,160円(退職時給与25万円)

まず、年金について説明しますと、60歳以降でしたら繰上げ受給はできますが、繰り上げた年齢により年金額が減額され、その減額率は一生変わりません。また、老齢厚生年金と老齢基礎年金を同時に繰上げることになります。さらに、年金を受給している間に雇用保険の失業給付を受けると、その間、老齢厚生年金は全額支給停止されます。

次に、雇用保険の失業給付については、新型コロナウイルス感染症の影響による会社都合の退職になるものと思われますので、特定受給資格者となり、240日分の基本手当が受給できるものと思われます。また、240日分の基本手当の受給後に必要があれば60日分の延長給付が受けられることもあります。

以上の制度内容から考えると、退職後に雇用保険の失業給付を受けて、それを受給し終わってから、年金を繰上げ受給するのがよいのではないでしょうか。

以下には、大まかな受給の流れを記しますので、参考にして下さい。

①住所地の公共職業安定所(ハローワーク)に「離職票」を持参し、求職の申し込みをする

⇒7日間の待機期間後に基本手当の受給が始まる

⇒4週間ごとに公共職業安定所(ハローワーク)にて失業の認定を受ける

雇用保険の基本手当日額は、4,872円になるので、4週間分(28日分)の136,416円が3~4日後に本人の指定した口座に振込まれる。なお、受給した基本手当は、非課税扱い。

⇒以降、240日分の給付が終了するまで上記を繰り返す

②失業給付の受給終了後(令和3年4月に求職の申し込みをした場合は、令和3年11月以降[60日分の延長給付を受けた場合は、令和4年1月以降])、年金事務所で年金請求をする

⇒年金請求書と繰上げ請求書を提出する

⇒年金は請求月の翌月分から受給できるが、入金されるまでには4ヵ月程度かかる

⇒請求後1~2ヵ月後に年金証書、年金決定通知書が送付される

⇒さらに、1~2ヵ月後に振込通知書が送付され、偶数月の15日に前2ヵ月分が支払われる (初回の入金は奇数月になることもある)

なお、令和3年11月に繰上げ受給する場合の受給年金額は次の通りです。

61歳8ヵ月での繰上げになるので、老齢厚生年金の受給率が86%(64歳よりも28月早くもらうので、0.5%×28月=14%減額)、老齢基礎年金の受給率が80%(65歳よりも40月早くもらうので、0.5%×40月=20%減額)になります。

よって、老齢厚生年金が約115万円(134万円×86%)、老齢基礎年金が約61万円(76万円×80%)の合計約176万円になります。