年金のプロによる年金相談ROOM 無料版 #21~#25

長沼 明(ながぬま あきら)/浦和大学客員教授・前埼玉県志木市長

(こちらは2022年2月2日~10月28日に「Web年金時代」に掲載したものです)

#21 令和4年度の年金額、0.4%下がる!~老齢基礎年金の満額は、過去8年間で最低水準に!~

令和4年度の年金額が1月21日(金)、厚生労働省より正式にプレスリリースされました。老齢基礎年金の満額は、年額777,800円(月額64,816円)となります(【図表1】参照)。

令和3年度の老齢基礎年金の満額が、年額780,900円(月額65,075円)でしたので、月額ベースでも259円の減額となります。

月額で259円の減というのは、公的年金が主たる収入となっている高齢者にとっては、じわりじわりとお財布の紐に、ボディーブローのように、生活に影響が効いてくる数字という感じがします。

カードで買い物をしても、月額259円相当のポイントを加算されるのは、容易ではありません。

モデル世帯でひと月に千円近くの年金額の減!

モデル世帯の標準的な年金額(夫婦2人分の老齢基礎年金と夫の厚生年金の合計)だと、月額903円減って、令和3年度の月額220,496円から令和4年度は月額219,593円になる、と厚生労働省から公表されています。

1月(ひと月)に千円近くの減額。冷静に考えると、けっこう大きな金額だな、という感じがしますが、みなさんはどうでしょうか?

実は、令和4年度の老齢基礎年金の満額777,800円は、平成27年度から令和4年度の8年間でみると、最低の水準となっています。

なぜ、こんなに減額になったのか?

また、キャリーオーバーとなったマクロ経済スライドの負の調整率(マイナス0.3%)は、これが玉手箱のように開くと、年金額にどう影響を与えるか?今月は、年金額が▼0.4%(マイナス0.4%)減額になったしくみについて、説明していきましょう。

なお、用語等については、基本的に社会保障審議会年金部会に提出されていた資料をベースに用いていますので、あらかじめご了解ください。

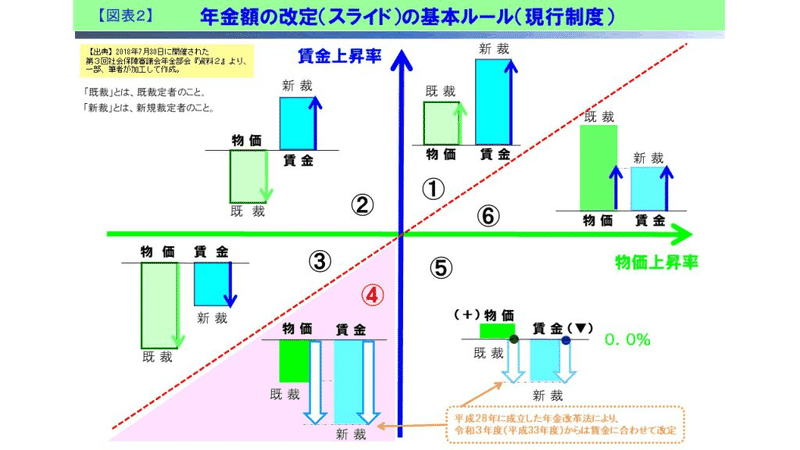

なお、出先からでもスマホで基本的なデータが読めるように、【図表2】【年金額の改定(スライド)の基本ルール(現行制度)】と【図表3】【令和4年度の年金額の改定について】も、トップページに掲げておきますので、活用してください。

令和4年度の年金額の改定は、どのように求めるのか?

令和4年度の年金額の改定が、なぜ、マイナス0.4%の減額になったのか?

年金額の改定は、難しい用語が並んでいて、正確に説明するのは容易ではありません。本稿では、厚生労働省が公表した年金額の改定で用いられている「参考指標」をもとに、令和4年度の年金額が、なぜ、0.4%の減額になったのか、について説明していきます。年金額改定の制度全般を解説するものではありません。

また、言葉で説明しづらいところは、イメージ図や算定式を用いて説明しますので、あらかじめご了解ください。

まず、【図表3】【令和4年度の年金額の改定について】をご覧ください(トップページの【図表3】を再掲)。

まずは、「物価」と「賃金」を見極める! -第1段階-

新年度の年金額を決めるにあたっては、物価上昇率がどうなっているのか、また、賃金上昇率がどうなっているのか。これを見極めることが、たいへん重要です。年金額改定を判断するにあたっての第1段階、ということになります。

そのうえで、「賃金」を選択するのか、「物価」を選択するのか、という第2段階に移り、いずれかを「決定」します。

なお、制度上は、既裁定者は「物価」、新規裁定者は「賃金」と分かれ、老齢基礎年金の年金額が2種類存在することもありえます(「老齢基礎年金のダブルスタンダード」)が、令和4年度はそうなりませんでしたので、ここではこれ以上は触れません。

年金額改定を判断するにあたっては、シェイクスピアになぞらえていうと、「物価」か「賃金」か、それが問題だ、ということになりましょう。

「賃金」とは何か? 「実質賃金変動率」もあれば、「名目手取り賃金変動率」もあるが・・・

さて、冒頭でみていただいた【図表1】【令和4年度の年金額改定の基礎となった指数等】を再掲します。

「賃金」といっても【図表1】に示されているとおり、「実質賃金変動率(W)」あり、「名目手取り賃金変動率(P×W×D)」ありで、どれをどこで使うのか、なかなか理解できません。

そこで、【図表1】においては、 「年金額の改定率」で用いる指数の「賃金」「物価」について、「賃金」を青色、「物価」を黄色に色塗りをしました。

「賃金」では、「名目手取り賃金変動率(P×W×D)」を用いますので、青色系の色に、「物価」については、「物価変動率(P)」を用いますので、黄色系の色に塗りました。

なお、毎年度の国民年金保険料を算定する場合は、「名目賃金変動率(P×W)」という指数を用いますが、本稿の目的から外れますので、【図表1】では示していません。

とはいえ、ご興味のある読者は多いと思いますので、【図表4】に【国民年金保険料を算定するのに必要な指数等】ということで、データのみ掲げさせていただきます。

【図表4】に記されている項目の順を追って、計算していっていただければ、令和5年度の国民年金保険料月額16,520円に辿り着けるはずです。

チャレンジしてみてください。

話が横道に逸れてしまいました。年金額の改定の話に戻します。

年金額改定の【基本ルール】は6パターン

「物価」と「賃金」の組み合わせは、上昇率と下落率の組み合わせを含めると、【図表2】のように、6つのパターンが考えられます。

令和4年度の年金額の改定については、【図表2】のどのパターンに当てはまるのかを見極めていかなければなりません。

ところで、年金額改定の基本ルールは、

(1)新規裁定者は賃金変動、既裁定者は物価変動をベースに改定

(2)物価変動>賃金変動の場合は、既裁定者も賃金変動をベースに改定

とされています(2020年12月25日に開催された社会保障審議会年金数理部会【令和元(2019)年財政検証に基づく公的年金制度の財政検証(ピアレビュー)】3頁)。

令和4年度は0>「物価」>「賃金」

では、令和4年度は、【図表2】の6つのパターンのうち、どのパターンに該当するのでしょうか?

厚生労働省の公表した資料によれば、

0> 「物価(▼0.2%)」>「賃金(▼0.4%)」

ということです。

「物価」はマイナスで、「賃金」はもっとマイナス、ということです。

ということは、【年金額改定の基本ルール】に当てはめると、パターン④に該当するということになります(【図表2】参照)。

パターン④は、「既裁」も「新規」も、「賃金」で改定!

パターン④に該当しますので、新規裁定者(この本文では、略称は、「新規」とする。【図表2】は、【出典】が厚生労働省社会保障審議会の資料であり、そこでは「新裁」と表記されているので、そのまま「新裁」としている)も、既裁定者(「既裁」という)も、令和4年度の年金額の改定は、「賃金」による、ということになります。

パターン④は、平成28年の年金改革法施行(令和3年4月施行)以前は、年金額の改定は「物価」だった!

パターン④に該当する場合、平成28年に成立した年金改革法が、令和3年4月から施行になる以前は、年金額は「物価」によることになっていました。

先に述べた、社会保障審議会年金数理部会【令和元(2019)年財政検証に基づく公的年金制度の財政検証(ピアレビュー)】においても、「賃金変動率が物価変動率を下回る場合に賃金変動率に合わせて年金額を改定する考え方を徹底している(令和3(2021)年4月施行)」(同2頁)と記されています。

年金改革法の該当する箇所が、ちょうど令和3年4月施行だったのですが、令和3年度(パターン⑤)も令和4年度(パターン④)も、タイミングがいいというか、何というか、ちょうどそこが当てはまったということになります。

令和4年度の年金額の改定は、「賃金」を基準に。マイナス改定なので、名目下限措置が適用され、マクロ経済スライドは発動せずに、キャリーオーバーに!

【図表3】【令和4年度の年金額の改定について】の第1段階で、「物価」と「賃金」の値を求め、「物価」か「賃金」かどちらを選択するのかを比較検討すると述べました。

そして、【図表2】【年金額の改定(スライド)の基本ルール(現行制度)】のイメージ図をみて、「賃金」を選択することに決定しました。

『パターン④』ですので、新規裁定者も既裁定者も「賃金」(令和4年度の場合は、マイナス0.4%。指数でいうと、0.996)が適用となります。

さて、次の第3段階は、マクロ経済スライドの調整をどうするかです。

令和4年度の『年金額の改定率』は、「賃金」(名目手取り賃金変動率:マイナス0.4%)を用いるということになりましたが、「賃金」は、マイナス改定ということになっています。

マイナス改定のときに、マクロ経済スライドの調整率(マイナス0.2%)の適用をどうするか、ということです。

このような場合、マクロ経済スライドの調整は発動せずに、翌年度以降に、キャリーオーバー、つまり繰り越される、ということになっています。

マクロ経済スライドを発動させるときは、「前年度の年金の名目額を下回らないようにする(名目下限措置)」という考え方があるからです。

物価変動率・賃金変動率が「プラスの場合のみ、マクロ経済スライドを発動」することになっている、ということです。

(2018年7月30日に開催された第3回社会保障審議会年金部会における【資料2】【年金額の改定ルールとマクロ経済スライドについて】9頁・17頁 および部会の議事録参照)

マクロ経済スライドの調整率は、どのように算出するのか?

ところで、話は少し前後しますが、マクロ経済スライドの調整率、「▼0.2%(マイナス0.2%)」はどうやって算出したのでしょうか?

マクロ経済スライドの調整率とは、「公的年金の被保険者総数の増減(変動率)」と「平均余命の伸び」に基づいて設定されます。

労働参加が進み、公的年金の被保険者総数が増加すれば、変動率はプラスに作用します。一方、平均余命は伸びていますので、保険料の上限が固定されたマクロ経済スライドのもとでは、その分、給付は減に作用します。

さて、厚生労働省のプレス発表の資料によれば、 「公的年金被保険者数の増減(変動率)」は「プラス0.1%(指数でいうと1.001)」・「平均余命の伸び率」は法定されており、「マイナス0.3%(指数でいうと0.997)」と記されています。

これを掛け合わせると、マクロ経済スライドの調整率は、次のとおりとなります(【図表3】の 第Ⅲ段階 参照)。

「マクロ経済スライドの調整率」

= 「公的年金の被保険者総数の変動率」×「平均余命の伸び率」

=1.001×0.997=0.997997

≒0.998 <筆者の計算式による>

「マクロ経済スライドの調整率」

= 「公的年金の被保険者数の変動率」+「平均余命の伸び率」

=0.1%+▼0.3%

=▼0.2% <厚生労働省のプレスリリースによる>

ところで、厚生労働省のプレスリリ-スを読むと、「公的年金の被保険者数の変動率」と「平均余命の伸び率」を加算・減算して計算するように記述されていますが、法律上の規定は異なります。あくまでも、乗じて得た額、掛け算です。

厚生労働省では、わかりやすい説明という観点から、また、値が小さいので、足し算・引き算で計算しても結果として答えは同じになるので、加算・減算で説明しているのではないか、と筆者は推測しています。

令和4年度の『年金額の改定率』は、▼0.4%(マイナス0.4%)!

すでに述べたように、【図表3】の第Ⅱ段階で選択・決定した「賃金」がマイナス改定となっていますので、第Ⅲ段階で示したように、「マクロ経済スライドは発動せず」ということになります。

したがって、第Ⅳ段階の、令和4年度の『年金額の改定率』は、「▼0.4%(マイナス0.4%)」で決定される、ということになります(【図表3】の第Ⅳ段階 参照)。

「年金額の改定率」

=「賃金(▼0.4%)」×「マクロ経済スライド調整率(発動せず)」

=0.996×1.000

=0.996

長い道のりでしたが、令和4年度の『年金額の改定率』は、マイナス0.4%という値が導き出されました。

負の玉手箱:キャリーオーバー ▼0.3%(マイナス0.3%)!

少し余談になりますが・・・。

令和4年度のマクロ経済スライドの調整率は発動されませんでした。すでに述べているように、令和3年度のマクロ経済スライドの調整率(マイナス0.1%)はキャリーオーバーされています(【図表1】参照)。

令和4年度のマクロ経済スライドの調整率(マイナス0.2%)もキャリーオーバーされますので、あわせて、マクロ経済スライドの特別調整率(キャリーオーバー)は、▼0.3%(マイナス0.3%)が繰り越されているということになります。

ということは、負の玉手箱として▼0.3%(マイナス0.3%)が、目の前に置かれているということになります。

つまり、ちょっとラフな言い方になりますが、今後、「物価」「賃金」が0.5%上昇したとしても、この負の玉手箱が開き、年金額は改定されないということになります。

すなわち、令和5年度のマクロ経済スライド調整率が、令和4年度と同様に▼0.2%(マイナス0.2%)であったとすると、この負の玉手箱が開き、キャリーオーバー分▼0.3%(マイナス0.3%)とあわせて発動されて、その結果として、年金額は改定されないということになるからです。

「物価」「賃金」が0.5%上がっているのに、です。

仮に、令和5年度の年金額が令和3年度と同様の780,900円になるためには、ざっくりとした話になりますが、「物価」「賃金」が0.9%上がる必要があるという試算になります。

「物価」(「賃金」>「物価」>0のパターン①の場合)が0.9%上がっているのに、受給する年金額は、令和3年度と同じ金額ということになると、高齢者の将来の生活不安は、だんだん高まっていくのではないでしょうか?

ということで、筆者はこのキャリーオーバー分の▼0.3%(マイナス0.3%)は、すでに年金を受給している高齢者の今後の生活に、重くのしかかってくるのではないか、と懸念しています。

老齢基礎年金の満額を算出するためには、どうすればいいのか?

令和4年度の『年金額の改定率』まで算出することができました。0.4%のマイナス、指数でいうと、「0.996」です。

さて、ここから、老齢基礎年金の満額を算出するためには、どのようにすればいいのでしょうか?

老齢基礎年金の満額は、国民年金法第27条で、

780,900円×「改定率」と規定されています。

『国民年金法の改定率』と『年金額の改定率』は違う!

したがって、国民年金法第27条に規定する「改定率」(以下、『国民年金法の改定率』という)を求めればいいということになりますが、この『国民年金法の改定率』は、これまで述べてきた『年金額の改定率』とは、異なりますので、注意を要します。

なお、筆者の用語の使い方・意味するところについては、基本的に、厚生労働省の社会保障審議会年金部会での提出資料および審議会での説明を基礎として、用いています。

『国民年金法の改定率』の算出方法は?

『国民年金法の改定率』は、どのように求めればいいのでしょうか?

『国民年金法の改定率』は、前年度の『国民年金法の改定率』に、当該年度の『年金額の改定率』を乗じて得た額によって求められます。

具体的には、次の算定式によって求められます。

当該年度(令和4年度)の『国民年金法の改定率』

=前年度の『国民年金法の改定率』×当該年度の『年金額の改定率』

=令和3年度の『国民年金法の改定率』(1.000)×令和4年度の『年金額の改定率』(0.996)

=0.996

令和4年度の老齢基礎年金の満額は、777,800円!

さて、これを使って、令和4年度の老齢基礎年金額の満額を算出することになります。

『国民年金法の改定率』が「0.996」なので、令和4年度の老齢基礎年金の年金額は次のとおりの金額ということになります。

老齢基礎年金の国民年金法で定められた満額×改定率(『国民年金法の改定率』のこと)

=780,900円×0.996

=777,776.40円

≒ 777,800円(100円単位)

令和4年度の厚生年金の従前額改定率は・・・?

最後に、令和4年度における厚生年金の従前額改定率も、年金相談時の年金額の計算においては、必要な数字ですので、算出しておきましょう。

『国民年金法の改定率』と同様の方法で求められます。

厚生年金の定額部分も算出しておきます。

一度やっておくと、どのように計算すればいいのか、ということが理解されると思います。

■厚生年金の従前額改定率(昭和13年4月1日以前生まれ)-令和4年度-

=前年度の従前額改定率×当該年度の『年金額の改定率』

=令和3年度の従前額改定率(1.001)×令和4年度の『年金額の改定率』(0.996)

=0.996996

≒0.997

■厚生年金の従前額改定率(昭和13年4月2日以後生まれ)-令和4年度-

=前年度の従前額改定率×当該年度の『年金額の改定率』

=令和3年度の従前額改定率(0.999)×令和4年度の『年金額の改定率』(0.996)

=0.995004

≒0.995

■厚生年金の定額単価 -令和4年度-

=法定単価×国民年金法第27条に規定する改定率(『国民年金法の改定率』)

=1,628円×0.996

=1,621.488円

=1,621円(1円単位)

経過的差額加算は280円に縮小!

厚生年金保険に20歳から60歳まで加入していた場合の、経過的差額加算(筆者は経過的加算のことを経過的差額加算と言っています)については、令和3年度は540円であったものが、令和4年度には280円に縮小します。

下に計算式を示しておきましたので、ご参照ください。

◆令和4年度

1,621円×480月-777,800円×480月/480月

=778,080円-777,800円

=280円

◆令和3年度

1,628円×480月-780,900円×480月/480月

=781,440円-780,900円

=540円

読者のみなさま、最後まで、ご精読ありがとうございます。

深謝!

本稿を執筆するにあたり、大阪府社会保険労務士会の仲野吉彦先生、埼玉県社会保険労務士会の伊東晴太先生・斉藤智子先生から多大なるご指導をいただきました。この場を借りて、厚く御礼を申し上げます。

#22 夜間中学の生徒(20歳以上60歳未満)も学生納付特例制度に該当!短時間労働者で雇用されると、どうなるのか?

文部科学省のホームページによれば、令和4年4月1日現在、中学校夜間学級(いわゆる夜間中学)は15都道府県に40校が設置されています(【図表1】参照)。

ところで、国民年金法施行令の改正で、令和3年4月1日から、この夜間中学の生徒(20歳以上60歳未満)も、学生納付特例制度の対象になることになりました(【図表2】)。

【図表2】 国民年金法施行令第6条の6

(法第90条第1項の政令で定める学生等)

第6条の6 法第90条第1項に規定する生徒又は学生であつて政令で定めるものは、次に掲げる生徒又は学生とする。

一 学校教育法(昭和22年法律第26号)第45条に規定する中学校(夜間その他特別の時間において授業を行うものに限る。)に在学する生徒

<学校教育法第45条>

第45条 中学校は、小学校における教育の基礎の上に、心身の発達に応じて、義務教育として行われる普通教育を施すことを目的とする。

令和2年改正法の陰に隠れて、あまりクローズアップされませんでしたが、『令和3年度版 国民年金ハンドブック』(社会保険研究所)には、しっかりと記述されています(37頁参照)。

『令和4年度版 国民年金ハンドブック』が、まもなく刊行されると思いますので、そちらのほうの購入をお勧めします。

さて、この夜間中学の生徒が20歳以上60歳未満で、令和3年4月から学生納付特例制度の適用を受けていて、短時間労働者として、厚生年金保険の被保険者が101人以上の特定適用事業所にアルバイトで勤務していたとしたら、令和4年10月から厚生年金保険の被保険者となるのでしょうか?

それとも、厚生年金保険の被保険者とはならない、適用除外に該当するのでしょうか? 日本年金機構のホームページには、【図表3】の「要件早見表」が掲載されています。

日本年金機構のホームページに掲載されている【図表3】をみると、「学生ではないこと」としか、記されていません。

20歳以上60歳未満の夜間中学の生徒が「学生納付特例」に該当し、『学生』だとすると、【図表3】の一番下の欄にある「適用除外」に該当し、厚生年金保険が適用される短時間労働者にはならないのでしょうか?

いま、文部科学省では、夜間中学が少なくとも各都道府県に1校は設置されるよう、その設置を促進しています。

夜間中学の生徒の厚生年金保険の適用はどのように考えればいいのでしょうか?

※夜間中学とは、市町村が設置する中学校において、夜の時間帯に授業が行われる公立中学校の夜間学級のことをいいます。

今月は、夜間中学の20歳以上60歳未満の生徒を視点に、短時間労働者の適用拡大について考えていきます。

国民年金法で規定する生徒・学生の現在

「学生」といっても、ここで論ずるのは、世間一般でいうところの生徒・学生ではありません。

あくまでも、国民年金法第90条第1項で規定する生徒・学生のことです。

すなわち、国民年金法施行令第6条の6で定められている生徒・学生のことであって、いわゆる国民年金の学生納付特例制度に該当する「学生」のことです。

「学生」の範囲の変遷、そして任意加入の時代(任意加入しなければ合算対象期間)から学生納付特例制度導入までの移り変わりについては、『令和3年度版 国民年金ハンドブック』(社会保険研究所)37頁をご参照いただくとして、現状では(令和4年4月1日現在)、「学生」の範囲は【図表4】のように定められています。

【図表4】 「学生」を規定した国民年金法施行令第6条の6

(法第90条第1項の政令で定める学生等)

第6条の6 法第90条第1項に規定する生徒又は学生であつて政令で定めるものは、次に掲げる生徒又は学生とする。

一 学校教育法(昭和22年法律第26号)第45条に規定する中学校(夜間その他特別の時間において授業を行うものに限る。)に在学する生徒

二 学校教育法第50条に規定する高等学校に在学する生徒

三 学校教育法第63条に規定する中等教育学校に在学する生徒

四 学校教育法第72条に規定する特別支援学校(同法第76条第2項に規定する高等部に限る。)に在学する生徒

五 学校教育法第83条に規定する大学(同法第97条に規定する大学院を含む。)に在学する学生

六 学校教育法第108条第2項に規定する短期大学に在学する学生

七 学校教育法第115条に規定する高等専門学校に在学する学生

八 学校教育法第124条に規定する専修学校に在学する生徒

九 学校教育法第134条第1項に規定する各種学校に在学する生徒(修業年限が一年以上である課程を履修する者に限る。)

十 前各号に規定する教育施設に準ずるものとして厚生労働省令で定める教育施設に在学する生徒又は学生

生徒・学生に関する厚生年金保険法の被保険者の適用除外

一方、厚生年金保険法第12条では、被保険者の適用除外が規定されています。

第5号で、「4分の3基準」に該当しない労働者で、かつ、短時間労働者としても被保険者として適用されない要件が規定されています。

この短時間労働者の要件に該当しない一定の要件(イ 所定労働時間 ロ 雇用期間の見込 ハ 月額賃金 ニ 学生か否か)のうち、生徒・学生に関する規定「第5号 ニ(カタカナの『に』)」だけ、ピックアップして【図表5】として、掲げておきます。

【図表5】適用除外を規定した厚生年金保険法と施行規則

厚生年金保険法

(適用除外)

第12条 次の各号のいずれかに該当する者は、第9条及び第10条第1項の規定にかかわらず、厚生年金保険の被保険者としない。

ニ 学校教育法(昭和22年法律第26号)第50条に規定する高等学校の生徒、同法第83条に規定する大学の学生その他の厚生労働省令で定める者であること。

厚生年金保険法施行規則

(法第12条第5号ニに規定する厚生労働省令で定める者)

第9条の6 法第12条第5号ニに規定する厚生労働省令で定める者は、次の各号に掲げる者(卒業を予定している者であつて、適用事業所に使用され、卒業した後も引き続き当該適用事業所に使用されることとなつているもの、休学中の者及び定時制の課程等に在学する者その他これらに準ずる者を除く。)とする。

一 学校教育法(昭和22年法律第26号)第50条に規定する高等学校に在学する生徒

二 学校教育法第63条に規定する中等教育学校に在学する生徒

三 学校教育法第72条に規定する特別支援学校(同法第76条第2項に規定する高等部に限る。)に在学する生徒

四 学校教育法第83条に規定する大学(同法第97条に規定する大学院を含む。)に在学する学生

五 学校教育法第108条第2項に規定する短期大学に在学する学生

六 学校教育法第115条に規定する高等専門学校に在学する学生

七 学校教育法第124条に規定する専修学校に在学する生徒

八 学校教育法第134条第1項に規定する各種学校に在学する生徒(修業年限が一年以上である課程を履修する者に限る。)

九 前各号に規定する教育施設に準ずる教育施設に在学する生徒又は学生

2 前項の「定時制の課程等に在学する者」とは、次の各号に掲げる者とする。

一 学校教育法第4条第1項に規定する定時制の課程又は通信制の課程に在学する者

<以下、第2号から第7号までおよび第3項を略す>

夜間中学の生徒は、厚生年金保険法の被保険者の適用除外に該当しない!

【図表4】の【「学生」を規定した国民年金法施行令第6条の6】と【図表5】の【適用除外を規定した厚生年金保険法と施行規則】を見比べていただけますでしょうか?

【図表4】に記載されている、国民年金法施行令第6条の6の「第2号から第10号」は、【図表5】に記載されている、厚生年金保険法施行規則第9条の6の「第1号から第9号」と、基本的に一致しています。

つまり、国民年金法施行令第6条の6の「第1号」に規定されている「(20歳以上60歳未満の)いわゆる夜間中学の生徒」だけが、厚生年金保険法の被保険者(短時間労働者)とならない、適用除外とされる生徒・学生には定められていない、ということになります。

ということで、夜間中学の生徒は、厚生年金保険法の被保険者(短時間労働者)の適用除外の「生徒・学生」には該当しないということであり、イ 週の所定労働時間が20時間以上で、ロ 雇用期間が1年以上(令和4年10月からは2か月超)、ハ 月額賃金が8万8千円以上の要件を満たしていれば、厚生年金保険の被保険者になると判断されます(もちろん、健康保険の被保険者にもなります)。

夜間中学の生徒が学生納付特例制度に該当し、令和4年10月に短時間労働者に該当すると・・・

それでは、20歳以上60歳未満の、いわゆる夜間中学の生徒が、学生納付特例制度を申請し、承認されていたとしましょう。

その人が、厚生年金保険の被保険者が200人程度いるスーパー(令和4年10月より特定適用事業所に該当)でアルバイトをしていて、イ 週の所定労働時間が20時間以上で、ロ 雇用期間が6か月、ハ 月額賃金が8万8千円以上とすると、令和4年10月1日からは厚生年金保険の適用はどうなるのでしょうか? 適用されて、厚生年金保険の被保険者になるのでしょうか?

答えは、適用されて、厚生年金保険の被保険者になるということになります。

厚生年金保険の被保険者になるということは、国民年金の第2号被保険者ということですから、国民年金の第1号被保険者ではなくなるので、学生納付特例制度は使えないというか、使う必要もないということになります(健康保険も被保険者となる)。

日本年金機構のホームページには、単に「学生」としか記されていないが・・・

冒頭でみたように、日本年金機構のホームページでは、短時間労働者の適用除外となる要件には、ただ単に、「学生ではないこと」としか記されていません(【図表3】の【要件早見表】を再度、ご確認ください)。

しかしながら、すでに、【図表5】の厚生年金保険法施行規則第9条の6でみたように、

①卒業を予定している者であつて、適用事業所に使用され、卒業した後も引き続き当該適用事業所に使用されることとなつているもの

②休学中の者

③定時制の課程等に在学する者その他これらに準ずる者

は、ここでいう適用除外となる学生には該当しないと定められています。

また、日本年金機構のホームページの『短時間労働者に対する健康保険・厚生年金保険の適用拡大 Q&A集』(令和4年10月施行分)をみると、施行規則にある「定時制の課程等」の「等」とは 「通信制課程」(【図表5】の厚生年金保険法施行規則第9条の6第2項参照)、「その他これらに準ずる者」とは「いわゆる社会人大学院生等」という趣旨のことも記されています。

したがって、簡易な情報だけで適用拡大の実際を判断するのではなく、面倒くさがらずに、『短時間労働者に対する健康保険・厚生年金保険の適用拡大 Q&A集』(令和4年10月施行分) までは目を通しておくことを筆者はおすすめします。

最後に、この『Q&A』の問34を紹介しておきましょう。

問34 学生については、4分の3基準に該当していても、学生という理由のみをもって健康保険・厚生年金保険の被保険者とならないのか。

(答) 学生であっても、適用事業所に使用され4分の3基準を満たす場合は、正社員等と同様に一般被保険者として健康保険・厚生年金保険の被保険者となります。

#23 ちょっと気になる日本年金機構のホームページやパンフの情報

令和4年度(2022年度)がスタートし、年金事務所にも令和4年度版の各種パンフレットが置かれるようになっています。また、日本年金機構のホームページにアクセスすると、制度改正の情報など、新たな情報がアップされています。

当然、社会保険労務士の先生たちも、日本年金機構のホームページにアクセスし、制度改正についての情報確認に余念がありません。

そんななか、ある社会保険労務士の先生から、問い合わせがきました。

【図表1】をご覧ください。日本年金機構のホームページにアクセス、『老齢年金請求書の事前送付』と入力すると、【図表1】の画面が出てきます。

ところで、【図表1】のなかの、青色で網掛けした「なお、・・・」以下の記述内容、「なお、最終加入記録が共済組合である場合は、当該共済組合から送付されます。」は、おかしくありませんか? という問い合わせが届きました。

令和4年度に62歳になる女性(昭和35年4月2日から昭和36年4月1日生まれ)というのは、1号厚年の受給権の発生は、たしかに62歳ですが、地方公務員共済組合の組合員だった期間の受給権の発生は、女性も64歳です*。

*『共済組合の支給する年金がよくわかる本』(年友企画) 211頁 参照

それなのに、最終加入歴が地方公務員共済組合であれば、62歳で受給権の発生する日本年金機構(1号厚年期間)の加入期間の年金についても、地方公務員共済組合から年金請求書(TA)(ターンアラウンド)が届くのでしょうか?

支給開始年齢が異なる場合は、各実施機関がその都度、年金請求書(ターンアラウンド)を送付

さて、最初に民間事業所に勤務(第1号厚生年金被保険者)していて、最終加入記録が共済組合である場合とは、どんな場合が考えられるのでしょうか?

卑近な事例で恐縮ですが、筆者が埼玉県志木市で市長していたときに記憶している事例でいうと、民間企業に数年間、就職していた女性で、市役所の中途採用に応募して、任用され、60歳の定年退職まで勤務していた場合などが、【図表1】で記された内容に、あてはまりましょうか。

この場合、仮に、当該女性が、昭和35年(1960年)4月2日から昭和36年(1961年)4月1日の間に生まれ、令和4年度(2022年度)に62歳になる場合、当然のことながら、1号厚年期間の特別支給の老齢厚生年金の年金請求書(ターンアラウンド)は、日本年金機構から届くことになります。

また、3号厚年期間の特別支給の老齢厚生年金は、64歳になると受給権が発生しますので、加入していた地方公務員共済組合から年金請求書(ターンアラウンド)が届くことになります。

日本年金機構が平成27年4月に作成した『被用者年金一元化法による制度改正後の事務(平成27年10月施行)』39頁においても、

①年金請求書(ターンアラウンド)の送付

○特老厚受発者に対して、被用者年金の最終加入期間を有する実施機関から年金請求書(ターンアラウンド)を送付する。

○厚生年金と共済組合等で、特老厚受発者の支給開始年齢が異なる場合は、支給開始年齢に到達した実施機関がその都度、年金請求書(ターンアラウンド)を送付する。

*筆者が、関係箇所を一部抜粋。また、句読点を追加した。

と記されています。

筆者の推測の域を出ませんが、日本年金機構のホームページの記述は、『被用者年金一元化法による制度改正後の事務(平成27年10月施行)』39頁の①の最初の「○」の項目のみを記して、2つ目の「○」の項目は、記さなかっただけなのだろうと思います。

ところが、今年度(令和4年度)に62歳になる女性の場合は、受給権の発生する年齢が異なるので、誤解を与えるインパクトが強くなっている、ということになりましょうか。

【図表2】も全く同様です。

しかしながら、これだけ堂々と『送付パターン表』が掲載されていると、さすがに筆者も心配になり、公務員加入歴のある知人の社労士に確認を求めたところ、早速、昭和35年度生まれの女性に届いたターンアラウンドを送付してくれました。

するとやはり、【図表2】の赤点線枠で囲った事例については、共済組合からではなく、日本年金機構から送付されていたことが確認できたので、安堵しました。

男性の場合ですと、1号厚年に加入していた期間も、3号厚年に加入していた期間も、受給開始年齢が同じ(ただし、特定消防職員・特定警察職員は異なる*)なので、「最終加入記録が共済組合である場合は、当該共済組合から送付されます。」ということになるのでしょうが、女性の場合は、支給開始年齢が異なるので、日本年金機構のこのホームページの記述は、注記なり、追記を加えるなり、もう少し配慮した書き込みがほしいところです。

*昭和35年(1960年)4月2日から昭和36年(1961年)4月1日の間に生まれた、特定消防職員・特定警察職員の特老厚・特退共(経過的職域加算額)の受給権発生は、61歳。一方、この生年度生まれの男性の1号厚年の受給権発生は、64歳。『共済組合の支給する年金がよくわかる本』(年友企画) 212頁 参照

『令和4年度版 老齢年金ガイド』のちょっと気になるイメージ図

【図表3】をご覧ください(一部、筆者が表紙と該当ページを合成しています)。

『令和4年度版 老齢年金ガイド』10頁にあるイメージ図です。日本年金機構のホームページからダウンロードしたものですが、紙媒体は年金事務所にも配架されています。

ちょっと気になる箇所はありませんでしょうか?

これも、知人の社会保険労務士の先生から教えていただいた内容です。

【図表3】をご覧いただくと、「受給開始年齢が62歳」の人が、60歳で繰上げ受給をすると、繰上げ減額率が0.4%になる、とイメージ図では示されています。

これを見て、次のように考える人がいるのではないでしょうか。

令和4年度に62歳になる人というのは、「昭和35年4月2日から昭和36年4月1日生まれ」の人で、この人たちの繰上げ減額率は、1月につき、0.5%ではないのか?

すでにご案内のように、繰上げ減額率が、0.4%になる人というのは、令和4年(2022年)4月1日に60歳になる、昭和37年(1962年)4月2日以後生まれの人です。

令和4年度に62歳になる、昭和35年4月2日から昭和36年4月1日生まれの人は、残念ながら、繰上げ受給の請求をしても、繰上げ減額率は、1月につき、0.5%になります。

この辺のところは、令和4年4月改正のメインの項目です。

相談にみえられるお客様の中には、「令和4年4月1日以後に繰上げ受給の請求をすれば、生年月日に関係なく、令和4年度に62歳になる人でも、繰上げ減額率が1月につき、0.4%になる」と誤解をしている人もいるかもしれません。

『Web版年金時代』の読者の社会保険労務士の先生・金融機関の年金相談の窓口担当者におかれましては、『令和4年度版 老齢年金ガイド』を手に持ち、【図表3】のイメージ図を示しながら相談にみえられたお客様に対しては、適切な対応をお願い申し上げます。

*******************************

本稿を執筆するにあたり、滋賀県社会保険労務士会の髙井隆先生および埼玉県社会保険労務士会の伊東晴太先生・内田健治先生・斉藤智子先生から多大なるご指導をいただきました。この場を借りて、厚く御礼申し上げます。

編集部からの補足

イメージ図は、令和4年4月1日以後に60歳になる、昭和37年4月2日以後生まれの人を想定していると考えられます。ただし、令和4年4月1日以降に60歳になり、報酬比例部分を受給できるのは、生年月日が昭和37年4月2日から昭和41年4月1日までの女性のみです。

そして、女性の報酬比例部分の支給開始年齢は、生年月日が昭和37年4月2日から昭和39年4月1日までは63歳、昭和39年4月2日から昭和41年4月1日までは64歳です。

イメージ図にあるような、令和4年4月1日以降に60歳を迎え、報酬比例部分の支給開始年齢が62歳のケースは、原則としては存在しないと考えられます。

*女性の共済組合加入期間の年金については、男性と同じ支給開始年齢となります。生年月日が昭和36年4月2日以降であれば、報酬比例部分を受給できません。

また、イメージ図は、令和4年4月1日以後、これから繰上げ請求の手続をする人を想定していると考えられます。ただし、図だけを見ると、報酬比例部分の支給開始年齢62歳の人が、60歳時点からすでに繰上げ受給している図、とも受け取ることができます。

報酬比例部分の支給開始年齢が62歳の人は、男性では昭和30年4月2日から昭和32年4月1日生まれ、女性では昭和35年4月2日から昭和37年4月1日生まれの人です。

一方、繰上げ減額率が0.4%になるのは、昭和37年4月2日以後生まれの人です。ですから、報酬比例部分の支給開始年齢が62歳の人の繰上げ減額率は0.5%ということになります。

いったん繰上げ受給をすると、その後、令和4年4月1日に繰上減額率が0.4%に緩和されても、その人の繰上げ減額率は0.5%のままとなります。

#24 共済組合の組合員、3号厚年か1号厚年か、どう判別するのか? -令和4年10月から改正法施行-

共済組合の組合員であっても、1号厚年か3号厚年か、わからない!

なかなかやっかいなことになってきました。

共済組合の組合員の年金相談です。

従来であれば、地方公務員共済組合の組合員であれば、第3号厚年金被保険者、市役所に勤務しても、再任用職員か、会計年度任用職員かを確認するまでもなく、医療保険が協会けんぽなら、第1号厚年金被保険者、ということで、年金相談に対応することができました。

つまり、地方公務員共済組合に加入期間がある人の年金相談で、現在の在職中の医療保険の保険証(被保険者証)が協会けんぽなら、第1号厚生年金被保険者なので、市役所に勤務していたとしても、あるいは、公立小中学校・高等学校に勤務していたとしても、職域部分(旧3階部分・経過的職域加算額・退職共済年金)は「支給されますね」、2階部分の(特別支給の)老齢厚生年金は、「この給与と期末勤勉手当(賞与のこと)なら、支給停止にはなりませんね」と言えたものが、この10月からは言えなくなる、ということです。

短時間勤務者・「4分の3基準」を満たす共済組合の組合員は、引き続き1号厚年!

というのは、すでにご案内のように、令和4年10月から、令和2年改正法の施行により、市役所に任用されている、一定の要件を満たす短時間勤務者(公務員の世界では、短時間労働者を短時間勤務者といいます)に該当する人は、原則としてすべて、共済組合の組合員になるからです。

したがって、医療保険は共済組合の短期給付が適用されます。協会けんぽではありません。

しかしながら、あらたに共済組合の組合員になる短時間勤務者やいわゆる「4分の3基準」(所定勤務時間・日数が常勤職員の3/4以上であって、2か月を超えて使用されることが見込まれる臨時職員・非常勤職員)を満たす会計年度任用職員については、共済組合の長期給付は適用除外となりますので、厚生年金保険の種別は、第1号厚生年金被保険者ということになるのです。

地方公務員共済組合の組合員であっても、言葉をかえると、医療保険は共済組合の保険証(組合員証という)を持っていても、第3号厚生年金被保険者ではない人がでてくるのです。

そんな人が年金相談に来たらどう対応すればいいのか?

妙案はあるのか?

今月は、地方公共団体に任用される臨時職員・非常勤職員などの短時間勤務職員が、地方公務員共済組合の組合員となり、短期給付が受けられるようになるという、一般的に伝えられている令和4年10月からの改正事項以外の情報について、お伝えしていきます。

どんなふうに変わるのか、任用形態ごとに、変更される場合を中心に、表にまとめてみましたので、まずは、【図表1】をご覧ください。

共済組合の専門誌はともかくとして、Web版年金時代ならではの、稀有な情報です。3号厚年から1号厚年に変わる場合もあり、少々複雑です。

社会保険が適用になる地方公務員は、地方公務員共済組合の組合員となる!

令和4年10月からの改正によって、被用者保険が適用になる地方公務員は、臨時職員であれ、非常勤職員であれ(地方公務員法上では、「会計年度任用職員」と呼称しています)、医療保険は地方公務員共済組合の短期給付が適用になります。協会けんぽではありません。

しかしながら、第3号厚生年金被保険者としての厚生年金保険が適用になるのか、あわせて、新3階部分である退職等年金給付が適用になるのか、については、任用形態・任用期間によって異なってきます。

「長期組合員(一般組合員)」「短期組合員」の区分ができる!

これまでは、地方公務員共済組合の3つの給付事業である長期給付・短期給付・福祉事業が適用になる組合員のことを、地方公務員共済組合では「一般組合員」または単に「組合員」と称してきました。

令和4年10月からは、長期給付が適用にならない組合員のことを「短期組合員」と称するようになります。

本稿では、読者にわかりやすい記述に努めるという観点から、厚生年金保険の種別が、第3号厚生年金被保険者で、退職等年金給付が適用になる地方公務員共済組合の組合員のことを、「長期組合員」と称し、「長期給付」が適用にならない組合員を「短期組合員」と表記し、そのように記述していきます。

なお、地方公務員共済組合の冊子などでは、「一般組合員」「短期組合員」と区分して記述されていくかもしれませんが、「短期」の言葉で対比されるのは「長期」ですので、長い目でみると、「短期組合員」と「長期組合員」という言い方に収斂していくのではないか、と筆者は考えています。

また、ある地方公務員共済組合では、75歳以上の組合員のことを、医療保険が後期高齢者医療保険の適用になるので、「長期組合員」と記していましたが、あまり該当者がいるとは思われない(全体の約0.5%未満)ので、そこにひとつの集団を表わす用語をあてがうのは、どうかなぁ、と感じています。少なくとも、令和4年10月以降は、たいへん僭越ではありますが、見直したほうがいいと思います。

くわえて、ある国家公務員共済組合のホームページにアクセスすると、「長期組合員」とは、「短期給付、長期給付及び福祉事業の適用を受ける組合員をいい、大部分の組合員がこれに該当します。」と記されていましたが、この表記の仕方・説明は、筆者の考えと基本的に同じです。

いずれにしても、共済組合の表記・記述方法は、群雄割拠という状況で、まだまだ天下統一には至っていないという感がします。

ということで、現状は表記が統一されていませんが、本稿では、繰り返しになりますが、厚生年金保険の種別が、第3号厚生年金被保険者で、退職等年金給付が適用になる地方公務員共済組合の組合員のことを、「長期組合員」と称し、「長期給付」が適用にならない組合員を「短期組合員」と表記し、そのように記述していきます

地方公務員等共済組合法第74条で、「長期給付は、厚生年金保険給付及び退職等年金給付とする。」と規定されていることから、「長期給付」が適用になる組合員だから、「長期組合員」と言う、と理解すると覚えやすいでしょう。

他方、地方公務員共済組合から「長期給付」が適用除外になる(改正後の地方公務員等共済組合法第74条第2項で規定)組合員のことを、一般的に「短期組合員」と呼称することになります。

「長期給付」(厚生年金保険・退職等年金給付)が適用されず、「短期給付」(医療保険、育児休業給付・介護休業給付に相当)しか適用にならないので、「短期組合員」と言う、と理解すると覚えやすいでしょう。

もちろん、「短期組合員」には「福祉事業」(特定健診・特定保健指導、貸付事業など)も適用されますが、年金相談ではあまり話題にのぼることはないと思いますので、ここでは省きます。

なお、地方公務員共済組合の組合員の種別には、ほかにも「船員短期組合員(令和4年10月から)」「継続長期組合員」「任意継続組合員」などがありますが、本題から外れるので、触れません。

なかなか、地方公務員等共済組合法にアクセスする機会がないと思いますので、改正後の地方公務員等共済組合法を【図表2】に示しておきましょう。

【図表2】改正後の地方公務員等共済組合法(昭和37年法律第152号)

(長期給付の種類等)

第74条 この法律における長期給付は、厚生年金保険給付及び退職等年金給付とする。

2 長期給付に関する規定は、次の各号のいずれかに該当する職員には適用しない。

一 常時勤務に服することを要しない職員で政令で定めるもの

二 臨時に使用される職員その他の政令で定める職員

「短期組合員」は第1号厚生年金被保険者になる!

「短期組合員」は、地方公務員等共済組合法の長期給付は適用除外となりますので、第3号厚生年金被保険者となりませんが、厚生年金保険法は適用されていますので、第1号厚生年金被保険者となります。

したがって、「短期組合員」が、一元化前の平成27年9月以前に、地方公務員共済組合の組合員期間があって、(特別支給の)老齢厚生年金や退職共済年金(旧3階部分・経過的職域加算額)の支給開始年齢に到達しているのであれば、在職していたとしても、退職共済年金(旧3階部分・経過的職域加算額)は支給される、ということになります。

退職共済年金(旧3階部分・経過的職域加算額)は、他制度に加入しているときは、支給停止の対象外だからです。

そして、2階部分の(特別支給の)老齢厚生年金については、支給停止の対象となる(令和4年度の支給停止基準額:47万円)、ということになります。

「短期組合員」の2階部分の(特別支給の)老齢厚生年金が、実際に支給停止になるかどうかは、「短期組合員」がいろいろな職種に存在しますし、給与が定かではないので、一律に申し上げるのは、むずかしいと感じています。

冒頭に見ていただいた【図表1】を再掲しますので、あらためてご覧ください。

小中学校の臨時的任用教員も、第1号厚生年金被保険者に!

公立小中学校の教員で、臨時的任用職員として任用されている教員は、令和4年10月からは、第3号厚生年金被保険者から第1号厚生年金被保険者に変わります(【図表1】をご参照ください)。

臨任(りんにん)とか、臨採(りんさい)と称される教員ですが、「授業以外に学級担任や校務に関する業務も担当」(東京都教育委員会のホームページ)します。

公立学校共済組合のデータですと、全国に約10万人近くの臨時的任用職員がいるということですが、この人たちが令和4年10月1日に、一気に第3号厚生年金被保険者から第1号厚生年金被保険者に移ってくるということです。

しかしながら、共済組合の短期給付は変わりありませんので、ご本人に厚生年金保険の種別が第3号から第1号に変更になったという「自覚症状」はないかもしれません。

支給停止がはいりそうな任用形態・はいりそうもない任用形態

臨時的任用職員は、任用期間こそ、1年が限度ですが、フルタイム勤務ですので、東京都教育委員会のホームページの【臨時的任用教員募集】をみると、「大学卒業後、17年以上正規教員としての任用がある者」の「給与モデル」では、「約425,500円」と記されています。

これだと、もし、年金を受給している、あるいはもうすぐ年金を受給しはじめるという相談者だと、一定程度支給停止になるのは避けられないなと思いますが、他方、日勤講師(非常勤教員:会計年度任用職員)の選考実施要綱をみると、「1日の勤務時間7時間45分・年間勤務日数192日(月平均16日)」の勤務形態(非常勤教員:会計年度任用職員)の場合、「第一種報酬(月額):月194,400円(令和3年4月1日現在)」と記されているので、これだと、支給停止は、はいらないのかな、と思えるので、なかなか、教員を務めているからといって、一概に支給停止になるかどうかのご相談には答えられないというのが現状です。

昨今、教員不足が報道されており、定年退職した人が再任用で教員を務めていることはめずらしくありませんが、その後も、会計年度任用職員として、非常勤講師をお願いしている場合もあると聞きます。

そういう人が年金相談にみえられた場合、「長期組合員」になる任用形態を選ぶのか、「短期組合員」になる任用形態を選ぶのかがわからなければ、職域部分(旧3階部分・経過的職域加算額)が支給になるとも、ならないとも申し上げられません。

「フルタイム勤務ですか」「短時間勤務ですか」で、「長期組合員」「短期組合員」の区別が判別できるのか?

教員に限ったことではなく、地方公務員の場合、60歳を過ぎての任用形態は、再任用あり、会計年度任用職員ありで、しかも再任用の場合は、フルタイム勤務ならば「長期組合員」となり、短時間勤務ならば「短期組合員」になるので、年金相談では容易ではありません。

他方、会計年度任用職員の場合は、フルタイム勤務で任用されていても、「短期組合員」ですので、「フルタイム勤務ですか、短時間勤務ですか」の問いかけで、「長期組合員」「短期組合員」の区別が判別できるというものでもありません。

リトマス試験紙のように、その人が「長期組合員」なのか、「短期組合員」なのか、簡単にわかる試薬があれば、令和4年10月以降の年金相談もスムーズになると思うのですが・・・。

被用者保険が適用にならなくなる任用形態も・・・「2か月以内の任期付職員」

地方公務員の任用形態には、産休・育休代替の任期付職員、あるいは一定期間、業務量の増大や延長保育などのニーズに対応するために任期付職員という任用形態で職員を採用することもあります(地方公共団体の一般職の任期付職員の採用に関する法律(平成14年法律第48号)第3条・第4条・第5条)。

任期付職員の任用形態については、【図表1】に示したように、令和4年10月から大きな見直しがあります。

令和4年9月までは、フルタイムの勤務時間で任用していた場合、任用期間に関わらず、共済組合の組合員となり、第3号厚生年金被保険者となり、短期給付も適用されていました。

しかしながら、令和4年10月からは、任用期間が2か月以内の場合は、被用者保険が適用になる被保険者とはなりませんので、共済組合の組合員になりません。もちろん、協会けんぽも適用にならないし、第1号厚生年金被保険者にもなりません(【図表1】参照)。

約86万人の組合員が増加!-地方公務員共済組合-

令和4年10月以降については、被用者保険が適用になる勤務条件で任用される地方公務員は、すべて地方公務員共済組合の組合員になります。

総務省(地方財政審議会・地方公務員共済組合分科会)に示された資料によれば、全国で、約86万人の組合員が増える見込みということです。現在(令和3年3月末現在)の組合員が、約302万人ということですので、相当な規模での増加となります。

このうち、どのくらいの人数の組合員が年金相談の対象となるのかはわかりませんが、的確な年金相談をしていくためには、その相談者が「長期組合員」なのか、「短期組合員」なのかを認識していく必要があると筆者は考えています。

組合員証(保険証)に、「長期組合員」とか、「短期組合員」とか、印字があるとわかりやすいのですが・・・(少なくとも、現在の組合員証には、「長期組合員」という印字は、ありません)。

令和4年10月以降の共済組合の組合員の年金相談については、共済組合の組合員だからといって、必ずしも第3号厚生年金被保険者ではないということに、要注意です。

新しい情報が入りましたら、また、お伝えしていきたいと思います。

#25 年金と税金ー未支給年金は一時所得・遺族共済年金(経過的職域加算額)は相続税の課税対象ー

この時期は、来年分(令和5年分)の「扶養親族等申告書」が郵送されてきて、それを提出する時期です。

また、年金時代においても、繰下げ待機をしていた人が、繰下げ待機をやめ、65歳に遡って年金を請求したら、所得税の延滞税がかかってしまった裁判例が紹介されています(所得税の修正申告はしている)。

まさに、年金と税金についての関心が高まっている時期といえましょうか。

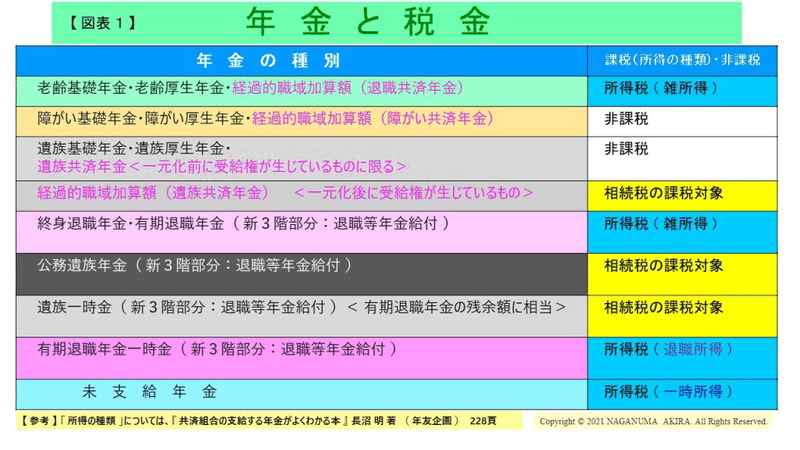

ということで、【図表1】で「年金と税金」について、一覧表にまとめてみました。

経過的職域加算額(旧3階部分:遺族共済年金)は相続税の課税対象!

驚いたことに、地方公務員共済組合・私学事業団などから支給される、一元化後に受給権の生じた経過的職域加算額(旧3階部分:遺族共済年金)は、相続税の課税対象になります(実際に相続税を納めるようになるかどうかはともかくとして)。

未支給年金は、所得税の一時所得!

未支給年金は、所得税の一時所得になります。

障がい厚生年金や障がい基礎年金は、非課税所得なのですが、障がい年金を受給していた人が亡くなり、その未支給年金をご遺族が受給した場合は、その未支給分は課税所得となり、未支給年金として所得税の一時所得になる、ということなのです。

なかなかやっかいですね。

確定申告のときに、書類が整わないと慌てないように、いまから心の準備をしておいたほうがいいかもしれません。

ということで、今月は、時節柄、「年金と税金」について、さらっと述べていきます。

障がい年金は非課税所得!

障がい基礎年金や障がい厚生年金・障がい共済年金(経過的職域加算額)は非課税所得です。したがって、障がい年金に所得税などの税金は課せられません。

法律上の根拠としては、国民年金法や厚生年金保険法に、「公課の禁止」が規定されている(【図表2】参照)ので、税金を課することはできないと解されます。

しかしながら、「ただし書」の規定があるため、「老齢基礎年金(付加年金も)」や「老齢厚生年金」は、「この限りでない」、すなわち、税金を課することができる、つまり、非課税所得とはなりません。

「老齢基礎年金(付加年金も)」や「老齢厚生年金」は、所得税法で課税所得となり、所得の種類としては、「雑所得」に区分されます。

【図表2】 「公課の禁止」の規定

国民年金法(昭和34年法律第141号)

(公課の禁止)

第25条 租税その他の公課は、給付として支給を受けた金銭を標準として、課することができない。

ただし、老齢基礎年金及び付加年金については、この限りでない。

厚生年金保険法(昭和29年法律第115号)

(受給権の保護及び公課の禁止)

第41条 <受給権保護の規定は、略す>

2 租税その他の公課は、保険給付として支給を受けた金銭を標準として、課することができない。

ただし、老齢厚生年金については、この限りでない。

未支給年金は、所得税の一時所得!

ところで、障がい基礎年金や障がい厚生年金・障がい共済年金(経過的職域加算額)を受給している人が死亡した場合、その妻などに未支給年金が支給されます(【図表3】参照)。

【図表3】 「未支給年金」の規定

国民年金法(昭和34年法律第141号)

(未支給年金)

第19条 年金給付の受給権者が死亡した場合において、その死亡した者に支給すべき年金給付でまだその者に支給しなかつたものがあるときは、その者の配偶者、子、父母、孫、祖父母、兄弟姉妹又はこれらの者以外の三親等内の親族であつて、その者の死亡の当時その者と生計を同じくしていたものは、自己の名で、その未支給の年金の支給を請求することができる。

(注)太字や文字の色塗りは筆者による。

妻は、「自己の名」において、「未支給年金を請求する」ということですので、いくら夫が非課税所得の障がい年金を受給していたとしても、妻が支給を受ける未支給年金は非課税とはなりません(筆者は税務署に確認済)。

「所得税の一時所得に該当する」ということです。

未支給年金は、相続税の課税対象ではない!

社会保険労務士の先生からすると、「未支給年金は相続税の課税対象ではない」ということは常識なのかもしれませんが、一般の人からすると、どうもそうではないようです。

国税庁のホームページをみると、相続税と勘違いして申告される事例があるようです。

興味深いので、【図表4】として、掲げておきます。

【図表4】 未支給年金は相続税の課税対象ではない-国税庁HP-

次のような説明書きも記されています。

年金相談時のご参考になるかもしれませんので、あわせてご紹介しておきましょう。

相続税の課税対象とならない年金受給権

死亡したときに支給されていなかった年金を遺族が請求し支給を受けた場合は、その遺族の一時所得(所得税)の対象となり、相続税は課税されません。

また、厚生年金や国民年金などを受給していた人が死亡したときに、遺族に対して支給される遺族年金は、原則として所得税も相続税も課税されません。

一時所得の特別控除額は、50万円!

国税庁のホームページによると、「一時所得の金額は、次のように算式します」と記されています。

一時所得の金額=総収入金額 - 収入を得るために支出した金額(注)- 特別控除額(最高50万円)

(注)その収入を生じた行為をするため、または、その収入を生じた原因の発生に伴い、直接要した金額に限ります。

未支給年金の場合、(注)に該当するような支出金額はありませんので、ここは「0(ゼロ)円」となります。

したがって、特別控除額50万円だけが適用されるということになりますので、50万円を超える未支給年金の支給を受けたときには、一時所得が発生するということになります。

なお、一時所得は、その全額を課税対象とするわけではなく、その2分の1に相当する金額だけが、他の所得と合計されて総所得金額を求め、税額を計算する、ということです(国税庁のHPより)。

早い話が、受給した未支給年金額の50万円を超える金額の2分の1に相当する金額が、税額を計算するときの対象金額になりますよ、と理解すればいいでしょうか。

一元化後に受給権の生じた経過的職域加算額(退職共済年金)は、相続税の課税対象となる!

さて、トップページでお知らせしたとおり、地方公務員共済組合や私学事業団などから支給される、一元化後に受給権の生じた経過的職域加算額(退職共済年金)は、相続税の課税対象になります(【図表5】をご参照ください)。

これについては、すでに社会保険出版社の地方公務員共済組合員向けの『年金ガイド』で詳細を記しているので、そちらをご参照ください。

なお、一元化前に受給権の生じた遺族共済年金(厚生年金相当部分・職域年金相当部分)は、もちろん、一元化後も、非課税のままです。

一元化後に生じた旧3階部分の経過的職域加算額(遺族共済年金)のみが相続税の課税対象となり、もちろん、2階部分は遺族厚生年金になりますので、税は課せられません。

あくまでも、旧3階部分の経過的職域加算額(遺族共済年金)が相続税の課税対象となるという情報提供であり、必ず、相続税が課税されるということではありませんので、その点はご注意ください。

「年金と税金」のすべてを解説するには至りませんでしたが、トップページの【図表1】は、筆者のオリジナル作品であり、Web版年金時代の読者のために完成させた作品です。

みなさまのお役に立てれば幸いです。

長沼 明(ながぬま・あきら)/浦和大学客員教授・前埼玉県志木市長

地方公務員を中心に共済組合等の年金に関する第一人者。埼玉県志木市長を2期8年務め、市長在任中に日本年金機構設立委員会委員、社会保障審議会日本年金機構評価部会委員、日本年金機構のシンボルマークの選考委員を歴任。著書に『共済組合の支給する年金がよくわかる本』(年友企画)などがある。